Доходность, надежность, ликвидность облигаций и их дюрация. Часть 1

Часть 1 - Часть 2

Обновлено 26.02.2024. Доходность, надежность, ликвидность и дюрация - это основные характеристики облигаций, на которые следует обращать внимание в первую очередь. Как они соотносятся?

Давайте вначале о терминологии.

Под доходностью здесь мы будем понимать доходность к погашению (YTM) - то есть процент доходности вклада с ежегодной капитализацией, эквивалентного по доходности данной бумаге, при условии, что вы будете реинвестировать полученный отт облигации доход с той же доходностью. Автор отдает себе отчет, что это определение не научно, что правильно говорить о "финансовых потоках" и прочей наукообразной мутотени. Однако по сути разницы между наукообразными определениями и этим нет, а это - понятнее для простого смертного, который финансовых "академиев не кончал".

Под надежностью мы будем понимать вероятность того, что эмитент, вкупе со всеми прочими лицами, представившими гарантии по данной облигации, полностью и в срок выполнит все обязательства по обслуживанию облигации. Для того, чтобы оценить надежность облигации стоит узнать каков у них рейтиг по данным международных и отечественных рейтинговых агентств, каков их уровень листинга на московской бирже, и включены ли они в ломбардный список ЦБ.

Под ликвидностью будем понимать вероятность того, что облигация может быть продана или куплена в достаточно большом количестве в приемлемые сроки по приемлемой цене. В качестве показателей ликвидности будем считать количество заявок как на покупку, так и на продажу облигации, средний объем ежедневных торгов за достаточно продолжительный период, и величину спреда(разницы между минимальной ценой заявки на продажу и максимальной - на покупку).

Дюрацией называют средневзвешенный срок потока платежей. Не понятно? Скажем проще - это хитромудро рассчитываемая величина в днях, для большинства облигаций не сильно отличающаяся от числа дней до погашения (всегда в меньшую сторону).Не будем здесь приводить формулы для её расчета: величина дюрации для каждой облигации указывается в QUIK, на сайте биржи и справочных сайтах. Для бескупонных облигаций, и тех, у которых идет последний купонный период, дюрация равна числу дней до погашения. Чем больше купонов у облигации, чем больше размер купона, чем раньше и чем в большем объеме производится амортизация, тем сильнее дюрация отличается от числа дней до погашения.

Как же соотносятся основные характеристики облигаций?

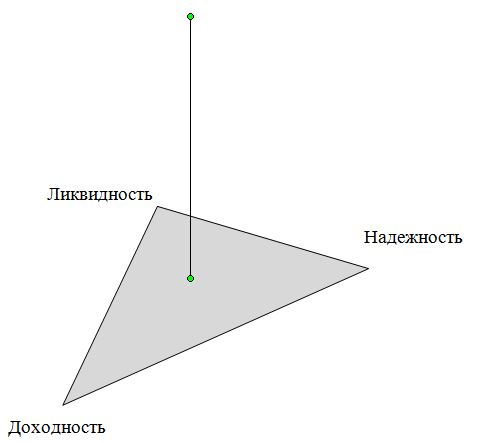

Мне пришла в голову совершенно не научная модель, тем не менее хорошо иллюстрирующая общие закономерности. Представьте себе треугольник, подвешенный примерно за середину. Один его угол - доходность, второй - ликвидность, третий - надежность.

Давайте зафиксируем один из углов. Например, надежность. Теперь любое изменение ликвидности будет приводить к противоположному изменению доходности: чем выше ликвидность, тем ниже доходность. И действительно, надежность ОФЗ и муниципальных облигаций отличается не сильно. Но вот ликвидность ОФЗ намного выше, а стало быть, доходность - ниже.

Зафиксируем ликвидность. Теперь чем выше надежность, тем ниже доходность, и наоборот, Думаю, с этим никто спорить не будет. И наконец, зафиксировав доходность легко понять закономерность взаимодействия ликвидности и надежности: чем выше надежность, тем ниже ликвидность. И действительно, есть немало надежных бумаг с высокой доходностью, но вот стакан у них пуст. Для справедливости отметим, что рост ликвидности при снижении надежности, как правило, влечет за собой и рост доходности.

В реальности, конечно, никто ничего не фиксирует и эти три параметра меняются в широких пределах. Мало того, если быть точным, то наш треугольник подвешен не за центр, а расстояние от точки подвески до углов - разные. А сам треугольник, под влиянием множества менее значимых, но тем не менее действенных факторов, может изгибаться. Тем не менее модель, на мой взгляд, хороша, для описания общих закономерностей.

Осталось выяснить то, как влияет дюрация на три других основных параметра.

-----------------------------------------------------

Часть 1 - Часть 2

Оглавление блога "Справочник начинающего (и не очень) инвестора"

Абсолютное большинство представленных в Интернете статей, лекций, вебинаров и т.д. и т.п. представляют собой непрофессиональные поделки с тщательным разжевыванием интуитивно понятных вещей и уходом от вещей не столь очевидных. И всё-таки мне повезло. Наткнулся на youtube на два профессионально сделанных качественных материала, коими спешу поделиться с Вами.

"24 февраля примерно в 12:00 я позвонил в Альфа-Банк, чтобы узнать, куда сейчас выгоднее вложить деньги. Консультант Артём подробно рассказал про накопительный Альфа-Счёт, рассчитал проценты и сразу же помог открыть счёт и перевести на него деньги. Спасибо за помощь.

Полиметалл — это одна из тех компаний, которая обычно находится в центре внимания инвесторов благодаря своей деятельности в добыче драгоценных металлов. Но последние пару дней оказались довольно неприятными для акционеров этой компании. Цены на акции Polymetal в Московской бирже продолжили свой спуск во второй день подряд.

Обзор изменений в портфелях инвесторов-миллиардеров на конец 2023 года

Брокерские счета на Московской бирже за 2023 год открыли 6,7 млн человек, а общее число физических лиц, имеющих такие счета на бирже, достигло 29,7 млн.

Как сообщает Мосбиржа у себя в пресс-релизе, торги на Фондовом рынке приостановлены с 10:36.

Напомню, что вчера торги также были приостановлены с 13:58 до 15:45

Вчера причиной остановки стала ошибка на сервере, площадка даже сдвинула старт торгов акциями «Диасофта».

Причина приостановки торгов 14 февраля пока неизвестна.

О времени возобновления торгов будет сообщено дополнительно.

Торги на фондовом рынке Мосбиржи, где проводятся сделки с акциями и облигациями , приостановлены с 13:58 по московскому времени.

Индекс S&P 500 9 февраля впервые за всю историю превысил 5000 пунктов и достиг 5026,61 пункта при поддержке технологических компаний. NASDAQ Composite также обновил исторический максимум, поднявшись на 1,3% до 15 990,66 пункта. Вблизи исторических максимумов торгуются и рынки других развитых стран. Японский Nikkei 225 достиг 9 февраля максимального за 33 года уровня в 36 897,42 пункта, немецкий DAX и европейский STOXX Europe 600 достигли исторических пиков.

Недавно на Санкт-Петербургской бирже (СПБ бирже) $SPBE произошло значимое событие: депозитарий биржи, СПБ банк, договорился о разблокировке клиентских активов на сумму "впечатляющих" $16 миллионов. Эта новость привлекла внимание инвесторов и участников рынка, отражая важные изменения в финансовой обстановке.

В продолжение моего поста о ПДС: Эффективна ли программа долгосрочных сбережений (banki.ru)

Кабмин одобрил поправки к проекту

о вычете по НДФЛ на долгосрочные сбережения

Число физлиц с брокерским счетом на Мосбирже по итогам января 2024 года превысило 30 миллионов и достигло 30,2 млн. Этими людьми открыто 53,3 млн счетов.

Так как ИИС-3 постоянно дорабатывается, решил в этом посте публиковать важные дополнения о продукте.

Благодарю за быстрое решение вопроса Тинькофф Банк инвестиций

Владимир Путин в ходе форума ВТБ "Россия зовет!" заявил, что программа долгосрочных сбережений (ПДС) граждан в 2026 году должна вырасти до 1% ВВП. Кроме того, по его словам, в первый год действия программы долгосрочных сбережений граждан планируется привлечь не менее 250 млрд. руб.

С 1 января вступил в силу закон о ИИС-3. Идея действительно долгосрочного инвестпродукта для частных инвесторов не нова. Однако особенно актуальной она стала именно сейчас, ввиду практически полного отсутствия внешних источников инвестиций.