Как выбрать вклад в банке. Расчет доходности. Налоги. Часть 2

Часть 1 - Часть 2 - Часть 3 - Часть 4

На какие характеристики вклада следует обращать внимание

Как и у любого другого инвестиционного инструмента, основные характеристики вклада – это его доходность, надежность, ликвидность и срок действия.

Про доходность мы будем говорить ниже более подробно. Здесь же только отметим, что доходность определяется процентной ставкой, а также способом выплаты дохода: в конце или в начале срока, ежемесячно или ежеквартально, с капитализацией или с выплатой на текущий (карточный) счет.

Надежность вклада определяется надежностью банка и того, насколько точно вы соблюдаете первую заповедь вкладчика. Если вы строго блюдете первую заповедь, то волноваться особо не о чем. Самая крупная неприятность, которая может случиться – двухнедельное ожидание с момента отзыва лицензии до момента возврата денег. Если же вы не хотите вкладывать свои деньги в малонадежный банк, то степень его надежности можно оценить по кредитному рейтингу и другим показателям, приведенным в разделе «Банки» на banki.ru.

Ликвидность – это возможность быстро и без потерь превратить инвестиционный инструмент в наличность (кэш). Причем тут нужно учитывать закрытие вклада как по сроку, так и досрочно.

По части «быстро» вклады мало отличаются друг от друга. В некоторых банках процесс досрочного расторжения вклада занимает минуты, в других – день-два. В некоторых банках деньги доступны уже утром в день завершения вклада, в других – только на следующий день. Заказывать наличные деньги в некоторых банках нужно заранее за несколько дней, в других нужную сумму в разумных пределах можно получить без заказа. Но, в любом случае, отличия по срокам получения денег не слишком велики.

А вот по части «без потерь» все значительно сложнее. Если речь идет о досрочном закрытии, то большинство вкладов выплачивают без процентов. Зачастую даже с удержанием ранее выплаченных процентов. У некоторых вкладов предусмотрено «льготное расторжение» под сниженный, но всё же не нулевой процент. Есть даже такие вклады, которые можно закрывать без потери процентов раз в квартал или в год. Весьма полезное свойство, ради которого, возможно, стоит пожертвовать и какой-то частью процентов доходности.

Кроме того, к ликвидности можно отнести возможность вывести без потерь полученные деньги безналичным способом: через систему быстрых переводов (СБП), межбанковским переводом или переводом с карты на карту. В наши дни ездить с полуторамиллионной «котлетой» в кармане как-то некомфортно. Некоторые банки разрешают переводить полученные со вклада деньги бесплатно или почти бесплатно (например, Тинькофф, МКБ). Но есть и такие жадины, что требуют за перевод до 1,5%. Это может настолько снизить общую доходность вклада, что связываться с подобными банками – себе дороже.

Срок действия – важнейшая характеристика вклада. Прежде всего, его нужно учитывать в связи со второй заповедью вкладчика. Ещё недавно некоторые вкладчики открывали трехлетние вклады под 6% годовых. Прошло буквально несколько месяцев и такая ставка может вызвать только слезы. А досрочное расторжение возможно только с потерей уже начисленных процентов… Кроме того, срок вклада может влиять на его доходность, если выплата процентов идет в конце срока (см. ниже).

Как сравнить доходность вкладов

Достаточно ли для сравнения доходности просто сравнить проценты, которые указаны в условиях вклада?

Сравним два вклада. Оба на 3 года, оба под 12% годовых. Но у первого выплата процентов будет в начале срока, а у второго – в конце. Можно ли считать, что их доходность одинакова? Очевидно – нет.

Ценность одной и той же суммы денег, полученной в начале и в конце срока, будет отличаться из-за инфляции. Например, если на проценты, полученные по первому вкладу, вы сможете купить 10 килограммов картошки, то при продуктовой инфляции в 11% , через 3 года картошка станет в 1,37 раза дороже, и вы сможете купить на те же деньги только 7,3 килограмма. Учет снижения цены денег называют дисконтированием.

Если вы не купите на полученные деньги картошку, а инвестируете их, например на такой же вклад, то получите дополнительный инвестиционный доход.

Итак, вполне очевидно, что вклад с выплатой дохода вначале более выгоден, чем аналогичный вклад с выплатой в конце, а вклад с ежемесячной выплатой процентов выгоднее, чем вклад с ежеквартальной выплатой. Продемонстрируем это математически.

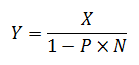

Обозначим:

Y – сумма, которую мы получим на руки при закрытии вклада (финансовый результат).

Х – начальная сумма вклада (например, 100 000 рублей).

N – длительность вклада в годах (например, 3).

P – номинальный процент по вкладу, деленный на 100 (например, 0,1).

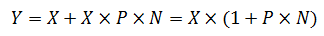

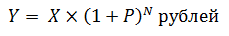

Если проценты по вкладу выплачиваются в конце:

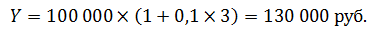

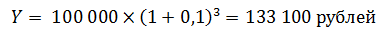

Подставим цифры:

Теперь представим себе, что проценты каждый год зачисляются на вклад, увеличивая, таким образом, его сумму (капитализируются).

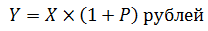

Тогда через год у вас на вкладе будет:

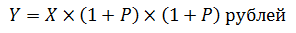

Через два года:

Через 3 года:

Через N лет:

Подставим цифры:

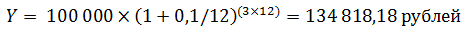

Если проценты капитализируются ежемесячно, то

Подставим цифры:

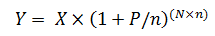

В общем виде

Где: n – число капитализаций процентов за год.

Не буду утомлять читателей сложными математическими выкладками, но при капитализации процентов, выплаченных в начале вклада, итоговая сумма рассчитывается по формуле:

Подставим цифры:

-------

Часть 1 - Часть 2 - Часть 3 - Часть 4

Оглавление блога "Справочник начинающего (и не очень) инвестора"

13 февраля — первое в этом году заседание ЦБ по ключевой ставке.

Совсем недавно я писал о том, что на Госуслугах запустят механизм проверки любого человека или юридического лица на долги.

И вот теперь стало известно, как пишут «Известия», граждане в скором времени смогут оперативно узнавать о заключении любых кредитных договоров благодаря уведомлениям через портал «Госуслуги». Данная система позволит моментально информировать пользователя о каждом оформленном займе. В случае, если договор был подписан мошенниками или без ведома человека, у него появится...

Добрый вечер, многоуважаемые коллеги!!!

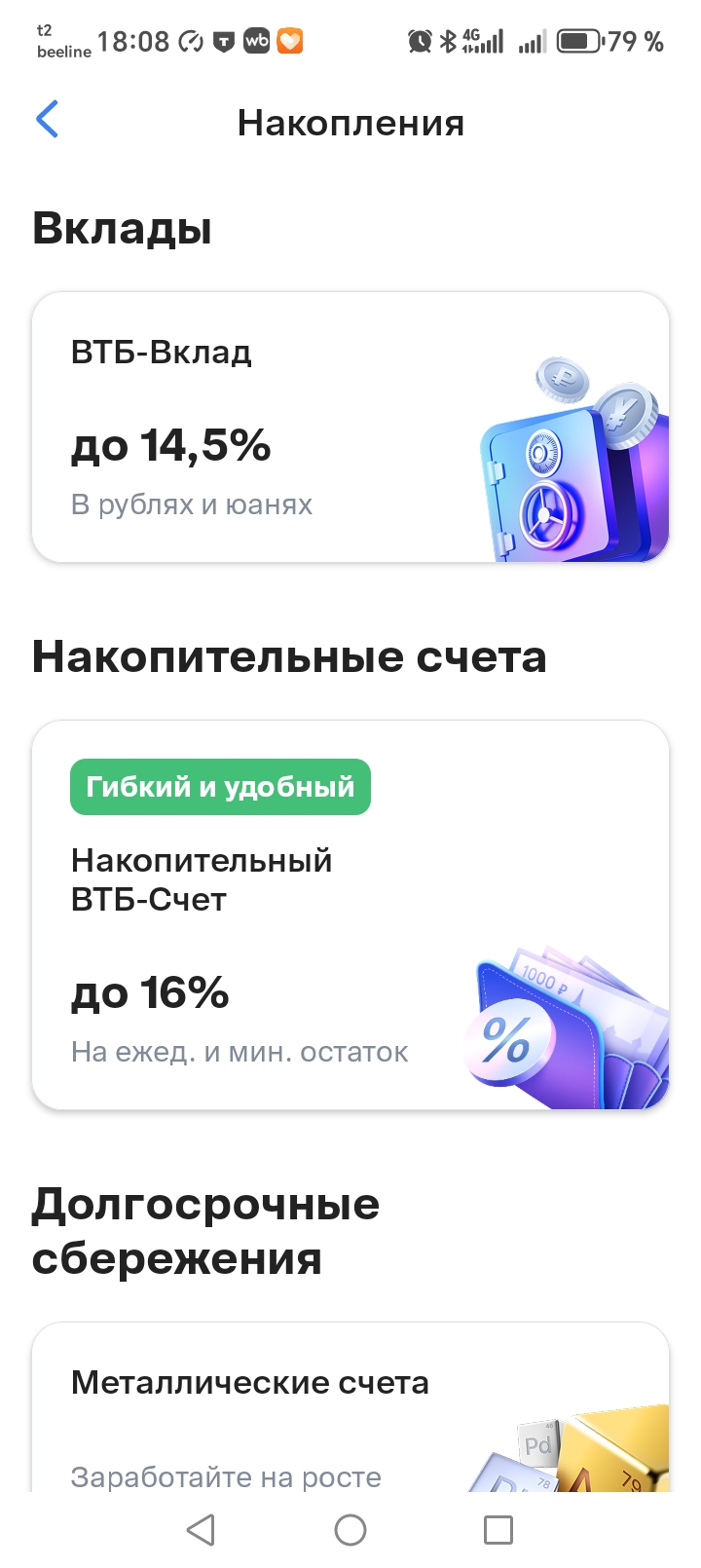

Добрый вечер, уважаемые коллеги! Сегодня на 0,5 пункта снизилась ключевая ставка ЦБ. А это значит, что ставки по вкладам и счетам также неумолимо начнут снижаться. Это сподвигло меня тщательно изучить предложения от банков по вкладам и НС. Вот, что накопал, предлагаю и рекомендую вам ознакомиться 👀

По заветам Масленицы: блины — это к деньгам!

В Новосибирске мошенники на мое имя взяли кредит через магазин без моего присутствия.написал в банк Новосибирск Уралсиб об отмене кредита.они отказали.ждут постановление суда.что делать?

ВТБ банк заблокировал счет без объяснения причин , на горячей линии говорят обратиться в офис , пришла в офис там никакой информации мне не говорят, закрыть счет я не могу , и разблокировать его так же , туда поступили социальные выплаты , как их снять никто мне сказать не может , в офисе говорят звоните на горячую линию , на горячей линии говорят идите в отделение , и так уже месяц меня гоняют , не причин блокировки , ничего сказать не могут , как снять средства неизвестно

Райффайзенбанк уже третий год уходит из России, но продолжает работать каналом переводов валюты из России за рубеж, но снова ужесточает условия и лимиты.

Уходящий из России уже два года Райффайзенбанк продолжает работать каналом переводов валюты из России за рубеж, но снова ужесточает условия и лимиты. В феврале повысил комиссию за исходящие переводы в валюте с $300 до $1000, а с 13 марта за наличие остатка на счете более €5 тыс. будет начисляться комиссия в размере 1% в месяц. Если сумма будет ниже €5 тыс., то комиссии не будет.

Устанавливать через Госуслуги самозапрет на кредиты и займы потребители вправе с 1 марта 2025 года

️ Лучшие накопительные счета на ежедневный остаток

Сегодня ЦБ отозвал лицензию у банка ООО КБ «Гефест» (г. Кимры Тверской области).

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku ?

5 января получила в чате приложения подробную консультацию по переводам СБП. Специалист Анастасия была вежлив и рассказал, почему списывается комиссия, и как подключить услугу, чтобы больше не платить лишнее.

Банк России собирается в два раза увеличить сумму страхового возмещения по длинным вкладам.