Как выбрать вклад в банке. Расчет доходности. Налоги. Часть 3

Часть 1 - Часть 2 - Часть 3 - Часть 4

А как быть, если проценты не капитализируются, а выплачиваются на текущий (карточный) счет? К сожалению, точно рассчитать сумму денег, которая окажется в вашем распоряжении после окончания срока вклада, в этом случае невозможно. Ведь мы не знаем заранее, как вам удастся инвестировать полученные деньги, или насколько изменится их покупательная способность. Например, в феврале 2024 года уровень продуктовой инфляции составил 12%. А каким он будет в ноябре 2024 года, не говоря уже о ноябре 2026 года? 1%? 4%? А может быть 100%? Не известно. И ни одна прогнозная модель не сможет ответить на это сколь-нибудь точно. Что же остается? Как нам сравнивать вклады с промежуточными выплатами процентов на текущий счет?

Единственный разумный вариант – считать, что доход при выплате на текущий счет будет такой же, как и при капитализации. При этом будем понимать, что расчет дохода в этом случае носит сугубо ориентировочный характер. А учитывать изменчивость финансовой ситуации следует путем применения второй заповеди вкладчика.

Итак, мы получили формулы для расчета финансового результата в рублях.

Если разделить финансовый результат на начальную сумму вклада, мы получим доходность:

Таким образом мы можем избавиться при сравнении вкладов от влияния начальной суммы. Так, формула для расчета доходности вклада с капитализацией выглядит так:

Однако это доходность за весь срок вклада. А как сравнивать вклады с разной продолжительностью? Может быть, достаточно разделить полученную доходность на число лет вклада и мы получим «среднегодовую доходность»? Увы, но такой простой подход годится не для всех случаев.

Рассмотрим два вклада с одинаковой ставкой и одинаковой суммой вклада. Оба с выплатой в конце срока. Но первый – продолжительностью в год, а второй – в три года. Доход, полученный от первого вклада, будет ровно в три раза меньше дохода от второго вклада. Среднегодовая доходность у них выходит одинаковой. Но на самом деле вклад продолжительностью в год более доходный, чем тот, у которого продолжительность три года.

Допустим, что после завершения первого вклада, мы пролонгируем его на следующий срок на тех же условиях. Через год – ещё раз. В итоге, по завершению трех лет на первом вкладе окажется сумма существенно больше, чем на втором. Ведь проценты, полученные за первый и второй год, принесут дополнительные «проценты на проценты».

Слышу возмущенные крики про сферического коня в вакууме, и про то, что за год условия по вкладу НАВЕРНЯКА изменятся. Да, конь. Да сферический и в вакууме. Вы можете предложить лучшую, более точную методику, основанную не на гадании на кофейной гуще и прогнозах сомнительного качества? Тогда Нобелевская премия за экономику вам гарантирована.

Ну а мы, грешные, приняв необходимые допущения, попробуем таки отыскать способ сравнения вкладов с разной продолжительностью.

Итак, вклады с выплатой «в конце» нельзя сравнивать с применением среднегодовой доходности. Нельзя сравнивать таким образом и вклады с капитализацией, у которых периодичность капитализации разная. А вот вклады с одинаковым периодом капитализации сравнивать можно. В самом деле, если сравнить три вклада с ежегодной капитализацией, первый из которых открывается на 1 год, другой на 2 года, а третий на 10 лет, то, при условии пролонгации двух первых вкладов на тех же условиях, после истечения 10 лет сумма на всех трех вкладах окажется абсолютно одинаковой. То есть среднегодовая доходность вкладов с ежегодной капитализацией НЕ ЗАВИСИТ от срока вклада.

Так как же сравнивать вклады с разной продолжительностью и с разным способом начисления процентов? Для этого для каждого из вкладов, которые надо сравнить, мы подбираем эквивалентный по финансовому результату вклад, такой же продолжительности, но с ежегодной капитализацией.

Итак, для каждого из сравниваемых вкладов мы получаем эквивалентные по доходности вклады с ежегодной капитализацией. А вот такие вклады сравнивать легко. У какого вклада процентная ставка выше – тот и выгоднее.

Например, вклад со сроком в 3 года, номинальной ставкой в 9% годовых, и выплатой процентов в конце срока принесет точно такой же доход, как вклад также сроком на 3 года но с ежегодной капитализацией и номинальной ставкой 8,3%.

И вклад, сроком на один год с ежемесячной капитализацией и ставкой 8%, принесет точно такой же доход, как вклад с ежегодной капитализацией и ставкой 8,3%.

Отсюда мы можем сделать вывод, что вклад на 3 года с выплатой в конце и ставкой в 9% равен по доходности вкладу сроком на 1 год с ежемесячной выплатой процентов и ставкой 8% годовых.

Для сравнения не обязательно выбирать в качестве эквивалентных вклады с ежегодной капитализацией. Можно – с ежемесячной или с ежеквартальной. Важно только для всех сравниваемых вкладов пользоваться эквивалентами с одинаковой периодичностью капитализации.

Осталось понять, КАК подобрать эквивалентный по доходности вклад.

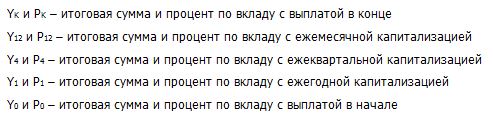

Пусть:

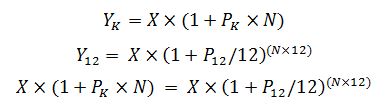

Сравним два вклада с выплатой в конце и с ежемесячной капитализацией, которые дадут одинаковый доход

Используем полученные выше формулы

После элементарных преобразований получаем

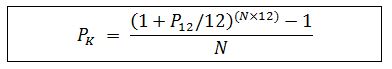

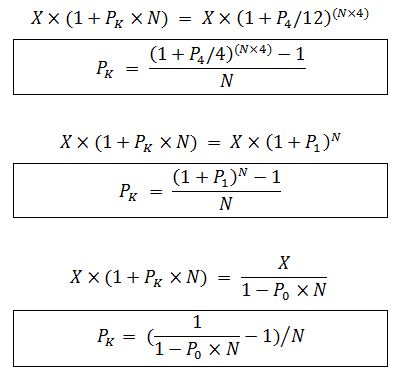

Аналогично

Для удобства сравнения была сделана электронная таблица, EXCEL, которую можно взять ЗДЕСЬ (в открывшемся окне выберите Файл / Скачать). В ячейку B3 вводится номинальная ставка (указанная в условиях вклада), в ячейке A3 из списка выбирается тип начисления процентов. В одной из двух ячеек (C3 или D3) вводится продолжительность вклада в годах (C3) или днях (D3).

Затем, по одной из приведенных выше формул (в зависимости от типа начисления процентов) рассчитывается эквивалентный по доходности процент по вкладу с выплатой в конце. И, наконец, по тем же формулам, только «вывернутым наизнанку» рассчитывается процент вкладов с эквивалентной доходностью с разными типами начисления процентов.

Отметим, что точно по тому же принципу работает расчет процентов в Таблице вкладов с максимальными процентами в рублях.

-------

Часть 1 - Часть 2 - Часть 3 - Часть 4

Оглавление блога "Справочник начинающего (и не очень) инвестора"

Оглавление блога "Справочник начинающего (и не очень) инвестора"

Я давно понял: контроль над финансами — это не только про доходы и инвестиции, но и про защиту своих денег. Я веду учёт расходов, регулярно просматриваю категории трат, использую несколько банковских карт и стараюсь оплачивать покупки только безналично.

Своя дача — это не про грядки, а про тишину»: стоит ли брать ипотеку сейчас или лучше копить дальше?

В этом году я решил подойти к подаркам на 8 Марта немного практичнее и креативнее. А началось все с того, что жена с дочкой на 8 марта попросили найти что-то красивое... «Как украшение, но чтобы это не лежало просто в шкатулке...» — сказали они.

Вопреки всем мифам и стереотипам, современные коллекторские агентства по-настоящему помогают должникам.

По итогам ежегодно организуемой финансовым маркетплейсом Банки.ру премии онлайн-сервис альтернативного кредитования Moneyman (входит в финтех-группу «Свой») вошел в шорт-лист номинантов сразу в трех номинациях — «МФО года», «Микрозаем года» и «№1 Народного рейтинга МФО».

В Новосибирске мошенники на мое имя взяли кредит через магазин без моего присутствия.написал в банк Новосибирск Уралсиб об отмене кредита.они отказали.ждут постановление суда.что делать?

ВТБ банк заблокировал счет без объяснения причин , на горячей линии говорят обратиться в офис , пришла в офис там никакой информации мне не говорят, закрыть счет я не могу , и разблокировать его так же , туда поступили социальные выплаты , как их снять никто мне сказать не может , в офисе говорят звоните на горячую линию , на горячей линии говорят идите в отделение , и так уже месяц меня гоняют , не причин блокировки , ничего сказать не могут , как снять средства неизвестно

Райффайзенбанк уже третий год уходит из России, но продолжает работать каналом переводов валюты из России за рубеж, но снова ужесточает условия и лимиты.

Уходящий из России уже два года Райффайзенбанк продолжает работать каналом переводов валюты из России за рубеж, но снова ужесточает условия и лимиты. В феврале повысил комиссию за исходящие переводы в валюте с $300 до $1000, а с 13 марта за наличие остатка на счете более €5 тыс. будет начисляться комиссия в размере 1% в месяц. Если сумма будет ниже €5 тыс., то комиссии не будет.

Устанавливать через Госуслуги самозапрет на кредиты и займы потребители вправе с 1 марта 2025 года

️ Лучшие накопительные счета на ежедневный остаток

Сегодня ЦБ отозвал лицензию у банка ООО КБ «Гефест» (г. Кимры Тверской области).

Почему выгодно использовать для дистанционного банкинга операционную систему Haiku ?

5 января получила в чате приложения подробную консультацию по переводам СБП. Специалист Анастасия была вежлив и рассказал, почему списывается комиссия, и как подключить услугу, чтобы больше не платить лишнее.