Первые шаги на фондовом рынке. Облигации. ОФЗ. Часть 1

Часть 1 - Часть 2 - Часть 3 - Часть 4 - Часть 5

Впервые попав на фондовый рынок легко потеряться среди многочисленных инструментов для инвестиций. Облигации – один из самых простых и понятных из них. И главное, они гарантируют получение дохода. Конечно, если не связываться с рискованными облигациям малонадежных эмитентов. Однако и при своей относительной простоте, облигации требуют некоторых знаний, чтобы правильно с ними работать. Задача этой статьи – дать базовый, начальный объем знаний, необходимый каждому инвестору для работы с облигациями.

Познакомимся с основными терминами.

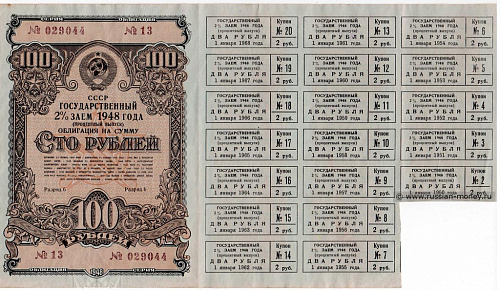

Облигация – ценная бумага, которая подтверждает право своего владельца на получение от эмитента денежных средств, в сроки и в количестве, определенном в эмиссионных документах. Говоря иначе, облигация – это долговое обязательство эмитента.Хотя мы и говорим про облигации, что это «ценная бумага», но реально бумажного воплощения современные облигации не имеют. Вот раньше облигации печатали на красивой бумаге с водяными знаками, от которой каждый раз при выплате дохода отрезали купон.

Облигации СССР 1948 года. Изображение взято с сайта russian-money.ru

Теперь облигация – это всего лишь запись в электронной базе данных депозитария. Облигации покупают и продают на фондовом рынке (бирже) через Интернет. После покупки, облигации зачисляются на ваш счет в депозитарии. Пощупать облигации не получится, но вы всегда сможете получить отчет депозитария, в котором будет указано, сколько и каких облигаций хранится на вашем счете.

Эмитент – организация, выпустившая облигацию.По типу эмитента, облигации делятся на:- государственные – выпускаются Министерством Финансов;- муниципальные – выпускаются региональными органами власти;- корпоративные – выпускаются коммерческими организациями.

Эмиссия – процесс выпуска облигаций в обращение. Включает в себя подготовку, согласование и утверждение документов, а также проведение мероприятий по первичному размещению (продаже) облигаций.

Номинал – сумма, которую эмитент выплачивает при погашении облигации. Для большинства облигаций номинал составляет 1000 рублей. Однако встречаются облигации, у которых выплата номинала производится частями. Это называется амортизацией. После частичного погашения номинал облигации уменьшается. Номинал субординированных облигаций, выпущенных после 01.01.2019 не может быть меньше десяти миллионов рублей. Они предназначены только для квалифицированных инвесторов.

Амортизация – частичное погашение номинала.

Купонный доход (купон) – денежная сумма, регулярно выплачиваемая эмитентом владельцу облигации. Купонный доход всегда рассчитывается как процент от номинала.

Брокер – организация, имеющая лицензию для работы на бирже. С помощью этой организации все прочие физические и юридические лица могут покупать и продавать ценные бумаги на бирже.

Депозитарий – организация, которая хранит информацию о правах владельцев ценных бумаг, а также выступающая посредником между эмитентом и владельцами при выплате купонов и номинала.Обычно лицензии как брокера, так и депозитария имеет одна и та же организация.

Сравнение облигаций с другими инвестиционными инструментами

Самые распространенные инвестиционные инструменты – это банковские вклады, облигации и акции. Чтобы лучше понять, в какой из этих инструментов лучше всего вкладывать деньги, давайте сравним их.

Вклад основан на договоре между вкладчиком и банком, по которому первый вносит некоторую сумму на определенный срок, а второй выплачивает за это вознаграждение в виде процентов. Ни банк, ни вкладчик не вправе продать или передать свои права и обязанности по этому договору кому-то другому, кроме случаев, оговоренных в законодательстве. Главное достоинство вклада в его надежности и предсказуемости. Вклады на сумму до 1,4 млн. рублей в одном банке застрахованы государством, и вкладчик с высокой долей уверенности может рассчитывать получить в срок причитающиеся ему суммы. Причем, зная условия вклада, он может с точностью до копеек рассчитать эти суммы.

Владелец акции получает право на участие в управлении предприятием (в большинстве случаев эфемерное) и на получение части его доходов в виде дивидендов. Доход от инвестиций в акции состоит из двух частей: из прибыли от продажи акции (то есть разницы между ценой продажи и ценой покупки) и из дивидендов. Но если предприятие не приносит прибыли, то и дивидендов оно не выплачивает. Мало того, даже если предприятие приносит прибыль, собрание акционеров может решить не выплачивать дивиденды, а, скажем, направить прибыль на развитие производства. Или выплатить маленькие дивиденды, значительно уступающие проценту по банковским вкладам в отношении текущей цены акции. Инвестор может в любой момент продать свои акции на бирже. При этом рыночная цена может оказаться как выше, так и ниже той цены, за которую инвестор купил акцию. Во втором случае вместо прибыли он получит убыток. И, наконец, если предприятие обанкротится, то владелец акции полностью потеряет все свои инвестиции.

Облигация занимает промежуточное положение между вкладом и акцией. Владелец облигации, подобно вкладчику банка, получает заранее оговоренные суммы в виде купонного дохода на заранее оговоренных условиях, обычно, два, четыре или 12 раз в год. При этом он может продать свои облигации на рынке в любой момент, получая дополнительную прибыль (если текущая цена облигации окажется выше цены покупки), или убыток (в противном случае). Но как бы ни менялась цена в промежутке между выпуском облигации и ее погашением, при погашении облигации её владелец получит номинал.

Сравнение облигаций и банковских вкладов

Облигации лучше вкладов, так как это более гибкий рыночный инструмент. Проценты по облигациям выплачиваются в полном объеме, даже если продать их на следующий день после покупки. Кроме того, вклад даже на 3 года – редкость, тогда как облигации, выпускаемые на 10-15 лет – рядовое явление. И наоборот, можно купить облигацию, до срока погашения которой осталось буквально несколько дней.

Вклады лучше облигаций тем, что внесенные на вклад деньги вы можете получить назад в любой момент, хотя, как правило, без процентов. Номинал облигации вы гарантированно получите только при погашении. Если продать облигацию раньше, то её цена может оказаться как выше, так и ниже той цены, за которую вы её купили. Иногда, намного ниже. То есть в облигациях есть элемент непредсказуемости.

Уровень доходности облигации надежных эмитентов примерно соответствует доходности вкладов. Но облигации можно покупать на индивидуальный инвестиционный счет (ИИС), получая за это налоговый вычет. Это дополнительно повышает доходность облигаций. Кроме того, если вы склонны к некоторому риску, то уровень доходности можно существенно увеличить, выбрав облигации с меньшим уровнем надежности.

По налогам облигации и вклады отличаются мало. Доход, как от вкладов, так и от облигаций, облагается налогом по ставке 13%. Однако есть и различия:

1. С 2023 года налог на вклады будет взиматься с суммы доходов, уменьшенной на вычет в размере одного миллиона рублей, умноженного на максимальную за год ставку Центробанка на 1 число каждого месяца. Для облигаций такого вычета не предусмотрено.

2. На налог на доходы по вкладам можно получить инвестиционный вычет при помощи ИИС первого (А) или третьего типа. Для облигаций такого вычета нет. Однако если купить облигации на ИИС второго (Б) или третьего типа, то с них вообще не будут удерживать налог.

3. Налог с купонов удерживают сразу при выплате (при выплате на банковский счет), при выводе денег с брокерского на банковский счет или по итогам года. Для ИИС - при закрытии ИИС. Налог со вкладов удерживают во второй половине года, следующего за годом получения прибыли. То есть, в среднем, на год позже.

Подробнее про налогообложение облигаций вы можете прочитать в статье: Налогообложение облигаций

-------

Часть 1 - Часть 2 - Часть 3 - Часть 4 - Часть 5

Оглавление блога "Справочник начинающего (и не очень) инвестора"

BAYv, сейчас стоит ограничение из 8000 знаков. С одной стороны, хотим дать возможность создавать информативные статьи - 8 тыс считается приемлемым. С другой стороны хотим уберечь пользователей от "Львов Толстых", которые целые книжки перепечатывают в посты.

В любом случае, мы тут готовы обсуждать решение и подстраиваться под наших пользователей.

Предлагаю пока еще немного последить за потребностью.

Лично мне, показалось удобной разбивка на посты, но это субъективное мое мнение)

Котик, в принципе, ограничение в 8000 знаков не показалось мне критичным. Пережить можно. Более того, возможно разбивка статьи на части действительно имеет смысл. Эту статью я переносил из старых блогов, где ограничения нет. Если бы писал заново, то постарался бы в каждой части локализовать одну-две темы. Если же рассматривать статью как первый, вводный пост форума, то 8000 знаков за глаза хватит.

На мой взгляд, больше всего сейчас не хватает Диалогу возможности ссылки на конкретный комментарий. Тогда, при использовании Диалога в качестве форума, можно было бы запоминать в закладках то место, на котором закончил просмотр, быстро к нему перейти. При отсутствии механизма цитирования, можно вместо цитаты давать ссылку на пост.

Блог "Справочник начинающего (и не очень) инвестора" существует уже много лет. В нем накопилось немало полезной информации, которую я, в меру своих скромных возможностей, стараюсь поддерживать в актуальном состоянии. Но раздел блогов на banki.ru закрыли. Пришлось перенести сюда содержимое старого блога.

Бросаю курить и все никак не могу бросить уже два месяца. Курю много, две-три пачки в день. В прошлые разы бросать было легче, бросал два раза, не курил по 5-7 лет. Для ускорения бросания и в качестве эксперимента открыл ИИС и туда откладываю по 300рублей в день плюс 1000 с зарплаты, итого 10 тыс в месяц. Плюсом скидываю туда пену от махинаций с одной кредитки. На эти средства покупаю акции в равных пропорциях. Эксперимент в том, что получится ли получить на этом пол миллиона за три года. За...