Славнефть-Мегионнефтегаз (MFGS, MFGSP).

Итоги 1 п/г 2018 г.: рост цен на нефть обеспечил кратный рост прибыли

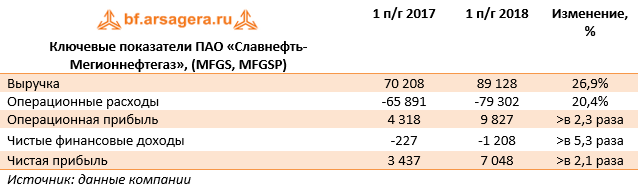

Компания Славнефть-Мегионнефтегаз опубликовала отчетность за первое полугодие 2018 г. по РСБУ.

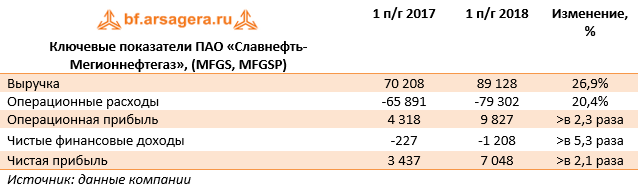

Выручка выросла на 26,9%, составив 89,1 млрд руб. В отчетном периоде компания сократила добычу нефти на 9,1% до 3,7 млн тонн, а средняя расчетная цена реализации выросла на 45,6%. В итоге выручка от реализации нефти увеличилась на 32,3% до 72,2 млрд руб.

Затраты компании выросли на 20,4%, главным образом, вследствие роста НДПИ, составив 79,3 млрд рублей. В итоге операционная прибыль возросла более чем в 2 раза, достигнув 9,8 млрд руб.

В блоке финансовых статей отметим рост процентных расходов (с 1,3 млрд руб. до 1,8 млрд руб.), что стало следствием роста долговой нагрузки, увеличившейся за год почти на 9 млрд руб. – до 36,7 млрд рублей. Помимо этого, в отчетном периоде компания показала отрицательную переоценку своих валютных обязательств, вследствие чего сальдо прочих доходов/расходов стало отрицательным и составило 354 млн руб. Доходы от участия в других организациях составили 59 млн руб.

В итоге чистая прибыль компании увеличилась в 2 раза и составила 7 млрд руб.

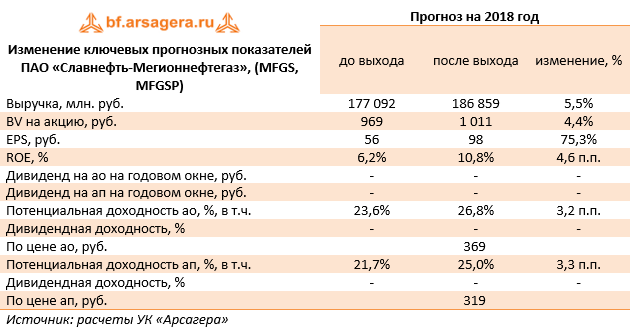

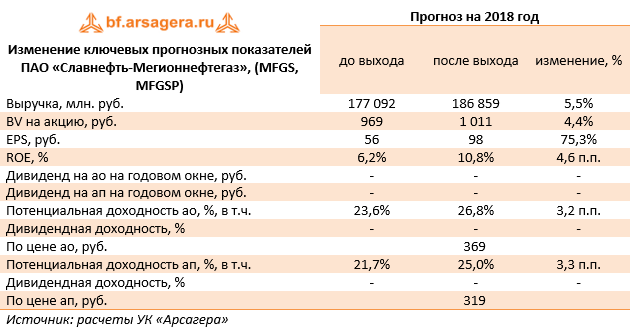

По результатам вышедшей отчетности мы пересмотрели наш прогноз по чистой прибыли на текущий год в сторону повышения, что связано с более высокими темпами роста цен на нефть и снижением уровня операционных затрат. Наибольшие риски связаны с отсутствием в обществе элементов Модели управления акционерным капиталом (МУАК): напомним, в последние годы компания не выплачивает дивиденды своим акционерам, а обыкновенные и привилегированные акции продолжают торговаться ниже своей балансовой стоимости.

На наш взгляд, основное влияние на курсовую динамику акций будут оказывать возможные корпоративные преобразования, связанные с разделом активов Славнефти между Роснефтью и Газпром нефтью. В настоящий момент акции торгуются на рынке с P/E 2018 порядка 4 и не входят в число наших приоритетов.

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Итоги 1 п/г 2018 г.: рост цен на нефть обеспечил кратный рост прибыли

Компания Славнефть-Мегионнефтегаз опубликовала отчетность за первое полугодие 2018 г. по РСБУ.

Выручка выросла на 26,9%, составив 89,1 млрд руб. В отчетном периоде компания сократила добычу нефти на 9,1% до 3,7 млн тонн, а средняя расчетная цена реализации выросла на 45,6%. В итоге выручка от реализации нефти увеличилась на 32,3% до 72,2 млрд руб.

Затраты компании выросли на 20,4%, главным образом, вследствие роста НДПИ, составив 79,3 млрд рублей. В итоге операционная прибыль возросла более чем в 2 раза, достигнув 9,8 млрд руб.

В блоке финансовых статей отметим рост процентных расходов (с 1,3 млрд руб. до 1,8 млрд руб.), что стало следствием роста долговой нагрузки, увеличившейся за год почти на 9 млрд руб. – до 36,7 млрд рублей. Помимо этого, в отчетном периоде компания показала отрицательную переоценку своих валютных обязательств, вследствие чего сальдо прочих доходов/расходов стало отрицательным и составило 354 млн руб. Доходы от участия в других организациях составили 59 млн руб.

В итоге чистая прибыль компании увеличилась в 2 раза и составила 7 млрд руб.

По результатам вышедшей отчетности мы пересмотрели наш прогноз по чистой прибыли на текущий год в сторону повышения, что связано с более высокими темпами роста цен на нефть и снижением уровня операционных затрат. Наибольшие риски связаны с отсутствием в обществе элементов Модели управления акционерным капиталом (МУАК): напомним, в последние годы компания не выплачивает дивиденды своим акционерам, а обыкновенные и привилегированные акции продолжают торговаться ниже своей балансовой стоимости.

На наш взгляд, основное влияние на курсовую динамику акций будут оказывать возможные корпоративные преобразования, связанные с разделом активов Славнефти между Роснефтью и Газпром нефтью. В настоящий момент акции торгуются на рынке с P/E 2018 порядка 4 и не входят в число наших приоритетов.

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя