arsagera, объясните пожалуйста почему фокус на обычке и в целом ваше отношение к префам сбера? Спасибо.

Форум

Акции российских компаний

Фундаментальная аналитика и оценка перспектив российских публичных компаний

02.11.2018 10:14

наш риск-менеджмент установил лимит на префы Сбера равный нулю, т.к. у них в уставе нет положения о том, что дивиденды по префам должны быть не ниже, чем по обычке. Ориентироваться на добрую волю и порядочность топ-менеджмента, СД и мажоров Сбера мы не готовы. Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |||

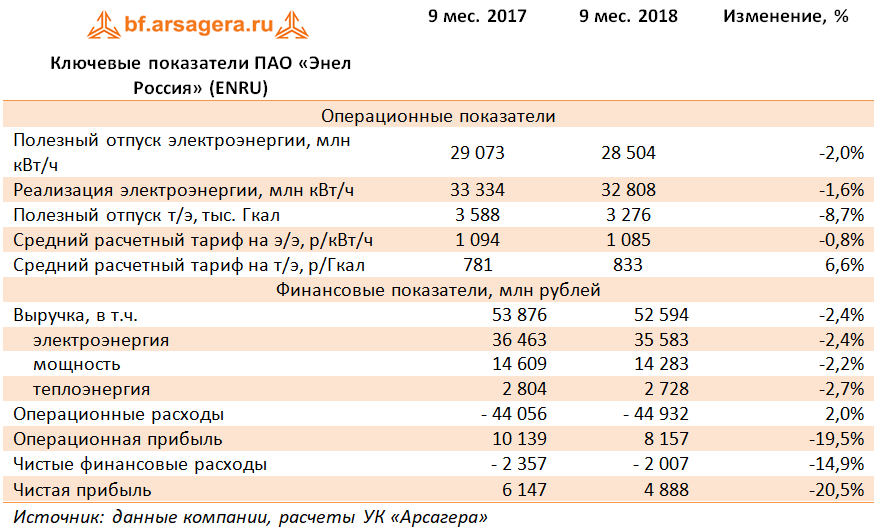

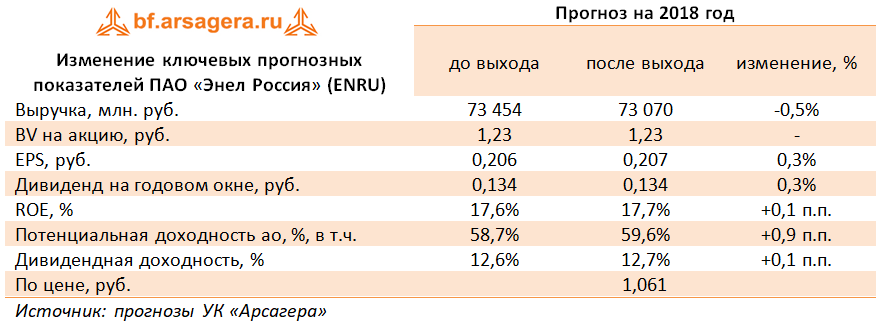

02.11.2018 14:36 Энел Россия (ENRU) Итоги 9 мес. 2018 года: ожидаемый результат, по Рефтинской ГРЭС идут переговоры. Компания «Энел Россия» раскрыла ключевые операционные и финансовые показатели за 9 месяцев 2018 года.  Совокупная выручка компании сократилась на 2,4% до 52,6 млрд руб. Компания зафиксировала снижение выработки на основных производственных площадках ввиду переизбытка мощности и снизившегося потребления электроэнергии в Уральском регионе; дополнительным негативом стало снижение тарифа ДПМ, вызванное снижением доходности госблигаций. Указанные негативные факторы были лишь частично компенсированы ростом тарифов на электроэнергию и мощность по регулируемым договорам. Операционные расходы компании выросли на 2,0% до 44,9 млрд руб. во многом вследствие увеличения постоянных затрат, связанных с восстановлением налога на имущество, а также роста амортизационных отчислений и резерва, созданного под обесценение задолженности. В то же время ключевая статья затрат – топливные расходы – снизилась на 0,7% по причине меньшей выработки электроэнергии. В итоге операционная прибыль компании снизилась на 19,5%, составив 8,2 млрд руб. Частично этот результат был компенсирован сокращением чистых финансовых расходов (-14,9%) вследствие снижения стоимости обслуживания долгового портфеля компании. В итоге чистая прибыль компании составила 4,9 млрд руб., сократившись на 20,5%. По итогам вышедшей отчетности мы не стали вносить в модель компании существенных изменений. Снижение финансовых показателей было вполне ожидаемым, более того, сама компания ориентировала инвесторов на сокращение чистой прибыли в 2018 году. Руководство компании подтвердило прогноз стратегического плана на 2018 г.: чистая прибыль 7,3 млрд руб. Появилась новая информация по продаже Рефтинской ГРЭС. Компания ведет переговоры с новым покупателем – Сибирской генерирующей компанией (СГК), четкого дедлайна по срокам возможной продажи нет. «Энел Россия» хочет получить порядка 27 млрд руб., добавляя к стоимости ГРЭС будущие доходы от ее участия в программе модернизации ТЭС (ДПМ-2). СГК считает, что станция стоит не более 21 млрд руб. Ожидается, что до конца года ситуация вокруг сделки окончательно прояснится.  Акции компании обращаются с P/E 2018 около 5 и продолжают входить в число наших приоритетов в секторе энергогенерации. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

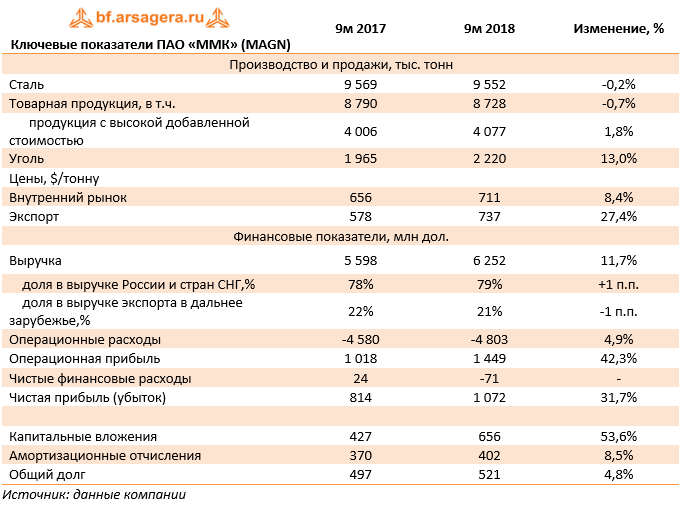

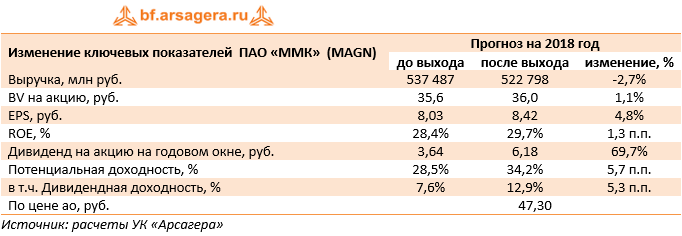

02.11.2018 17:28 Магнитогорский металлургический комбинат (MAGN) Итоги 9 мес. 2018 г.: уверенный рост прибыли и рекордные промежуточные дивидендные выплаты ММК раскрыл консолидированную финансовую отчетность за девять месяцев 2018 года.  Выручка компании выросла на 11,7% – до $6,3 млрд на фоне увеличения средних цен реализации продукции. Рост цен был зафиксирован как на внешнем (+27,4%), так и на внутреннем рынках (+8,4 %), что, отчасти связано со структурным сдвигом в сторону реализации продукции с высокой добавленной стоимостью. Продажи металлопродукции составили 8,7 млн тонн (-0,7%). Доля выручки от продаж на рынке России и стран СНГ в общей выручке составила 79%. Доля продукции с высокой добавленной стоимостью в общих отгрузках выросла с 45,6 % до 46,7%. Операционные расходы росли медленнее, составив $4,8 млрд (+4,9%). Значительная доля роста расходов пришлась на сырье, прежде всего, на металлолом (+84%). Затраты на металлолом увеличились, вследствие большей загрузки электродуговых печей. В то же время ряд статей показали снижение расходов (железная руда, уголь). Себестоимость тонны товарной продукции выросла на 5,1% до 475 долл. за тонну. Коммерческие и административные расходы выросли на 6,2% - до $632 млн. В итоге операционная прибыль выросла на 42,3%, составив $1,4 млрд. В отчетном периоде чистые финансовые расходы компании составили $71 млн против доходов в $24 млн годом ранее (в предыдущем отчетном периоде присутствовало восстановление убытков от обесценения ОС). Расходы на обслуживание долга показали снижение (с $33 млн до $22 млн) на фоне стабильной долговой нагрузки. Напомним, что в соответствии со стратегией финансирования компании в дальнейшем предполагается привлекать долгосрочные заемные средства для финансирования закупки оборудования по крупным инвестиционным проектам. Остальные инвестиции планируется осуществлять из собственных средств. В итоге чистая прибыль ММК увеличилась на 31,7%, составив $1,07 млрд. Напомним, что компания перешла на ежеквартальную выплату дивидендов – рекомендованный Советом директоров дивиденд за третий квартал 2018 года составил 2,114 рубля на акцию, что соответствует 100% свободного денежного потока за этот период. Напомним, что за 6 месяцев 2018 года ММК суммарно выплатил 2,39 рубля. За 9 месяцев суммарный дивиденд составит 4,5 рубля. По итогам вышедшей отчетности мы внесли ряд изменений в модель компании, уточнив прогнозы размеров себестоимости и выручки, а также будущих дивидендов. Внесенные изменения привели к увеличению потенциальной доходности акций.  Акции ММК торгуются с P/E 2018 около 5,5 и P/BV 2018 порядка 1.3 и на данный момент не входят в число наших приоритетов. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

02.11.2018 17:52 а какая дивидендная доходность способна Вас впечатлить (с учетом того что дивиденды - это только часть выплачиваемой прибыли, не говоря уж о том, что есть и балансовая стоимость)? Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

2 |

02.11.2018 18:00

Если выплаты идут не за счет проедания капитала и не из разовой прибыли, то это очень приличная доходность. Позволяющая "вытащить себя из болота за волосы", реинвестируя дивиденды в подешевевшие акции. Что до price performance, то за последний год скорректировалась почти вся энергетика, на фоне остальных ENRU - не худшая бумага. Манифест австрийской школы: деньги должны быть отделены от государства, а обязательства - от денег. | |||

3 |

02.11.2018 18:11

"Вытаскиваем себя из болота за волосы": первоначально имелся пакет акций стоимостью 1000 рублей, через год мы, реинвестируя все дивиденды в подешевевшие акции, становимся держателем пакета стоимостью 1000*0.8465 + 127 = 973.5 рублей | |||

0 |

02.11.2018 18:24

если Вы вкладываете в акции на год, то лучше не вкладывать в акции - Вам лучше подойдет депозит. А если Вы вкладываете на долгосрок, то снижение может только порадовать. Рекомендуем почитать про это подробнее тут: 1. «Волатильность» может приносить доход! Но не спекулянтам! 2. Инвестируем регулярно – итоги двадцати лет сбережений Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |||

0 |

02.11.2018 18:26 Разовое приобретение акций может быть как достаточно удачным, так и наоборот. Стабильность результата инвестирования в акции обеспечивают регулярные инвестиции. Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

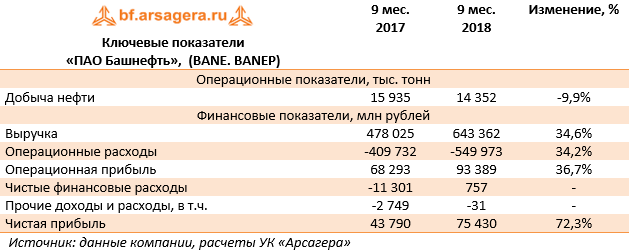

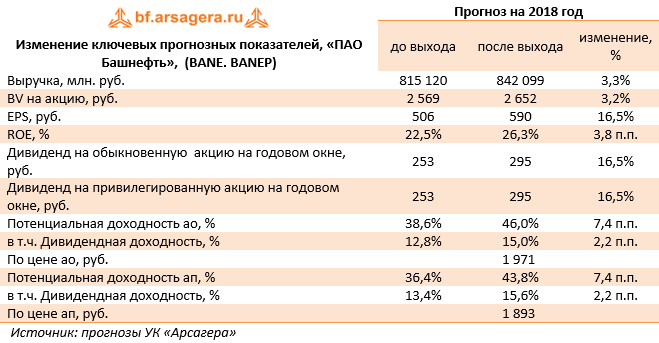

07.11.2018 11:34 Башнефть (BANE, BANEP) Итоги 9 мес. 2018 г. Башнефть раскрыла консолидированную финансовую отчетность по МСФО за 9 месяцев 2018 года.  Общая выручка компании выросла более чем на треть, составив 643,4 млрд руб. вследствие роста цен реализации нефти и нефтепродуктов. Добыча «Башнефти» за полугодие сократилась на 9,9% до 14,4 млн тонн. Обращает на себя внимание падение добычи на месторождении им. Требса и Титова более чем в 2 раза и в подразделении «Соровскнефть» (почти в 1,5 раза). Такое снижение добычи стало следствием выполнения компанией своих обязательств в рамках сделки с ОПЕК по сокращению добычи. Операционные расходы выросли сопоставимыми темпами (+34,2%) и составили 550 млрд руб. Основной рост затрат пришелся на расходы по приобретению нефти, газа и нефтепродуктов (1,9 раза), а также отчислений по НДПИ (+46,5%). В то же время увеличение производственных затрат составило всего 2,1%, транспортных расходов -1,5%, а величина амортизационных отчислений и вовсе сократилась на 1,0%. В итоге операционная прибыль Башнефти выросла на 36,7%, составив 93,4 млрд руб. Нетто-результат финансовых статей составил 757 млн руб. доходов против убытка в 11,3 млрд руб. годом ранее. Процентные расходы сократились с 10,8 млрд руб. до 8,8 млрд руб. на фоне уменьшения стоимости обслуживания долга. Процентные доходы увеличились в 3,8 раза до 2,0 млрд руб., что связано с увеличением свободных денежных средств. На смену отрицательным курсовым разницам в 1,0 млрд руб. годом ранее пришли положительные в размере 7,5 млрд руб. Отрицательное сальдо прочих доходов и расходов составило 31млн руб. против убытка 2,8 млрд руб., полученного годом ранее., что объясняется получением компанией страхового возмещения в размере 3,4 млрд руб., получением прибыли от выбытия дочерней компании (1,2 млрд руб.), а также восстановлением обесценения активов в размере 507 млн руб. Прочие расходы увеличились на 8% до 5,9 млрд руб. вследствие роста расходов на социальные выплаты и благотворительность. В итоге чистая прибыль Башнефти увеличилась на 72,3%, составив 75,4 млрд руб. Отчетность вышла лучше наших ожиданий по доходам, в части цен реализации нефтепродуктов, а также блока финансовых статей. По ее итогам мы подняли прогноз финансовых показателей компании. В результате потенциальная доходность обыкновенных и привилегированных акций Башнефти возросла. Также отметим, что исходя из нормы дивидендных выплат в 50% от чистой прибыли по МСФО, наш прогноз дивидендных выплат на оба вида акций по итогам 2018 г. поднялся до 295 руб.  Привилегированные акции компании обращаются с P/BV 2018 порядка 0,8 и продолжают входить в число наших приоритетов в нефтегазовом секторе. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

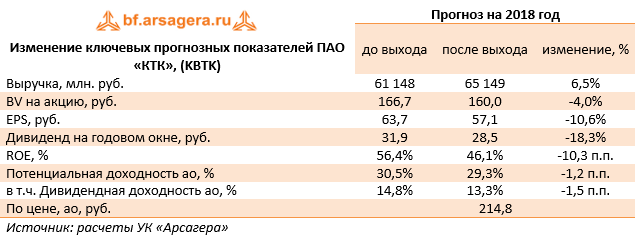

07.11.2018 18:13 Кузбасская Топливная Компания (KBTK) Итоги 9 мес. 2018 г.: операционные и финансовые показатели бьют рекорды Кузбасская топливная компания раскрыла консолидированную финансовую отчетность по МСФО за девять месяцев 2018 года.  Производство угля увеличилось на 21% до 11,4 млн тонн, в первую очередь, за счет увеличения добычи на Брянском и Виноградовском участках. Объем продаж угля вырос на 37,8% до 11,5 млн тонн на фоне увеличения экспорта и объемов перепродажи угля. Средняя цена реализации тонны угля на внутреннем рынке, по нашим оценкам, снизилась на 1,3%, составив 1 348 рублей за тонну; экспортная цена реализации увеличилась на 22,2%, составив 3 951 руб. за тонну. Экспортная выручка составила 35,9 млрд руб., прибавив 77,4%, а совокупная выручка увеличилась на 88,4% – до 47,9 млрд рублей - на фоне роста всех ее составляющих, в том числе, доходов от перепродажи покупного угля (увеличение в 5,6 раз). Операционные расходы росли более медленными темпами (+71,3%), и составили 41,9 млрд руб. Основным драйвером роста выступили транспортные расходы, составившие 20,1 млрд руб. (+58%). Мы связываем такую динамику с увеличением экспортных отгрузок. Расходы на покупной уголь показали симметричный выручке рост (в 6,5 раза) и достигли 8,2 млрд рублей. Кроме того, затраты на обработку и сортировку угля подскочили в 1.8 раза – до 4,3 млрд руб. Коммерческие расходы составили 1,4 млрд руб., управленческие – 1,1 млрд руб., их доля в выручке сократилась с 4,1%до 3% и с 3,4% до 2,2% соответственно. В итоге операционная прибыль увеличилась в 6,1 раз до 6 млрд руб. Долговая нагрузка компании с начала года увеличилась на 6,4 млрд руб. – до 16,2 млрд руб., при этом процентные расходы снизились с 431 до 360 млн руб. Помимо этого компания отразила отрицательные курсовые разницы по валютной части долга в размере 136 млн руб. В итоге чистая прибыль составила 4,4 млрд руб. (рост в 8,2 раза). По итогам вышедшей отчетности мы повысили прогноз выручки компании, отразив более высокий уровень доходов от перепродажи угля и увеличив долю экспортных отгрузок. При этом прогноз по чистой прибыли в текущем году был понижен вследствие увеличения доли себестоимости в выручке.  В настоящее время акции КТК обращаются с P/E 2018 порядка 4 и P/BV 2018 около 1,3 и на данный момент не входят в число наших приоритетов. В сегменте угледобывающих компаний мы отдаем предпочтение привилегированным акциям горнометаллургического холдинга Мечел. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

08.11.2018 11:10 Роснефть vs Башнефть Опрос На фоне вышедшей финансовой отчетности за 9 месяцев подготовили инфографику, сравнивающую две крупные отечественные организации нефтяного сектора – Роснефть и Башнефть. Вроде бы одна структура, а такие разные оценки. Выбирая из двух, какие акции приобрели бы вы? Проголосовать  Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

1 |

08.11.2018 13:29 Московская Биржа (MOEX) Итоги 9 мес. 2018 г.: валютные свопы и разовые убытки привели к падению прибыли Московская биржа опубликовала консолидированную финансовую отчетность по МСФО за девять месяцев 2018 года.  Операционные доходы биржи увеличились на 3,2% до 29,9 млрд руб., на фоне двузначного роста комиссионных доходов. Среднедневной объем средств, доступных для инвестирования составил 627,9 млрд руб. против 695,6 млрд руб. годом ранее, несмотря на это финансовые доходы возросли до 13,7 млрд руб. (+13,7%) на фоне роста доходности вложений. Убыток от операций с иностранной валютой в размере 1,5 млрд руб. частично нивелировал рост по основным статьям доходов.  Комиссионные доходы фондового рынка выросли на 20,9% и составили 3,4 млрд руб., при этом доходы рынка акций выросли на 22% составив 1,45 млрд руб., а комиссионные доходы рынка облигаций увеличились на 27,9% - до 1,68 млрд руб. на фоне сопоставимого роста объемов торгов, вызванного большим количеством первичных размещений. Комиссионные доходы валютного рынка увеличились на 4,1% до 3 млрд руб. на фоне роста вознаграждений - общий объем торгов увеличился на 0,5%. Крупнейший источник комиссионных доходов – денежный рынок – принес бирже 4,6 млрд руб. (+13,3%). Это произошло на фоне роста доли объемов операций репо с центральным контрагентом, обладающих более высокой стоимостью. При этом общий объем торгов на рынке сократился на 7,1% до 268 трлн руб.. Комиссионные доходы на срочном рынке показали положительную динамику, увеличившись на 13,6% – до 1,7 млрд руб. Объем торгов остался на прошлогоднем уровне – 64,5 трлн руб. Комиссионные доходы от депозитарной деятельности и клиринговых услуг выросли на 6,2% и составили 3,3 млрд руб. Объем активов, принятых на обслуживание в НРД, увеличился на 16,8% и составил 43,6 трлн руб. Операционные расходы Биржи увеличились на 7,5% и составили 10,5 млрд руб. При этом административные и прочие расходы увеличились на 9,6% до 5,8 млрд руб., в основном за счет роста расходов на амортизацию нематериальных активов (+35,5%, 1,5 млрд руб.) Расходы на персонал увеличились на 5,1% и составили 4,8 млрд руб. Негативное влияние на результат оказывали образовавшиеся в первом полугодии разовые прочие расходы в размере 1,7 млрд рублей. Они представляют собой убыток в результате операционной ошибки, возникшей во время проведения процедуры дефолт-менеджмента одного из участников денежного рынка, и резерв по судебному иску. В результате чистая прибыль биржи сократилась на 7,7% до 14,3 млрд руб. По итогам вышедшей отчетности мы внесли некоторые изменения в модель, сократив будущие комиссионные и процентные доходы. Это привело к снижению прогнозной чистой прибыли на текущий год и последующие годы.  В данный момент акции биржи торгуются с P/E 2018 около 11 и почти за две балансовых стоимости и не входят в число наших приоритетов. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

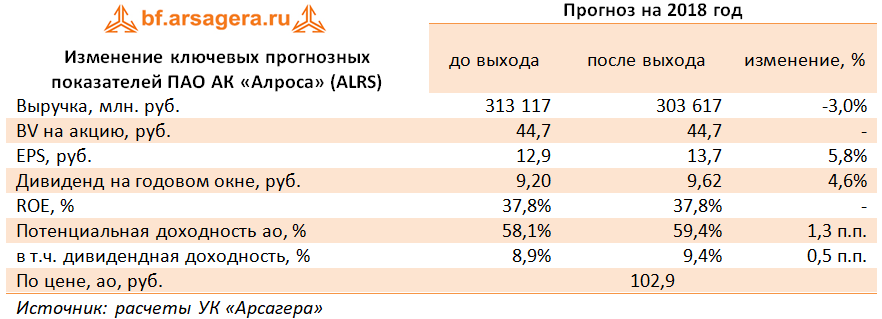

09.11.2018 12:00 АЛРОСА (ALRS) Итоги 9 мес 2018: рост цен и контроль над затратами обеспечили двузначные темпы роста прибыли Компания «АЛРОСА» раскрыла консолидированную финансовую отчетность по МСФО за девять месяцев 2018 года.  Выручка компании увеличилась на 11,1% до 238,3 млрд руб. на фоне роста дохода от реализации алмазов на 13,9% (222,2 млрд руб.). Несмотря на то, что добыча алмазов и объемы реализации показали снижение, рост цен, произошедший, в том числе, из-за ослабления курса рубля, а также изменение ассортимента проданных алмазов привели к росту выручки. Прочие доходы сократились более чем на 17% - до 16 млрд руб. Себестоимость продаж снизилась на 4,5% до 100,6 млрд руб., что было связано с сокращением расходов на персонал до 30,5 млрд рублей (-6,3%). Снижение до 14,9 млрд рублей (-11%) показали затраты по НДПИ. Заметно сократились амортизационные отчисления (-8%), составив 17,1 млрд рублей. Коммерческие и административные расходы также уменьшились до 10,8 млрд рублей (-4,3%) на фоне снижения расходов на заработную плату работникам. В итоге прибыль от продаж АЛРОСы увеличилась на 48,4%, достигнув 112,7 млрд рублей. Долговая нагрузка компании за отчетный период сократилась со 103 до 86 млрд рублей, что вкупе со снижением стоимости ее обслуживания привело к падению процентных расходов вдвое до 4,4 млрд рублей. Напомним, что около 95% долгового портфеля номинировано в долларах США. В связи с ослаблением рубля отрицательные курсовые разницы по заемным средствам составили 7,9 млрд руб. (год назад – положительные разницы в размере 6,1 млрд руб.). В результате чистая прибыль АЛРОСы прибавила 35,2%, составив 82,2 млрд руб. После выхода отчетности мы понизили прогнозную выручку текущего года, что связано с ожидаемым компанией меньшим объемом реализации алмазов на фоне снижения спроса на мелкоразмерное сырье. При этом чистая прибыль осталась неизменной, что объясняется снижением ряда статей операционных расходов. Чистая прибыль последующих лет на прогнозном окне незначительно повысилась. Кроме того, напомним, что мы учли положения новой дивидендной политики компании: теперь выплаты привязаны к свободному денежному потоку, а доля, направляемая на дивиденды, определяется соотношением чистый долг/EBITDA. Также стоит отметить, что в октябре 2018 года Компания начала промышленную добычу алмазов на Верхне-Мунском месторождении мощностью 1,8 млн карат алмазов в год. Запуск этого месторождения, а также рост производительности на уже работающих активах, позволит отчасти компенсировать объемы, потерянные в связи с выбытием на неопределенный срок одного из своих наиболее рентабельных месторождений - рудника «Мир». АЛРОСА планирует нарастить объем добычи в 2019 году до 38 млн карат.  Акции АЛРОСы торгуются с P/BV 2018 около 2,3 и P/E 2018 около 7,5 и входят в наши диверсифицированные портфели акций. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

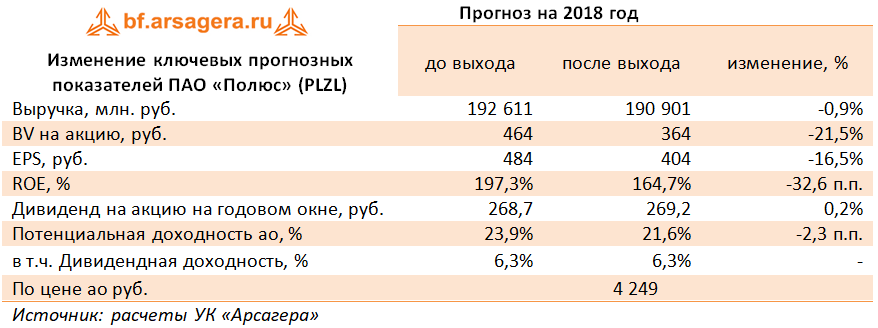

09.11.2018 12:27 Полюс (PLZL) Итоги 9 мес. 2018: финансовые статьи ударили по прибыли Компания Полюс раскрыла консолидированную финансовую отчетность по МСФО за девять месяцев 2018 г.  Выручка компании выросла на 15,4% – до 133,1 млрд руб на фоне увеличения объемов продаж золота на 8,2% до 1,69 млн унций. Долларовая цена реализации золота выросла до 1 275 долларов за унцию (+1,7%). Дополнительную поддержку выручке оказало ослабление рубля. Отметим, что компания увеличила производство золота в результате повышения объемов добычи на месторождениях Куранах (+9,3%), Олимпиада (+8,8%), а также вследствие отражения результатов Наталкинского месторождения, добыча на котором началась в четвертом квартале прошлого года. Операционные издержки увеличились на 14,4%, составив 60,9 млрд рублей. Рост показали такие статьи, как расходы на материалы (+12,8%, 10,7 млрд рублей), затраты на топливо (+25,6%, 4 млрд рублей) и отчисления по НДПИ (+19,3%, 7,4 млрд рублей). При этом положительный эффект в размере 5,3 млрд рублей оказало поступление части добытого золота в запасы. Коммерческие и административные затраты увеличились на 20,1% – до 9,7 млрд рублей. В итоге прибыль от продаж выросла на 16,4% - до 72,2 млрд рублей. Чистые финансовые расходы компании составили 38,8 млрд рублей. Величина долга с начала года выросла с 247 млрд рублей до 264 млрд рублей при этом размер процентных расходов остался на прошлогоднем уровне 8,8 млрд рублей Отрицательные курсовые разницы по валютному долгу составили 22,6 млрд рублей против положительных курсовых разниц в 6,6 млрд рублей годом ранее. Помимо всего прочего в отчетном периоде компания зафиксировала расходы по инвестиционной деятельности в размере 8,5 млрд рублей, что, по большей части, связано с переоценкой валютно-процентных свопов. В результате чистая прибыль снизилась на 45,6% – до 30,7 млрд рублей. По итогам вышедшей отчетности мы понизили размер прогнозной чистой прибыли, что связано, в основном, с ростом прочих операционных и финансовых расходов. Напомним, компания планирует дальнейшее увеличение производственных показателей за счет роста добычи на большинстве месторождений, а также ввода в эксплуатацию стратегического проекта компании – Наталкинского месторождения (мощность 470 тыс. унций в год). Отметим также, что по итогам первого полугодия 2018 г. собранием акционеров были утверждены дивиденды в размере 131,11 руб. на акцию, что соответствует 30% от EBITDA за соответствующий период.  Акции Полюса торгуются с P/E 2018 порядка 10 и P/BV 2018 около 11 и не входят в число наших приоритетов. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

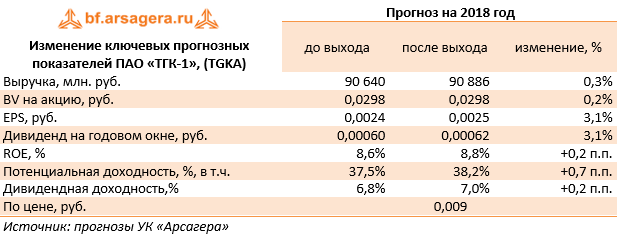

09.11.2018 17:33 ТГК-1 (TGKA) Итоги 9 мес. 2018 г.: уверенный результат ТГК-1 раскрыла консолидированную финансовую отчетность по МСФО за 9 месяцев 2018 года.  Совокупная выручка компании составила 63,5 млрд руб., увеличившись на 5,5%. Драйвером роста выступила выручка от реализации электроэнергии, составившая 23,9 млрд руб. на фоне роста как объема реализации электроэнергии на 3,7%, так и среднего расчетного тарифа на 5,1%. Столь сильный рост объемов продаж был обусловлен как ростом спроса на электроэнергию в Северо-Западном регионе, так и существенным увеличением доходов от экспорта электроэнергии вследствие высоких цен на рынке Nord Pool. Выручка от реализации мощности выросла на 4,9% до 14,5 млрд руб. на фоне роста цен продаж по объектам, введенным в рамках ДПМ. Доходы от продажи теплоэнергии выросли до 24,3 млрд руб. (+2,4%) на фоне роста среднего расчетного тарифа на 3,2%. Операционные расходы увеличились на 4,7% и составили 53,1 млрд руб. Наиболее существенную динамику показали расходы на топливо, прибавившие 7,4% (23,2 млрд руб.) на фоне увеличения выработки электроэнергии на ТЭЦ. Расходы на передачу энергии выросли на 7,5% (1,6 млрд руб.) вследствие подключения новых потребителей на территории Ленинградской области. Налоговые отчисления (кроме налога на прибыль) выросли на 14,9% по причине сокращения использования льготы по налогу на имущество по СПБ и увеличением ставки налога на имущество по сетевым активам. В то же время амортизационные отчисления снизились на 5,9% до 5,7 млрд руб. В итоге операционная прибыль ТГК-1 выросла на 4,7%, составив 10,3 млрд руб. В отчетном периоде компания продолжила практику, направленную на существенное сокращение своего долгового портфеля: с начала года долг снизился с 24,7 млрд руб. до 14,0 млрд руб., что привело к серьезному сокращению финансовых расходов. Эффективная налоговая ставка в отчетном периоде составила всего 13,7%, по сравнению с 23,1% годом ранее. В отчетности компания не раскрыла причины снижения налоговых отчислений. В итоге чистая прибыль ТГК-1 составила 8,3 млрд руб., что на 26,6% выше прошлогоднего значения. Отчетность вышла в рамках наших ожиданий. Внесенные нами корректировки по прогнозам выручки привели к незначительному росту потенциальной доходности акций ТГК-1.  Мы полагаем, что в обозримом будущем внимание инвесторов сосредоточится на новостях о повышении коэффициента дивидендных выплат. Учитывая рост чистой прибыли компании, а также форсированные темпы сокращения долга, вероятность этого шага по итогам 2018 года мы расцениваем как достаточно высокую. На данный момент бумаги ТГК-1 обращаются с P/E 2018 около 3,6 и пока не входят в число наших приоритетов. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

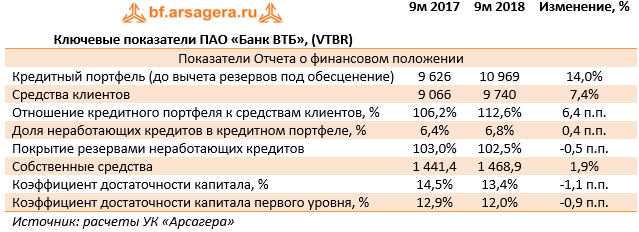

09.11.2018 18:45 Банк ВТБ (VTBR) Итоги 9 мес. 2018г.: курс на снижение процентных расходов приносит результат Группа ВТБ опубликовала консолидированную финансовую отчетность по МСФО за 9 месяцев 2017 года.  Процентные доходы в отчетном периоде составили 765 млрд руб., сократившись на 3,8% на фоне снижения уровня процентных ставок. Более существенным образом снижение процентных ставок сказалось на процентных расходах банка. Это действие было усилено продолжающимся изменением структуры фондирования: на смену более дорогим инструментам (межбанковским кредитам, субординированным долгам) приходят клиентские депозиты, отличающиеся большей дешевизной. В результате процентные расходы банка сократились сразу на 11,7% до 389 млрд руб. В итоге чистые процентные доходы выросли на 4,3% до 359 млрд руб. При этом чистая процентная маржа банка снизилась до уровня 4,0%. Чистые комиссионные доходы выросли на 3,6% до 69 млрд на фоне сильных результатов основных бизнесов, генерирующих комиссионные доходы, и растущей доли страховых продуктов и агентских услуг. Кроме того, Банк сумел продемонстрировать увеличение доходов от операций с финансовыми активами (в том числе – с валютой) и страховой деятельности. В итоге операционные доходы до создания резервов в отчетном периоде выросли на 21,7%, составив 498 млрд руб. Стоимость риска снизилась на 0,1 п.п. - до 1,5%, отчисления в резервы показали незначительную отрицательную динамику, снизившись до 114 млрд рублей. Операционные расходы выросли на 1,2% - до 187 млрд руб. Банку удалось повысить эффективность затрат, сократив отношение расходов к чистым операционным доходам до создания резервов до 39,1% по сравнению с 45,8% годом ранее. В итоге чистая прибыль выросла более чем на 80% - до 139 млрд руб.  По линии балансовых показателей отметим увеличение доли неработающих кредитов в совокупном кредитном портфеле за год с 6,4% до 6,8%. Показатель покрытия неработающих кредитов резервами продолжал находиться на уровне выше 100% (102,5%). В отчетном периоде объем кредитного портфеля (до вычета резервов под обесценение) вырос на 14% до 11 трлн руб., главным образом, за счет увеличения объема кредитования физических лиц. Средства клиентов за год выросли на 7,4% - до 9,7 трлн руб. В итоге отношение кредитного портфеля к средствам клиентов увеличилось с 106,2% до 112,6%. По итогам вышедшей отчетности мы несколько понизили прогноз финансовых показателей на текущий год в части корректировки размера непроцентных доходов в сторону понижения и размера эффективной налоговой ставки в сторону повышения в связи с отложенными налоговыми списаниями. В итоге потенциальная доходность акций незначительно снизилась. Также отметим, что в конце сентября ВТБ и Почта России подписали соглашение, по которому Почта Банк перешел в статус совместного предприятия, и теперь будет отражен по методу долевого участия. Кроме того, в 4 кв. 2018 г. будет деконсолидировано ВТБ Страхование в свете его продажи СОГАЗу и консолидирован банк Возрождение. В отчетности раскрыта цена покупки банка Возрождение – 9,7 млрд рублей за 85% обыкновенных акций и 9,6% «префов», что предполагает оценку по коэффициенту P/BV около 0,5.  В настоящее время акции ВТБ торгуются с P/E 2018 порядка 14 и P/BV 2018 около 1,7 и не входят в число наших приоритетов. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

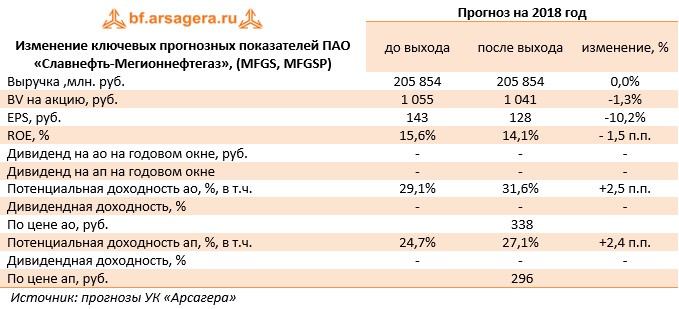

13.11.2018 11:24 Славнефть-Мегионнефтегаз (MFGS, MFGSP) Итоги 9 мес. 2018 г.: растущие цены на нефть определили удвоение прибыли Компания Славнефть-Мегионнефтегаз опубликовала отчетность за 9 месяцев 2018 года.  Выручка выросла на 30,9%, составив 141,4 млрд руб. В отчетном периоде компания сократила добычу нефти на 8,8% до 5,6 млн тонн, а средняя расчетная цена реализации выросла на 51,2%. В итоге выручка от реализации нефти увеличилась на 37,8% до 116,5 млрд руб. Затраты компании выросли на четверть, главным образом, вследствие роста НДПИ, составив 124,7 млрд рублей. В итоге операционная прибыль возросла в 2 раза, достигнув 16,6 млрд руб. В блоке финансовых статей отметим рост процентных расходов (с 2,2 млрд руб. до 2,8 млрд руб.), что стало следствием роста долговой нагрузки, увеличившейся за год с 35,0 млрд руб. до 55,0 млрд руб. Сальдо прочих доходов/расходов оставалось умеренно отрицательным и составило 319 млн руб. Доходы от участия в других организациях составили 59 млн руб. В итоге чистая прибыль компании увеличилась почти в 2 раза и составила 12,1 млрд руб. По результатам вышедшей отчетности мы незначительно понизили наш прогноз по чистой прибыли на текущий год, что связано с более высокими темпами роста операционных затрат. Наибольшие риски связаны с отсутствием в обществе элементов Модели управления акционерным капиталом (МУАК): напомним, в последние годы компания не выплачивает дивиденды своим акционерам, а обыкновенные и привилегированные акции продолжают торговаться значительно ниже своей балансовой стоимости.  На наш взгляд, основное влияние на курсовую динамику акций будут оказывать возможные корпоративные преобразования, связанные с разделом активов Славнефти между Роснефтью и Газпром нефтью. В настоящий момент акции торгуются на рынке с P/E 2018 порядка 3 и не входят в число наших приоритетов. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

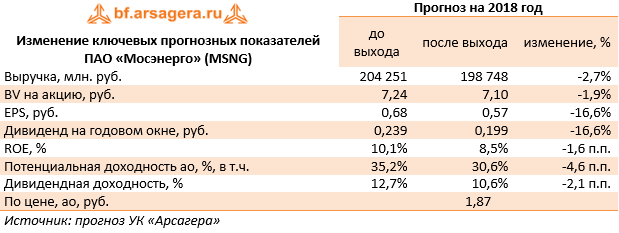

13.11.2018 11:49 Мосэнерго (MSNG) Итоги 9 мес. 2018 года: доходы от продажи мощности падают Компания Мосэнерго раскрыла консолидированную финансовую отчетность по МСФО за 9 месяцев 2018 г.  Выручка компании увеличилась на 0,5%, составив 136 млрд руб. Наиболее высокими темпами росли доходы от продажи теплоэнергии (+4,5%), составившие 51 млрд руб. на фоне увеличения полезного отпуска (+2,5%) и среднего расчетного тарифа (+2%). Доходы от реализации электроэнергии прибавили 2,9% (52 млрд руб.) на фоне снижения объемов реализации электроэнергии (-1,2%) и роста среднего тарифа (+4,1%). Доходы от реализации мощности упали на 7,3% до 31,6 млрд руб. из-за окончания срока действия договоров о предоставлении мощности с 1 июля текущего года в отношении двух объектов ДПМ: на ТЭЦ-27 – 450 МВт и ТЭЦ-21 – 425 МВт. Операционные расходы компании прибавили 2,8%, составив 117,7 млрд руб. Обращает на себя внимание рост расходов на топливо (+4,4%), ставший следствием увеличения отпуска тепловой и выработки электрической энергии по причине более низкой температуры наружного воздуха. Свыше 23% прибавили затраты на ремонт и техническое обслуживание в связи с увеличением расходов на обслуживание блоков ПГУ. В то же время затраты на транспортировку теплоэнергии сократились более чем на две трети – до 497 млн руб. по причине снижения отпуска теплоэнергии, требующей транспортировки через тепловую сеть, за счет увеличения удельного веса отпуска тепла с коллекторов электростанций. В итоге операционная прибыль Мосэнерго снизилась на 12,6%, составив 17 млрд руб. Чистые финансовые доходы выросли в 1,5 раза вследствие продолжающегося стремительного сокращение долга компании (с 23,6 млрд руб. до 11,3 млрд руб. за отчетный период), что привело к снижению расходов на его обслуживание с 1,36 млрд руб. до 419 млн руб. При этом отметим, что эффективная ставка налога на прибыль составила 20,8% против 15,6% годом ранее. В итоге чистая прибыль компании упала на 16,5%, составив 14 млрд руб. Отчетность вышла хуже наших ожиданий в части доходов от продажи мощности, что повлекло за собой понижение наших прогнозов финансовых показателей на текущий и будущие годы. Позднее мы планируем вернуться к модели компании в рамках нашего обновления данных генерирующего сектора в части параметров ДПМ-2.  Напомним, что в прогнозном долгосрочном периоде компания ориентируется на выплаты дивидендов размере 35% от чистой прибыли по МСФО. Акции компании обращаются с P/E 2018 порядка 3,3 и P/BV 2018 около 0,3 и входят в наши диверсифицированные портфели акций. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

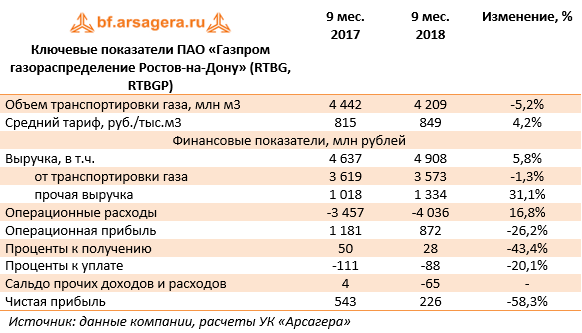

13.11.2018 17:26 Газпром газораспределение Ростов-на-Дону (RTBG) Итоги 9 мес.2018 г.: внезапные загадочные потери Компания «Газпром газораспределение Ростов-на-Дону» опубликовала отчетность за 9 месяцев 2018 года.  Выручка компании возросла на 5.8%, составив 4,9 млрд руб. Основная статья доходов – выручка от транспортировки газа – снизилась на 1,3% до 3,6 млрд руб. на фоне снижения объемов транспортировки на 5,2% и роста расчетного среднего тарифа на 4,2%. Прочая выручка, включая доходы от платы за технологическое присоединение к газораспределительным сетям, в отчетном периоде возросла почти на треть до 1,3 млрд руб. Операционные расходы росли более быстрыми темпами (+16,8%) и составили 4,0 млрд руб., в их структуре отметим рост коммерческих и управленческих расходов на 15,6%, что, на наш взгляд, связано с увеличением числа работников – среднесписочная численность сотрудников компании во 2 кв. 2018 года составляла 6 268 человек, а во 2 кв. 2017 г. – только 5 816. Как следствие, операционная прибыль снизилась на 26,2% до 872 млн руб. В блоке финансовых статей отметим снижение процентных доходов и расходов, а также отрицательное сальдо прочих доходов и расходов в размере 65 млн руб. против положительного результата 4 млн руб. годом ранее. Самый неприятный сюрприз компания преподнесла в блоке налоговых статей, отразив по строке «прочее» убыток в 352,2 млн руб. Более того, указанная статья за аналогичный период прошлого года была пересчитана с 0,9 млн руб. до 355,6 млн руб. Это повлекло за собой пересчет чистой прибыли годичной давности, снизившейся с 898 млн руб. до 543,4 млн руб. Чистая прибыль же текущего года составила всего 226,5 млн руб., что означает квартальный убыток в 515,3 млн руб. После выхода отчетности мы понизили прогноз финансовых показателей компании на текущий год, увеличив размер эффективной налоговой ставки и величину операционных расходов, что привело к снижению потенциальной доходности акций.  Обыкновенные акции компании торгуются с P/E 2018 около 2,0 и всего за 0,14 своей балансовой стоимости и наряду с привилегированными акциями являются одним из наших фаворитов в секторе газораспределительных компаний. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Изменено: - 14.11.2018 17:42 Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

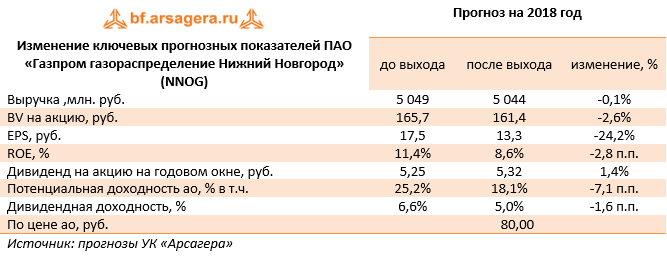

15.11.2018 12:00 Газпром газораспределение Нижний Новгород (NNOG) Итоги 9 мес. 2018 г.: высокая эффективная налоговая ставка бьет по прибыли «Газпром газораспределение Нижний Новгород» опубликовал отчетность за 9 месяцев 2018 года.  Согласно вышедшим данным, выручка компании выросла на 3,9% до 3,3 млрд руб. К сожалению, компания раскрывает операционные данные только в годовом отчете. Мы полагаем, что основной причиной роста доходов продолжает оставаться увеличение среднего тарифа на транспортировку газа. Операционные расходы возросли на 9,8% и составили 2,7 млрд руб. В итоге операционная прибыль снизилась на 16,2%, составив 618 млн руб. В блоке финансовых статей выделим снижение процентных доходов с 298 до 132 млн руб. на фоне уменьшения процентной ставки по фин. вложениям и сокращения объема свободных денежных средств с 4,3 млрд руб. до 2,2 млрд руб. Напомним, что в четвертом квартале 2017 г. компанией были приобретены газораспределительные сети у АО «Газпром газораспределение» на сумму около 2,1 млрд рублей. В блоке налоговых статей компания отразила расходы по строке «прочее» убыток в 251,8 млн руб. Более того, указанная статья за аналогичный период прошлого года была пересчитана с 5 тыс. руб. до 248 млн руб. Это повлекло за собой пересчет чистой прибыли годичной давности, снизившейся с 790 млн руб. до 542,7 млн руб. Чистая прибыль же текущего года составила 305,0 млн руб., что означает квартальный убыток в 196,0 млн руб. После выхода отчетности мы понизили прогноз финансовых показателей компании на текущий год, увеличив размер эффективной налоговой ставки и величину операционных расходов, что привело к снижению потенциальной доходности акций.  Акции компании торгуются с P/E 2018 порядка 6 и P/BV около 0,5 и входят в число наших приоритетов в секторе газораспределительных компаний. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Изменено: - 15.11.2018 12:01 Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

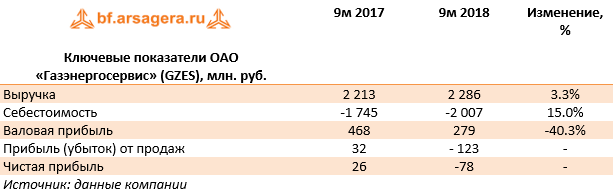

15.11.2018 12:45 Газэнергосервис (GZES) Итоги 9 мес. 2018 года: худший результат по валовой прибыли за 8 лет Компания Газэнергосервис опубликовала отчетность по РСБУ за 9 месяцев 2018 г.  Выручка компании увеличилась на 3.3%, составив 2.3 млрд руб. Затраты увеличились на 15%, следствием чего стало падение валовой прибыли более чем на 40% - до 279 млн руб., что стало худшим результатом с 2010 года. К сожалению, компания не предоставила какую-либо информацию о причинах такой динамики. В результате Газэнергосервис с учетом управленческих расходов показал убыток от продаж в размере 123 млн руб. Блок финансовых статей частично смягчил негативный итоговый результат за счет положительного сальдо прочих доходов/расходов в сумме 16.7 млн руб. В итоге чистый убыток компании составил 112 млн руб. По итогам вышедшей отчетности мы понизили прогноз по чистой прибыли компании. Отметим, что 6 декабря состоится ВОСА компании, где будет рассматриваться вопрос о смене наименования компании с ОАО «Газэнергосервис» на АО «Газэнергосервис». Данное действие в будущем может затруднить процесс получения промежуточной финансовой отчетности от компании.  На данный момент акции компании торгуются менее чем за десятую часть своей балансовой стоимости и продолжают входить в наши диверсифицированные портфели акций «второго эшелона». ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |

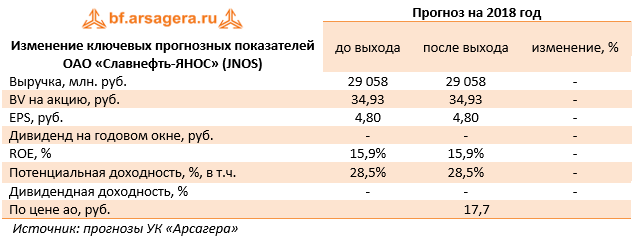

15.11.2018 13:41 Славнефть-ЯНОС (JNOS) Итоги 9 мес. 2018 г.: рост прибыли и долга Славнефть-ЯНОС (JNOS) опубликовал отчетность за 9 месяцев 2018 года.  Выручка завода увеличилась на 6,5%, составив 21,4 млрд руб. Судя по операционным показателям, рост произошел на фоне повышения средней расчетной цены процессинга на 3,8% - до 1 824 рублей за тонну и увеличения объема переработки - до 11,7 млн тонн (+2,6%). Себестоимость в свою очередь сократилась на 4,9%, составив 13,3млрд рублей. При этом расходы на электроэнергию прибавили 3,5% (3,2 млрд рублей), а затраты на оплату труда – 11,3% (1,6 млрд рублей). Компании удалось снизить расходы на сырье и материалы, а также затраты на ремонт. В результате операционная прибыль увеличилась более чем на треть, достигнув 7,6 млрд руб. В блоке финансовых статей произошел рост процентных выплат с 518 млн руб. до 600 млн руб. Это стало результатом резкого роста долгового портфеля, составившего по итогам полугодия 17,8 млрд руб. Отрицательное сальдо прочих доходов и расходов составило 758 млн руб. В итоге чистая прибыль ЯНОСа возросла почти на 40% - до 5,2 млрд руб. После выхода отчетности мы не стали вносить изменений в модель компании.  В настоящий момент акции ЯНОСа торгуются исходя из P/E 2018 около 4 и P/BV 2018 порядка 0,5 и не входят в число наших приоритетов. Мы планируем вернуться к обновлению модели после прояснения деталей, связанных налоговым маневром в нефтяной отрасли. ___________________________________________ Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании» Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя | |

0 |