Нижнекамскнефтехим (NKNC, NKNCP)

Итоги 9 мес. 2018 г.: внутригодовое отставание стремительно сокращается

Нижнекамскнефтехим раскрыл отчетность за 9 месяцев 2018 года.

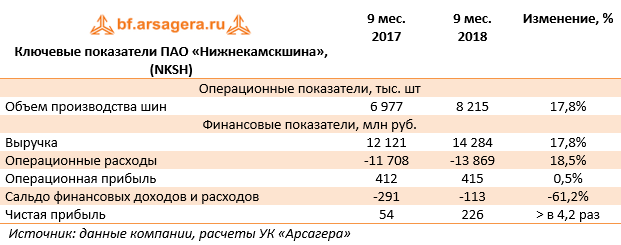

Выручка компании составила 138,4 млрд руб., продемонстрировав рост на 14,2%.

Затраты росли более высокими темпами, составив 116,0 млрд руб. (+20,6%).

Ключевая статья издержек – расходы на сырье и материалы – увеличилась на 25,6% до 64,3 млрд руб. на фоне существенного подорожания мировых цен на нефть (а значит, и на продукты ее прямой перегонки, используемые в качестве сырья в нефтехимии). Рост расходов на энергию составил 20,3% (15,3 млрд руб.). Отметим также рост коммерческих расходов на 6,2% до 6,6 млрд руб. и управленческих расходов – на 2,1% до 5,4 млрд руб. В итоге операционная прибыль компании снизилась на 10,4% до 22,4 млрд руб.

В отчетном периоде процентные доходы сократились с 763,9 млн руб. до 291,6 млн рублей на фоне снижения средней процентной ставки и уменьшения свободных денежных средств на счетах компании. После длительного перерыва на балансе компании появился долг – 5,4 млрд руб. Судя по всему, речь идет о кредитном соглашении с консорциумом немецких банков о финансировании контракта с Сименс по строительству новой электростанции мощностью 495 МВт.

По итогам отчетного периода компания отразила положительное сальдо прочих доходов/расходов в размере 698 млн руб., против отрицательного результата 1,1 млрд руб. годом ранее. Напомним, что с 2018 г. компания учитывает выгоду по возмещению акциза из бюджета в составе себестоимости в структуре статьи «Сырье и расходные материалы». Ранее данная выгода отражалась в структуре прочих доходов. Теперь статьи прочих доходов и расходов отражают в основном курсовые разницы и расходы на социальные проекты и благотворительность.

В итоге чистая прибыль компании сократилась на 4,7%, составив 18,7 млрд руб.; второй квартал подряд компания смогла заработать свыше 7 млрд руб. прибыли.

Вышедшие результаты можно признать хорошими, главным образом, благодаря ослаблению рубля. Это обстоятельство позволило Нижнекамскнефтехиму значительно сократить наметившееся в начале года отставание по чистой прибыли. Также стоит отметить достаточно скромный рост административных и коммерческих расходов, что привело к падению их доли в выручке до минимальных значений за последние годы.

Мы внесли небольшие коррективы в нашу модель, уточнив прогноз расходов на сырье на текущий год. Добавим, что наш нынешний сценарий не учитывает последствий готовящихся изменений налогообложения в отрасли. По мере прояснения ситуации, мы планируем вернуться к модели прогноза финансовых показателей компании.

Помимо всего прочего, отметим, что компания планирует вернуться к ежегодным дивидендным выплатам уже по итогам 2018 года. Напомним, что за периоды 2016 и 2017 годов компания воздерживалась от выплаты дивидендов, чтобы создать финансовую базу для строительства нового производства этилена мощностью 600 тыс. тонн в год.

На данный момент префы Нижнекамскнефтехима торгуются менее чем за половину балансовой цены и продолжают оставаться одним из наших базовых активов в секторе акций «второго эшелона». При этом основные риски владения акциями компании продолжают находиться не столько в плоскости ведения обычной хозяйственной деятельности, сколько в сфере некачественного корпоративного управления.

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Итоги 9 мес. 2018 г.: внутригодовое отставание стремительно сокращается

Нижнекамскнефтехим раскрыл отчетность за 9 месяцев 2018 года.

Выручка компании составила 138,4 млрд руб., продемонстрировав рост на 14,2%.

Затраты росли более высокими темпами, составив 116,0 млрд руб. (+20,6%).

Ключевая статья издержек – расходы на сырье и материалы – увеличилась на 25,6% до 64,3 млрд руб. на фоне существенного подорожания мировых цен на нефть (а значит, и на продукты ее прямой перегонки, используемые в качестве сырья в нефтехимии). Рост расходов на энергию составил 20,3% (15,3 млрд руб.). Отметим также рост коммерческих расходов на 6,2% до 6,6 млрд руб. и управленческих расходов – на 2,1% до 5,4 млрд руб. В итоге операционная прибыль компании снизилась на 10,4% до 22,4 млрд руб.

В отчетном периоде процентные доходы сократились с 763,9 млн руб. до 291,6 млн рублей на фоне снижения средней процентной ставки и уменьшения свободных денежных средств на счетах компании. После длительного перерыва на балансе компании появился долг – 5,4 млрд руб. Судя по всему, речь идет о кредитном соглашении с консорциумом немецких банков о финансировании контракта с Сименс по строительству новой электростанции мощностью 495 МВт.

По итогам отчетного периода компания отразила положительное сальдо прочих доходов/расходов в размере 698 млн руб., против отрицательного результата 1,1 млрд руб. годом ранее. Напомним, что с 2018 г. компания учитывает выгоду по возмещению акциза из бюджета в составе себестоимости в структуре статьи «Сырье и расходные материалы». Ранее данная выгода отражалась в структуре прочих доходов. Теперь статьи прочих доходов и расходов отражают в основном курсовые разницы и расходы на социальные проекты и благотворительность.

В итоге чистая прибыль компании сократилась на 4,7%, составив 18,7 млрд руб.; второй квартал подряд компания смогла заработать свыше 7 млрд руб. прибыли.

Вышедшие результаты можно признать хорошими, главным образом, благодаря ослаблению рубля. Это обстоятельство позволило Нижнекамскнефтехиму значительно сократить наметившееся в начале года отставание по чистой прибыли. Также стоит отметить достаточно скромный рост административных и коммерческих расходов, что привело к падению их доли в выручке до минимальных значений за последние годы.

Мы внесли небольшие коррективы в нашу модель, уточнив прогноз расходов на сырье на текущий год. Добавим, что наш нынешний сценарий не учитывает последствий готовящихся изменений налогообложения в отрасли. По мере прояснения ситуации, мы планируем вернуться к модели прогноза финансовых показателей компании.

Помимо всего прочего, отметим, что компания планирует вернуться к ежегодным дивидендным выплатам уже по итогам 2018 года. Напомним, что за периоды 2016 и 2017 годов компания воздерживалась от выплаты дивидендов, чтобы создать финансовую базу для строительства нового производства этилена мощностью 600 тыс. тонн в год.

На данный момент префы Нижнекамскнефтехима торгуются менее чем за половину балансовой цены и продолжают оставаться одним из наших базовых активов в секторе акций «второго эшелона». При этом основные риски владения акциями компании продолжают находиться не столько в плоскости ведения обычной хозяйственной деятельности, сколько в сфере некачественного корпоративного управления.

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя