Операции с криптой законодательно еще не регулируются, и следовательно ничего не нарушают. Однако, с 1 января 2020 вступают важные изменения в российское законодательство о валютном регулировании, а осенью 2019 может быть принят закон о регулировании оборота криптовалют. Чтобы не нарушить валютное, налоговое или даже уголовное законодательство, предлагается обзор легальных способов покупки и продажи крипты.

Цель ведь не столько совершить физический обмен, сколько получить возможность свободно распорядиться честно заработанными деньгами. Информация ниже может быть полезна только если вы не собираетесь хранить крипту вечно, а планируете выводить часть в фиат и иметь легальные доходы.

КУПИТЬ КРИПТОВАЛЮТУ – ЛЕГКО!

Если задача легализации крипты и доходов не стоит – то приобретать крипту в пределах ₽6М можно любыми способами и без серьезных последствий.

Покупку в пределах ₽75К..₽180К можно оплатить банковской картой в популярных мобильных приложениях, свободно доступных в AppStore и GooglePlay. Закрыть сделку на любую сумму и на выгодных условиях можно через обменники и p2p-площадки, но потребуется соблюдать меры предосторожности и не рассчитывать на подтверждающие документы.

Проводить средние по объему сделки можно через платежные системы, например AdvCash и Payeer, которые удобно пополняются через Qiwi и Яндекс.Деньги, но требуют идентификацию, а комиссии и курсы там не радуют.

Пожалуй, наилучший способ приобретения крипты – напрямую на биржах (exmo, cex, kraken, bitfinex, bitstamp, возможно currency.com и др.), они работают с российскими резидентами, закрывают сделки по рыночным курсам и предлагают разумные комиссии на ввод и вывод фиатных средств.

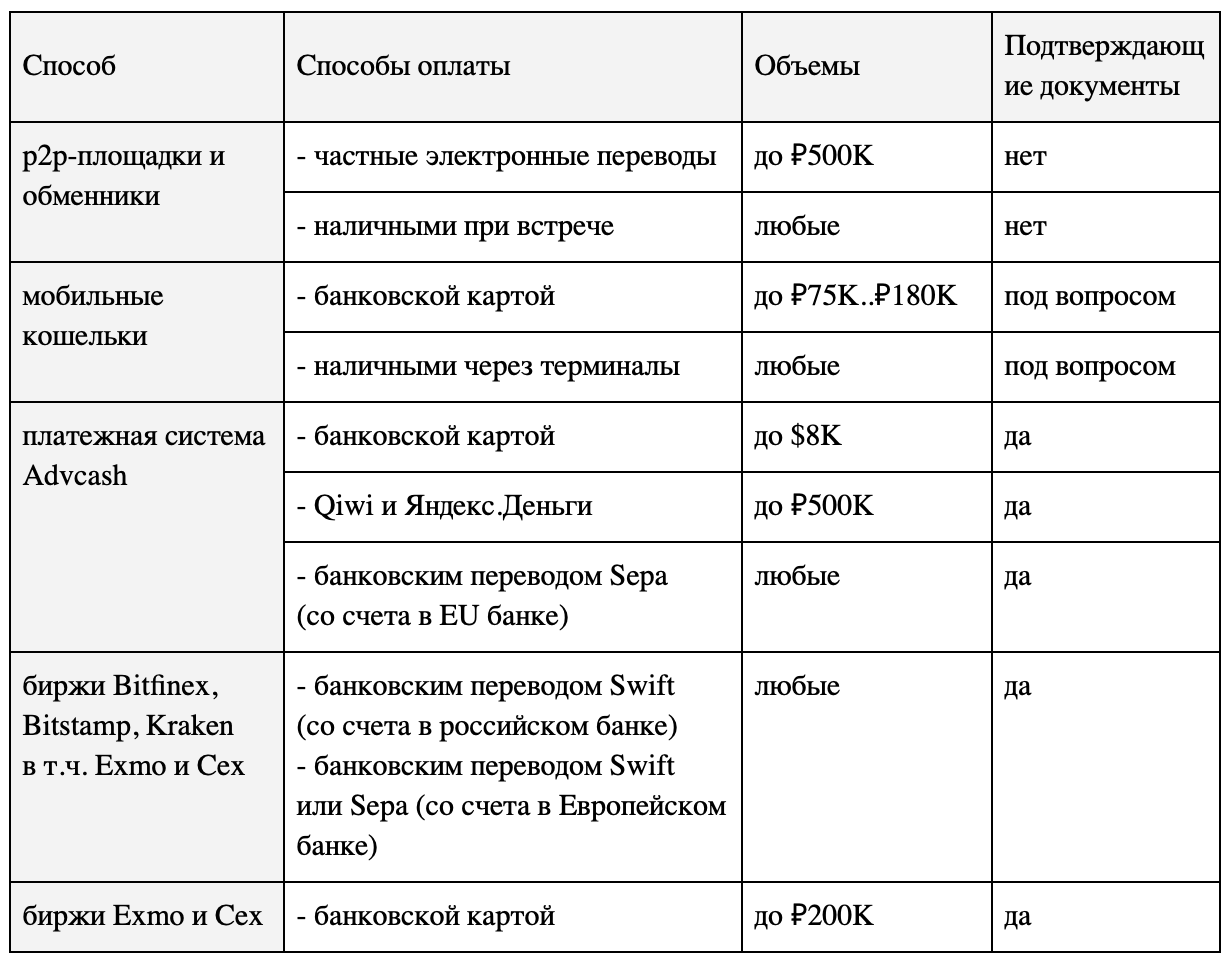

Сравнение способов покупки криптовалют:

Пополнение депозита на биржах производится посредством банковского перевода. К сожалению, российские банки нелояльно относятся к исходящим валютным платежам в целом, а для приобретения крипты в особенности. Дело в том, что ЦБ РФ и Росфинмониторинг в своих письмах расценивают операции с криптовалютами как сомнительные, а для банков такие письма являются де-факто законом. Действия банков могут выражаться в требовании предоставить подтверждающие документы, ограничении операций по счету, а возможно и в отказе в дальнейшем обслуживании.

Предпочтительно иметь счет в зарубежном банке, чтобы использовать его как транзитный – т.е. сначала выводить на него средства со своего счета в российском банке, а уже затем с него переводить на биржу. В идеале – в европейском банке, чтобы использовать как международные переводы Swift, так и внутриевропейские Sepa. Разумеется, данный счет необходимо задекларировать в налоговой, ежегодно подавать отчетность и использовать в полном соответствии с российским валютным законодательством.

Вероятно, наступит момент, когда крипту захочется продать, чтобы задекларировать и легализовать доход или его часть. Для легализации дохода от продажи крипты физлицу потребуется подать декларацию 3-НДФЛ, к которой необходимо приложить документы, подтверждающие как покупку, так и продажу. Если документы на покупку крипты имеются – налог нужно заплатить с разницы между ценой продажи и покупки. Иначе, если подтверждающих документов нет, то платить налог придется со всей суммы продажи.

Подтверждающие документы – это договор и платежные документы. Например, оферта с сайта и скриншоты из личного кабинета могут заменить договор. Выписка по счету или карте из российского банка или платежной системы совершенно точно является платежным документом. А вот скриншоты с localbitcoins и чеки из непонятных терминалов – вряд ли будут считаться подтверждающими документами, хотя бы потому что ресурс localbitcoins в России заблокирован, а нефискальные чеки являются просто бумагой . Вопрос конечно дискуссионный, но доказывать свою правоту придется уже в суде.

ПРОДАТЬ КРИПТОВАЛЮТУ СЛОЖНЕЕ, ЧЕМ КУПИТЬ

И дело не столько в технике и экономике вопроса, а сколько в соблюдении валютного и налогового законодательства. Для легальной продажи крипты требуется позаботиться о подтверждающих документах и заплатить налоги.

Минфин и ФНС в своих письмах придерживаются позиции, что крипта – это имущество, и следовательно, при продаже криптовалюты физлицу нужно заплатить налог на доход. Это означает, что по итогам года физлицо самостоятельно подает декларацию и оплачивает налог. Все можно сделать удаленно через личный кабинет налогоплательщика на nalog.ru.

Существует мнение, что к документам, подтверждающие продажу, требований предъявляться меньше, т.к. это сумма добровольно декларируемая налогоплательщиком. Однако, рекомендуется относиться к ним так же серьезно, как и к документам на приобретение крипты, т.к. обе суммы участвуют в определении налоговой базы, а следовательно могут быть перепроверены налоговым органом. Срок давности по налоговым правонарушениям составляет 3 года в теории и до 5 лет на практике (пруф).

Легальный вывод средних и крупных сумм возможен только на банковский счет. До конца 2019 года выводить средства от продажи крипты на свой зарубежный счет нельзя, по крайней мере если вы являетесь российским резидентом. Данная операция не входит в список разрешенных в соответствии со 173-ФЗ "О валютном регулировании и валютном контроле". В случае нарушения предусмотрен штраф 75%..100% от суммы транзакции. Однако, с 1 января 2020 года вступят в действие изменения в 173-ФЗ, и правила игры изменятся.

Хорошая новость в том, что с 2020 года можно будет полноценно пользоваться счетами в зарубежных банках и выводить на них средства от продажи крипты без каких-либо штрафов, но только если этот банковский счет открыт в банке на территории страны-члена ФАТФ или ОЭСР, и страна обменивается с РФ налоговой информацией (финансовой информацией или страновыми отчетами).

Для наглядности и удобства подготовлен список стран, в которых можно открывать счет и выводить на него средства от продажи крипты без каких-либо штрафов – 42 страны на сентябрь 2019:

Google Spreadsheet

Плохая новость в том, что декларировать нужно будет счета не только в банках, но и аккаунты в любых организациях финансового рынка. Расшифровку данного термина ФНС, Минфин и ЦБ приводят в документе, но с оговоркой, что список не исчерпывающий. Если следовать букве закона – то декларировать нужно любые счета и аккаунты, в т.ч.:

Имеет смысл задекларировать счета и аккаунты зарубежных платежных систем и бирж, и сделать это до февраля 2020 года. По крайней мере точно стоит задекларировать аккаунты, обороты или остатки по которым превышали ₽600К. Не декларировать счета не рекомендуется. ФНС автоматом получает информацию о наличии зарубежных счетов, оборотах и остатках в рамках автоматического обмена налоговой информацией (CRS). Любой регулируемый финансовый институт (платежная система, обменник, биржа) направляет в налоговую службу своей страны информацию о зарубежных бенефициарах, и уже далее из налогового органа своей страны информация раз в год уходит в ФНС России или чаще по запросу.

Вот например лишь некоторые из известных платежных систем, они все с лицензиями, а следовательно регулируются и пушат информацию в налоговые органы:

По входящим валютным платежам на российский счет банк будет запрашивать обосновывающие документы, т.к. согласно письмам ЦБ РФ и Росфинмониторинга, операции с криптовалютами являются сомнительными в смысле 115-ФЗ "О противодействии легализации (отмыванию) доходов". Время рассмотрения документов, а соответственно и время холда платежа, будет зависеть от суммы, банка и региона, наличия premium или private banking и качества подготовки документов. Аналогичным образом банк может запросить подтверждающие документы по входящим операциям на карточный счет, просто это может быть не сразу, а при срабатывании AML/CFT триггеров.

Стоит иметь ввиду, что у ФНС есть рабочий механизм получения информации о сомнительных транзакциях по цепочке Банк (платежная система) → ЦБ → Росфинмониторинг → ФНС. Согласно межведомственного соглашения, такая информация пушится по мере выявления автоматом.

Продать крипту можно конечно в обменнике или на p2p-площадке, но тогда возможности правовой защиты будут отсутствовать, а подтверждающие документы в виде скриншотов могут быть забракованы, например по причине блокировки интернет-ресурса на территории РФ, либо по невозможности идентифицировать другую сторону сделки.

Суды в своих решениях склоняются к тому, что такие операции анонимные и совершаются сторонами на свой страх и риск. Правоохранительные органы рассматривают любые операции с криптовалютой как потенциально противозаконного характера. И если сумма обмена превышает ₽6М и отсутствуют документы, подтверждающие легальность происхождения средств, то при неудачном стечении обстоятельств есть риск попасть под ст. 174 УК РФ.

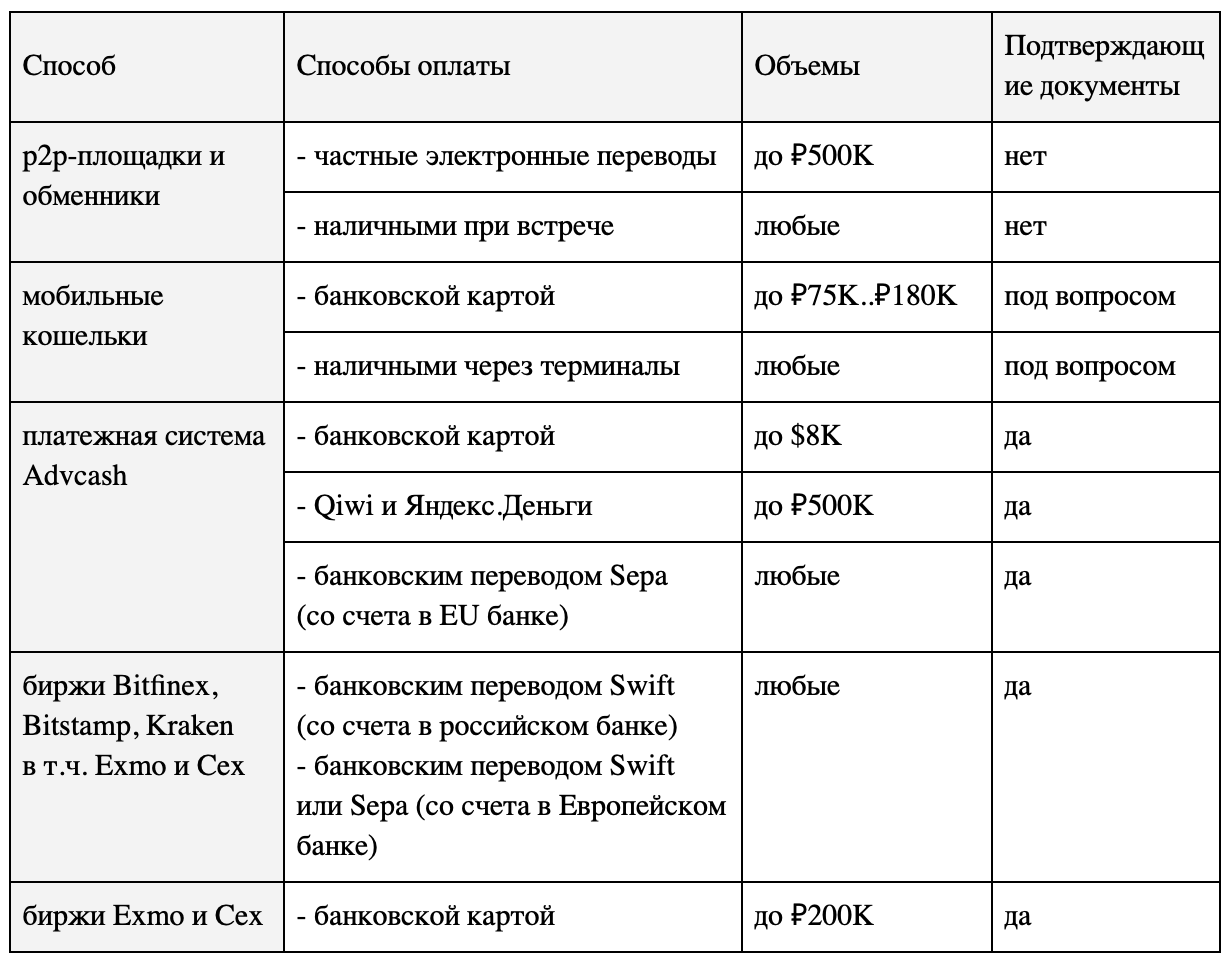

Сравнение способов продажи криптовалют:

ИТОГИ

Цель ведь не столько совершить физический обмен, сколько получить возможность свободно распорядиться честно заработанными деньгами. Информация ниже может быть полезна только если вы не собираетесь хранить крипту вечно, а планируете выводить часть в фиат и иметь легальные доходы.

КУПИТЬ КРИПТОВАЛЮТУ – ЛЕГКО!

Если задача легализации крипты и доходов не стоит – то приобретать крипту в пределах ₽6М можно любыми способами и без серьезных последствий.

Покупку в пределах ₽75К..₽180К можно оплатить банковской картой в популярных мобильных приложениях, свободно доступных в AppStore и GooglePlay. Закрыть сделку на любую сумму и на выгодных условиях можно через обменники и p2p-площадки, но потребуется соблюдать меры предосторожности и не рассчитывать на подтверждающие документы.

Проводить средние по объему сделки можно через платежные системы, например AdvCash и Payeer, которые удобно пополняются через Qiwi и Яндекс.Деньги, но требуют идентификацию, а комиссии и курсы там не радуют.

Пожалуй, наилучший способ приобретения крипты – напрямую на биржах (exmo, cex, kraken, bitfinex, bitstamp, возможно currency.com и др.), они работают с российскими резидентами, закрывают сделки по рыночным курсам и предлагают разумные комиссии на ввод и вывод фиатных средств.

Сравнение способов покупки криптовалют:

Пополнение депозита на биржах производится посредством банковского перевода. К сожалению, российские банки нелояльно относятся к исходящим валютным платежам в целом, а для приобретения крипты в особенности. Дело в том, что ЦБ РФ и Росфинмониторинг в своих письмах расценивают операции с криптовалютами как сомнительные, а для банков такие письма являются де-факто законом. Действия банков могут выражаться в требовании предоставить подтверждающие документы, ограничении операций по счету, а возможно и в отказе в дальнейшем обслуживании.

Предпочтительно иметь счет в зарубежном банке, чтобы использовать его как транзитный – т.е. сначала выводить на него средства со своего счета в российском банке, а уже затем с него переводить на биржу. В идеале – в европейском банке, чтобы использовать как международные переводы Swift, так и внутриевропейские Sepa. Разумеется, данный счет необходимо задекларировать в налоговой, ежегодно подавать отчетность и использовать в полном соответствии с российским валютным законодательством.

Вероятно, наступит момент, когда крипту захочется продать, чтобы задекларировать и легализовать доход или его часть. Для легализации дохода от продажи крипты физлицу потребуется подать декларацию 3-НДФЛ, к которой необходимо приложить документы, подтверждающие как покупку, так и продажу. Если документы на покупку крипты имеются – налог нужно заплатить с разницы между ценой продажи и покупки. Иначе, если подтверждающих документов нет, то платить налог придется со всей суммы продажи.

Подтверждающие документы – это договор и платежные документы. Например, оферта с сайта и скриншоты из личного кабинета могут заменить договор. Выписка по счету или карте из российского банка или платежной системы совершенно точно является платежным документом. А вот скриншоты с localbitcoins и чеки из непонятных терминалов – вряд ли будут считаться подтверждающими документами, хотя бы потому что ресурс localbitcoins в России заблокирован, а нефискальные чеки являются просто бумагой . Вопрос конечно дискуссионный, но доказывать свою правоту придется уже в суде.

ПРОДАТЬ КРИПТОВАЛЮТУ СЛОЖНЕЕ, ЧЕМ КУПИТЬ

И дело не столько в технике и экономике вопроса, а сколько в соблюдении валютного и налогового законодательства. Для легальной продажи крипты требуется позаботиться о подтверждающих документах и заплатить налоги.

Минфин и ФНС в своих письмах придерживаются позиции, что крипта – это имущество, и следовательно, при продаже криптовалюты физлицу нужно заплатить налог на доход. Это означает, что по итогам года физлицо самостоятельно подает декларацию и оплачивает налог. Все можно сделать удаленно через личный кабинет налогоплательщика на nalog.ru.

Существует мнение, что к документам, подтверждающие продажу, требований предъявляться меньше, т.к. это сумма добровольно декларируемая налогоплательщиком. Однако, рекомендуется относиться к ним так же серьезно, как и к документам на приобретение крипты, т.к. обе суммы участвуют в определении налоговой базы, а следовательно могут быть перепроверены налоговым органом. Срок давности по налоговым правонарушениям составляет 3 года в теории и до 5 лет на практике (пруф).

Легальный вывод средних и крупных сумм возможен только на банковский счет. До конца 2019 года выводить средства от продажи крипты на свой зарубежный счет нельзя, по крайней мере если вы являетесь российским резидентом. Данная операция не входит в список разрешенных в соответствии со 173-ФЗ "О валютном регулировании и валютном контроле". В случае нарушения предусмотрен штраф 75%..100% от суммы транзакции. Однако, с 1 января 2020 года вступят в действие изменения в 173-ФЗ, и правила игры изменятся.

Хорошая новость в том, что с 2020 года можно будет полноценно пользоваться счетами в зарубежных банках и выводить на них средства от продажи крипты без каких-либо штрафов, но только если этот банковский счет открыт в банке на территории страны-члена ФАТФ или ОЭСР, и страна обменивается с РФ налоговой информацией (финансовой информацией или страновыми отчетами).

Для наглядности и удобства подготовлен список стран, в которых можно открывать счет и выводить на него средства от продажи крипты без каких-либо штрафов – 42 страны на сентябрь 2019:

Google Spreadsheet

Плохая новость в том, что декларировать нужно будет счета не только в банках, но и аккаунты в любых организациях финансового рынка. Расшифровку данного термина ФНС, Минфин и ЦБ приводят в документе, но с оговоркой, что список не исчерпывающий. Если следовать букве закона – то декларировать нужно любые счета и аккаунты, в т.ч.:

- - в кредитных организациях, включая платежные системы;

- - у профессиональных участников рынка ценных бумаг, включая брокеров и доверительных управляющих;

- - в инвестиционных фондах и любых других структурах, которые принимают от клиентов как денежные средства, так и финансовые активы для хранения, управления, инвестирования или каких-либо сделок.

Имеет смысл задекларировать счета и аккаунты зарубежных платежных систем и бирж, и сделать это до февраля 2020 года. По крайней мере точно стоит задекларировать аккаунты, обороты или остатки по которым превышали ₽600К. Не декларировать счета не рекомендуется. ФНС автоматом получает информацию о наличии зарубежных счетов, оборотах и остатках в рамках автоматического обмена налоговой информацией (CRS). Любой регулируемый финансовый институт (платежная система, обменник, биржа) направляет в налоговую службу своей страны информацию о зарубежных бенефициарах, и уже далее из налогового органа своей страны информация раз в год уходит в ФНС России или чаще по запросу.

Вот например лишь некоторые из известных платежных систем, они все с лицензиями, а следовательно регулируются и пушат информацию в налоговые органы:

- - e-Payments (лицензия FCA, UK),

- - Advcash (лицензия IFSC, Бейлиз),

- - Payeer (лицензия FSC, Ванатау),

- - Transferwise (лицензии BaFin, Германия и FCA, UK),

- - Payoneer (лицензия FinCEN, US и FSC, Гибралтар).

По входящим валютным платежам на российский счет банк будет запрашивать обосновывающие документы, т.к. согласно письмам ЦБ РФ и Росфинмониторинга, операции с криптовалютами являются сомнительными в смысле 115-ФЗ "О противодействии легализации (отмыванию) доходов". Время рассмотрения документов, а соответственно и время холда платежа, будет зависеть от суммы, банка и региона, наличия premium или private banking и качества подготовки документов. Аналогичным образом банк может запросить подтверждающие документы по входящим операциям на карточный счет, просто это может быть не сразу, а при срабатывании AML/CFT триггеров.

Стоит иметь ввиду, что у ФНС есть рабочий механизм получения информации о сомнительных транзакциях по цепочке Банк (платежная система) → ЦБ → Росфинмониторинг → ФНС. Согласно межведомственного соглашения, такая информация пушится по мере выявления автоматом.

Продать крипту можно конечно в обменнике или на p2p-площадке, но тогда возможности правовой защиты будут отсутствовать, а подтверждающие документы в виде скриншотов могут быть забракованы, например по причине блокировки интернет-ресурса на территории РФ, либо по невозможности идентифицировать другую сторону сделки.

Суды в своих решениях склоняются к тому, что такие операции анонимные и совершаются сторонами на свой страх и риск. Правоохранительные органы рассматривают любые операции с криптовалютой как потенциально противозаконного характера. И если сумма обмена превышает ₽6М и отсутствуют документы, подтверждающие легальность происхождения средств, то при неудачном стечении обстоятельств есть риск попасть под ст. 174 УК РФ.

Сравнение способов продажи криптовалют:

ИТОГИ

- Если планируется только покупать крипту и хранить вечно – т.е. если не рассчитываться ею и не выводить в фиат – тогда делать ничего не требуется.

- Если планируется продавать крипту, а часть дохода легализовывать – то нужно похлопотать о подтверждающих документах каждый раз при покупке и продаже, это пригодится для банка и налоговой.

- Если планируете работать с серьезными объемами – полезно перейти на premium banking

- Если требуется работать с крупными объемами на минимальных комиссиях и рисках – имеет смысл выстраивать схему с зарубежной компанией в одной из crypto-friendly юрисдикций (Эстония, Мальта, Швейцария, Гибралтар и др.).

- Получать средства в зарубежный банк в 2019 году не рекомендуется, т.к. штраф за нарушение валютного законодательства – 75%..100% от суммы. Начиная с 2020 года для счетов из списка разрешенных стран эти санкции отменяются, и ими можно пользоваться свободно.

- До 1 февраля нужно задекларировать аккаунты в любых зарубежных платежных системах и биржах

Если не задекларировать – штраф ₽5К, если не подавать отчетность – штраф ₽20К ежегодно, а если выводить на такие счета средства –штраф 75%..100% от суммы. - До 30 апреля нужно подать декларацию 3-НДФЛ и заплатить налог

При продаже крипты возникает доход, а потому до 30 апреля следующего года нужно подать декларацию 3-НДФЛ на nalog.ru и до 15 июля оплатить 13% налог. Если не заплатить, то будет начисляться пеня (7,25%/300 в день) + штраф 20%..40% от суммы. Пени начисляются за все время и не имеют предела сверху. Срок давности по налоговым нарушениям составляет до 5 лет.

Изменено: - 26.09.2019 19:04 (отмодерировано)

Если так, и мы говорим про обменники, работающие с ФЛ, то тогда довольно странно, что они не выдают никаких документов клиентам и реквизитов на своих сайтах не пишут. А между прочим, хоть как-то минимально проверять благонадежность контрагента – это обязанность любого участника сделки, т.к. в противном случае может быть отказ в правовой защите.

Если так, и мы говорим про обменники, работающие с ФЛ, то тогда довольно странно, что они не выдают никаких документов клиентам и реквизитов на своих сайтах не пишут. А между прочим, хоть как-то минимально проверять благонадежность контрагента – это обязанность любого участника сделки, т.к. в противном случае может быть отказ в правовой защите.