Пересмотрев оценки банков из топ-100 по работающим активам, «Ф.» пришел к выводу, что заявления о выходе банковской системы из кризиса преждевременны. Сниженных рейтингов пока больше.

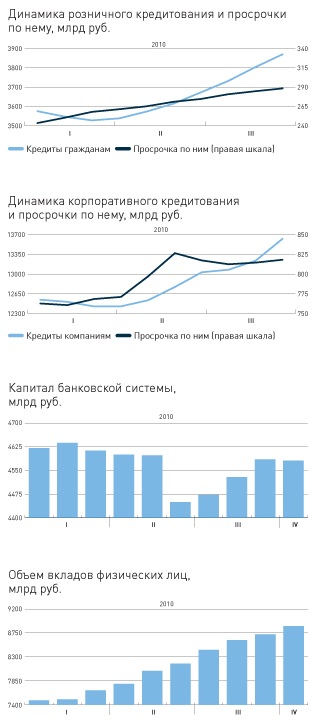

Что бы ни говорили чиновники и как бы ни хорохорились банкиры, рассуждая о росте кредитования, о конце кризиса говорить пока рано. Хотя положительная динамика все же присутствует. Кредитные портфели банков, ожившие весной, росли и летом, несмотря на жару и пожары, и не остановились осенью. Совокупный розничный портфель с 1 апреля по 1 октября увеличился на 9,5%, достигнув 3,9 трлн рублей. Корпоративный портфель к концу третьего квартала составил 13,6 трлн рублей, увеличившись за полгода на 9,7%. Такая динамика на фоне показателей острой фазы кризиса 2009 года выглядит впечатляюще. Напомним, в прошлом году за тот же период розничный кредитный портфель сжался на 6,5%, а корпоративный — на 3% (не слишком значительное сокращение последнего отчасти объяснялось массовыми реструктуризациями).

Из топ-100 банков по работающим активам портфель кредитов физлицам за полгода увеличили 62 банка, а юрлицам — 74 организации. Тенденция, безусловно, положительная, но качественных заемщиков намного больше не стало. Просрочка продолжает расти по обоим портфелям. Из сотни она снизилась за полгода только у 29 банков. Для некоторых из них кредитование — не основное направление бизнеса, поэтому и объемы просрочки у них невелики. Росту кредитования в немалой степени поспособствовала избыточная ликвидность, накопившаяся у многих банков. Риски рисками, а проблема снижения процентной маржи остается очень актуальной. Банки пытаются бороться с ней, покупая облигации и другие ценные бумаги. С начала года вложения в облигации увеличились на 24%, в акции — на 63,9%, в векселя — на 64,2%. Но это не слишком эффективной метод: не стоит забыть, что рыночных рисков пока никто не отменял.

С капиталом в системе очевидных проблем пока нет. Уровень достаточности в целом довольно высок — 18,4%. Но у 11 кредитных организаций из сотни крупнейших норматив достаточно капитала Н1 на 1 октября оказался ниже 12%. В их число входят и санируемые «Кит Финанс» (11,08%), «Российский капитал» (8,58%) и Собинбанк (11,86%). Еще у 20 банков достаточность капитала колеблется в диапазоне 12—14%.

Правда, на 1 апреля показатели были куда лучше — всего лишь девяти кредитных организаций с Н1 меньше 12% и столько же с Н1 от 12 до 14%. Отчасти это объясняется ужесточением расчета первого норматива с 1 июля, но ведь и в дальнейшем послаблений не предвидится. Более, того, требования к расчету капитала будут ужесточаться (во всяком случае, для банков, активно инвестирующих в ценные бумаги).

Безусловно, на капитал многих банков влияет финансовый результат. На фоне хорошей конъюнктуры рынка прибыль могла бы быть и побольше, а убытки — поменьше. На 1 октября 2008 года в системе было 65 убыточных кредитных организаций из 1126. На 1 октября 2009-го их число увеличилось: 142 из 1074. К концу третьего квартала 2010 года их стало 147 из 1030. Итак, общее количество банков сокращается, а число убыточных пока растет. Правда, из 17 кредитных организаций (входящих в сотню крупнейших), получивших за девять месяцев убытки, почти все эти убытки сокращали в третьем квартале. Исключением оказались МБРР, Собинбанк, Сургутнефтегазбанк и «Ренессанс капитал».

Между тем, мораторий на соответствие некоторым показателям финансовой устойчивости, в частности, по показателю «доходности», определяемому по методике Банка России, решили продлить еще на полгода. По словам директора департамента лицензирования деятельности и финансового оздоровления кредитных организаций Банка России Михаила Сухова, к 1 октября 89 банков, включая Межпромбанк Плюс, не соответствовали требованиям к финансовой устойчивости для вхождения в систему страхования вкладов. Это тоже несколько мешает верить в конец кризиса. Ведь, по логике вещей, антикризисные меры должны прекращать свое действие вместе с кризисом.

Альфа-банк

Cтарый рейтинг: ВВ-

Новый рейтинг: ВВ

Рекордсмен по снижению просрочки из тех, у кого она была значительной. Только за третий квартал ее объем сократился на 11,5 млрд рублей, или на 26%. Теперь ее доля в ссудном портфеле не превышает 5%. Остальные финансовые показатели выглядят тоже неплохо — у банка высокая достаточность капитала, хорошие нормативы ликвидности. Кроме того, в сентябре банк успешно разместил семилетние еврооблигации на сумму $1 млрд.

Юникредитбанк

ВВ

ВВ-

У банка ухудшились нормативы ликвидности. Если на 1 июля Н3 (текущая) и Н4 (долгосрочная) были равны 66,67% и 85,45% соответственно, то на 1 октября Н3 оказался равен 55,92%, что довольно близко к нижней границе. А Н4 стал выше 100%. Впрочем, остальные финансовые показатели только улучшаются. В октябре ЦБ зарегистрировал итоги допэмиссии акций, в результате которой уставный капитал банка увеличился на 4,2 млрд рублей.

Северный морской путь

В

B-

У банка тоже не самый лучший норматив долгосрочной ликвидности Н4: на 1 октября он составил 106,34%, а на 1 ноября 116,3%. Также ухудшилась достаточность собственных средств. Если на 1 октября Н1 превышал 13%, то на 1 ноября он уже был ниже 12%.

Ханты-Мансийский банк

ВВ

BВ-

Ухудшился норматив долгосрочной ликвидности. На 1 октября он был равен 106,95% при максимально допустимой планке в 120%. На 1 ноября стал еще выше: 115,3%. С другими финансовыми показателями очевидных проблем нет. Возможно, предстоящее приобретение Номос-банком 52,5% акций кредитной организации положительно скажется на них.

Сургутнефтегазбанк

ВВ

ВВ-

У банка растут просрочка и убытки. По итогам трех кварталов убыток банка составил 407,8 млн рублей, тогда как на 1 июля он был равен 225,5 млн рублей. И хотя оба кредитных портфеля — и розничный, и корпоративный — растут, что является позитивным фактором, объем просроченной задолженности тоже увеличивается. В третьем квартале он вырос на 12,45%.

Нацторгбанк

В

B-

Нормативы банка балансируют рядом с пограничными значениями. Н3 (текущая ликвидность) на 1 октября был равен 50,56% при минимально допустимых 50%, Н1 (достаточность собственных средств) — 10,95% при нижней границе в 10%. Кроме того, Н4 оказался выше 100%.

МБСП

В

B-

У банка несколько ухудшилась ситуация с ликвидностью. Норматив Н3 (текущая ликвидность) снижается, и к концу октября он опустился ниже 55%. Кроме того, достаточно большую долю в работающих активах банка занимают векселя. Качество этих вложений оценить довольно сложно.

УБРР

В+

B

У банка ухудшились показатели долгосрочной ликвидности. Н4, который еще на 1 июля не превышал 100%, на 1 октября был равен 115,22% при максимально допустимых 120%. К 1 ноября ситуация не улучшилась: Н4 равнялся 115,4%. Кроме того, у банка не самая высокая достаточность капитала — 11,1% по итогам 10 месяцев. Возможно, в дальнейшем ситуация с достаточностью собственных средств улучшится за счет капитализации прибыли.

Русь-банк

В+

B

Выяснилось, что с 1 апреля по 1 июля нарушал норматив Н6 (максимальный риск на одного заемщика или на группу связанных заемщиков), который не должен превышать 25%. Правда, нарушения были связаны с изменением состава участников группы компаний «Росгосстрах», и ЦБ пошел на уступки, установив для банка индивидуальные значения норматива на этот период.

Авангард

В

B-

К 1 ноября норматив текущей ликвидности Н3 оказался рядом с пограничным значением в 50%, а именно был равен 52,26%. При этом банк имеет в обязательствах достаточно высокую долю привлеченных средств до востребования — выше 40%. Но среди несомненных плюсов — высокая достаточность капитала, низкий объем просрочки и рост корпоративного кредитного портфеля.

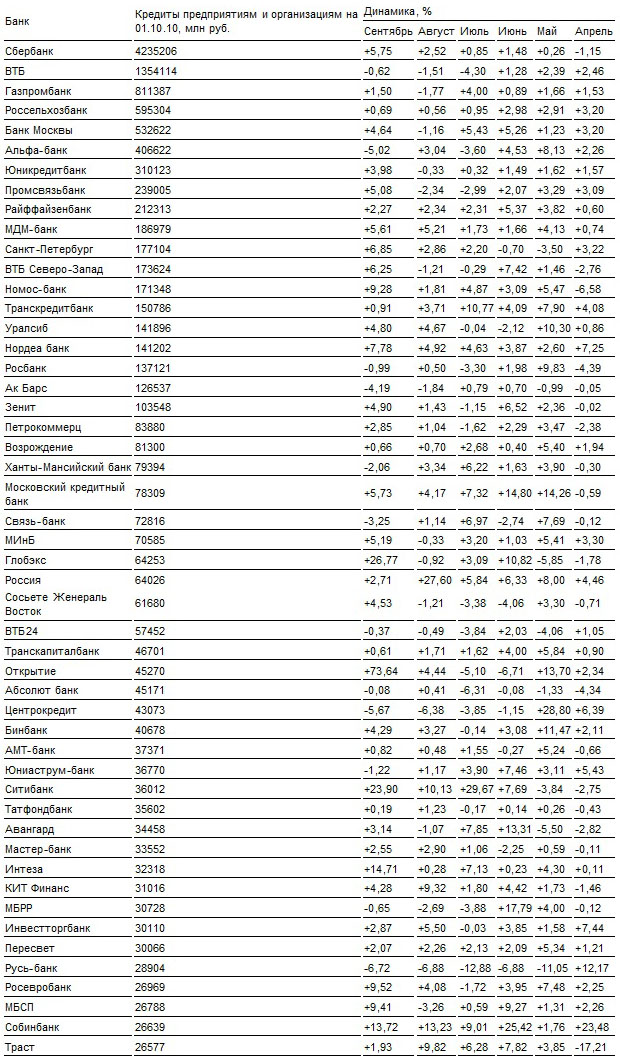

Топ-50 банков по объему корпоративных кредитов

Рейтинги надежности крупнейших банков России

Мария НИКОЛЬСКАЯ