Основным событием ушедшего 2013 года, без сомнения, стал безудержный рост европейских валют на фоне удорожания доллара США против корзины товарных валют и японской иены. Апофеозом стало предновогоднее обновление курсами евро и британского фунта годовых максимумов, притом что курс американского доллара своих годовых минимумов не обновил.

Причины такого неординарного поведения валютного рынка связаны в первую очередь с непоследовательной политикой Европейского центрального банка (ЕЦБ). Фактически в течение всего 2013 года мы могли наблюдать, как различные подходы к посткризисному восстановлению влияли на экономику Старого и Нового Света. В то время как экономика США, несмотря на отключение правительства, показала хорошие темпы роста, ЕС стал заложником политики затягивания поясов на шее менее развитых стран, которая проводилась под диктовку Германии. Попытки европейских чиновников оправдать правильность проводимой политики выходом европейской экономики из рецессии могут вызвать только кривую ухмылку: ежеквартальный прирост в 0,1% ВВП — это статистическая ошибка.

Причины высокого курса евро и его перспективы на 2014 год

Вдумчивый читатель вправе спросить: и при чем здесь курс евро? Курс евро здесь действительно ни при чем — как показали события последних полутора лет, курс евро от состояния европейской экономики не зависит. Это парадоксально, но в интерпретации Европейского центробанка экономика и денежное обращение — это параллельные вселенные, между собой не пересекающиеся. Недаром ЕЦБ игнорирует просьбы прокомментировать курс европейской валюты, лукаво ссылаясь на невозможность таких комментариев в условиях рыночного ценообразования валютных курсов. Поэтому причину высокого курса евро следует искать не в экономике, а в крайне низком коэффициенте полезного действия данной организации. Основная причина высокого курса евро связана с тем, что ЕЦБ в первую очередь вынужден очень часто в угоду одной страны игнорировать интересы других стран — участниц ЕС. Как Вы уже поняли, речь идет о Германии. Стоило в начале ноября курсу евро снизиться до внятных значений, как из Берлина сразу же последовало гневное высказывание председателя Бундесбанка Вайдмана о том, что мягкая кредитно-денежная политика не может продолжаться бесконечно долго. Фактически сосредоточившись на решении узких проблем, ЕЦБ не может и не хочет эффективно противостоять внешним шокам, если эти шоки не затрагивают «священную корову стабильности цен». Предновогодние события, связанные с курсом евро, являются еще одной яркой иллюстрацией беспомощности и неэффективности данной организации. Но, в принципе, в политике ЕЦБ ничего нового нет, поэтому попробую ответить на вопросы: что же, все-таки, происходит с курсом евро и какие перспективы этой валюты в будущем году?

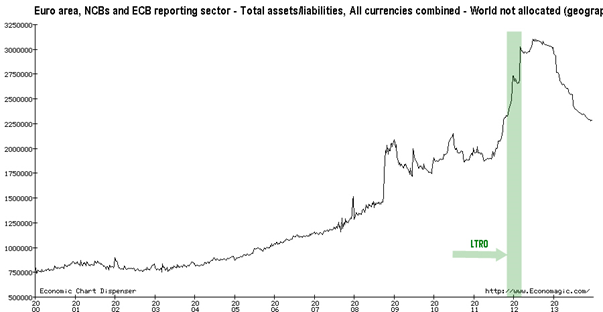

Для понимания перспектив евро в 2014 году необходимо вернуться к началу 2012 года, а именно — к долгосрочным крупномасштабным операциям рефинансирования, проведенным ЕЦБ. Тогда, на рубеже 2011—2012 годов, в результате двух операций ЕЦБ выдал тремстам европейским банкам около 1 трлн евро по ставке в 1% годовых на три года на поддержание ликвидности и оживление кредитования экономических субъектов и частных лиц. На практике банки, получившие финансирование по минимально возможным на тот момент ставкам, пустили эти средства на краткосрочные спекуляции за рубежом и финансирование суверенного долга. Так, например, только аукционы по размещениям на денежном рынке Италии, прошедшие через неделю после второй операции LTRO, принесли банкам прибыль в размере 150 млн евро. Не найдя долгосрочного применения имеющейся ликвидности и не желая нести расходы по ее обслуживанию, банки стали досрочно возвращать финансирование в ЕЦБ. Процессы выдачи LTRO и возврата средств отражены на графике баланса ЕЦБ (рис. 1). Вначале, сразу после операций по LTRO, реагируя на вброс избыточной ликвидности в рынок и ситуацию, связанную с дефолтом Греции, в первой половине 2012 года курс евро снижался. Затем, когда дефолт Греции произошел, а также благодаря решимости ЕЦБ сохранить евро, его курс начал резко повышаться. Усугубляло процесс повышения курса евро и то, что ЕЦБ начал снижать краткосрочные процентные ставки, доведя их в октябре 2013 до значения в 0,25%. Невероятно, но факт: процентное удешевление евро приводило к росту его курса, а не наоборот. Таким образом, крупные международные банки, не имеющие желания и возможности финансировать реальный сектор на территории еврозоны, практически потеряли интерес к долгосрочному рефинансированию, так как могли получать краткосрочное по более низким ставкам, что привело к массированному возврату полученных по линии LTRO средств. По состоянию на 20 декабря банки досрочно погасили $400 млрд из $1 трлн. В это же время ЕЦБ произвел ряд других погашений, в результате чего его баланс снизился почти на $800 млрд, и курс евро попал в своеобразные ножницы. С одной стороны — поток бесплатной ликвидности от ФРС и Банка Японии, с другой стороны — сокращение ликвидности со стороны ЕЦБ.

Рис. 1. Баланс ЕЦБ и политика количественного сжатия

Дорогой евро был целью политики ФРС США и Банка Японии, но в данном случае экономики этих стран получили приятный бонус в виде снижающихся курсов их собственных валют, что позволило им увеличить экспортный потенциал. Во второй половине 2013 года в ЕЦБ вновь заговорили о новых программах LTRO и пригрозили рынкам снижением в отрицательную зону ставок по депозитам коммерческих банков, находящихся на балансе ЕЦБ. Новые операции долгосрочного рефинансирования ЕЦБ хотел бы направить в реальный сектор, но, не имея возможности контролировать цели, реализацию новых программ отложил до лучших времен. Понижение в отрицательную зону ставок по депозитам, коих на балансе ЕЦБ сейчас находится от 150 млрд евро до 200 млрд евро, может стать эффективным инструментом, но даже это не поможет избежать дефицита ликвидности, приводящего к высокому курсу евро. Сейчас на депозитах в ЕЦБ находится от 150 млрд евро до 200 млрд евро, а до конца 2014 года банки должны погасить LTRO еще на 600 млрд евро. Если в ЕЦБ не решат, как поддерживать баланс на постоянном значении и будут продолжать создавать искусственный дефицит ликвидности, то в течение 2014 года евро обречено прочно закрепиться выше уровня 1,40. В том случае если инфляция наберет обороты, то 1,60 может оказаться вполне реальной целью.

В этом месте целесообразно вернуться к ранее сделанным мною прогнозам. Утверждая, что реальный средневзвешенный курс евро находится в области значений 1,25—1,27, я делал анализ на основании сравнения курса евро с текущим уровнем ставок денежного рынка и товарных цен. Ситуация в этом сегменте не изменилась и в настоящий момент, но фактор искусственного дефицита ликвидности стал мне известен только в начале декабря. Сложность оценки денежных потоков усугубляется сильным запаздыванием данных по платежному балансу. Последние данные за октябрь показывают импорт капитала в еврозону в размере 96 млрд евро. Таким образом, есть три основные и очень веские причины для высокого курса европейской валюты: желание Германии видеть курс евро высоким, искусственный дефицит ликвидности, создаваемый возвратом средств по операциям рефинансирования, а также импорт капитала со стороны японских и американских инвесторов. Кроме того, есть три основные существенные причины видеть курс евро намного ниже текущих отметок: низкие процентные ставки, низкие товарные цены и отсутствие инфляционных ожиданий.

Станет ли 2014 год годом доллара?

В канун Нового года многие информационные порталы опубликовали прогнозы, в которых 2014 год был назван «годом доллара США». Но все не так просто, как может показаться. Действительно, с точки зрения межрыночных связей на рынках сложилась картина вопиющего противоречия текущего курса евро фундаментальным основам валютного рынка. Кроме выше упомянутых противоречий с товарными ценами, ставками денежного рынка и инфляционными ожиданиями, в качестве примера следует привести и анекдотичную ситуацию, когда после объявления об общем удешевлении евро его курс достигает нового годового максимума. Как говорится, это было бы смешно, если б не было так грустно. Но давайте зададим себе вопрос: при условии, что ЕЦБ не собирается останавливать сокращение своего баланса, что будет с курсом, если евро будет находиться в постоянном дефиците

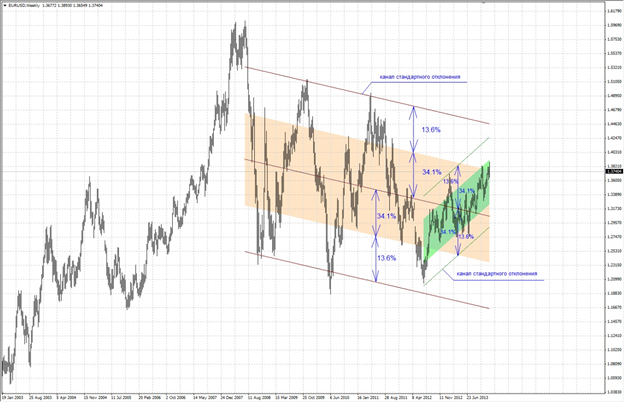

Рис. 2. Плотность распределения вероятности динамики курса EUR/USD в пределах стандартного отклонения

Если рассматривать картину курса европейской валюты с точки зрения вероятностей, то сейчас имеется очень высокая вероятность того, что курс евро в ближайшее время начнет снижаться. В конце декабря курс EUR/USD подошел к верхней границе 1 σ канала стандартного отклонения долгосрочного процесса снижения, берущего свое начало летом 2008 года. Плотность распределения вероятности в рамках этого процесса показывает, что вероятность снижения курса составляет 84%, а дальнейшего роста EUR/USD, соответственно, — 16%. В рамках долгосрочного процесса роста курса EUR/USD, берущего свое начало летом 2012 года, евро также подошел к верхней границе канала стандартного отклонения. Для данного процесса вероятность снижения несколько ниже, но все равно находится близко к значению в 80%. В свою очередь вероятность продолжения роста составляет около 20%. Как видим, рост курса евро значительно менее вероятен, чем его снижение. По моему мнению, в текущих условиях рост курса EUR/USD ограничен значением в пределах отметки в 1,4250, но, как показывает мой многолетний опыт, очень часто курс иностранной валюты идет по пути наименьшей вероятности. Так что сбрасывать возможность роста европейской валюты никак нельзя, несмотря на то что такой исход противоречит не только вероятностному, но и фундаментальному анализу. Тот же опыт подсказывает мне, что сантименты в виде безработицы, изменения уровня жизни и производства при оценке динамики курса евро следует исключить из анализа как не имеющие никакого значения при принятии решений относительно курса второй резервной валюты.

Комментарии

Львиная часть денег в мире на свободных рынках принадлежит американцам и японцам. В обеих странах ставки практически нулевые и это выталкивает деньги наружу. В последнее время, правда, часть средств оттянул на себя растущий фондовый рынок. Конец года - итоги работы многочисленных фондов, управляющие которых надеятся на новогодние бонусы.

Куда вкладывать деньги? Да. принципиально, все равно. Актив должен подорожать в долларах и принести управляющим бонусы. А там - трава не расти. Евро один из таких удачных видов вложений.