Компания «МегаФон» громогласно заявила о выходе на рынок банковских карт. «Помощниками» оператора выступили MasterCard и банк «Раунд», замыкающий топ-300 по активам. Банки.ру изучил особенности нового продукта.

Много шума…

Презентация новой банковской карты «МегаФона» проходила ярко. Представлять карту даже позвали наших героических фехтовальщиц-саблисток, ставших олимпийскими чемпионками Рио, — Софью Великую, Яну Егорян и Екатерину Дьяченко. В компанию девушек затесался и известный саксофонист Игорь Бутман. Они вчетвером и стали первыми держателями новых карт.

На пресс-конференции, посвященной выходу карты, были заявлены следующие ее параметры: бесплатное годовое обслуживание, 8% годовых на остаток по счету, кешбэк до 10% у партнеров, переводы по России без комиссии.

Помимо этого, «МегаФон» обещает обеспечить дополнительную защиту денежных средств на своей новинке. Для этого, в частности, всем пользователям данной карты будет подключена бесплатная услуга, блокирующая неосознанные подписки.

«Карта «МегаФона» — это банковская карта с полным функционалом, счет которой — это счет мобильного телефона. Иными словами, при совершении покупок по карте «МегаФона» деньги будут списываться с баланса телефона. И наоборот: при пополнении баланса номера этими средствами можно будет воспользоваться по карте. Карта предназначена для случаев, когда вам было бы удобно расплатиться со счета телефона, но у вас нет такой возможности, скажем, в кафе или через мобильное приложение, — дано пояснение на официальном сайте МегаФона. — Теперь баланс номера открыт для любых операций — переводов, оплаты в магазинах или Интернете. Везде, где можно оплатить банковской картой, можно будет расплатиться деньгами со счета телефона».

Под новый проект создан отдельный «подсайт» bank.megafon.ru, а на сайте банка-эмитента «Раунд» для телеком-пластика открыт специальный раздел «Банковская карта МегаФона».

Операции с мегафоновской картой можно будет проводить через сервис «МегаФон-Банк», принадлежащий сотовому оператору. Сервис доступен как на сайте bank.megafon.ru, так и в виде отдельного мобильного приложения для разных мобильных платформ.

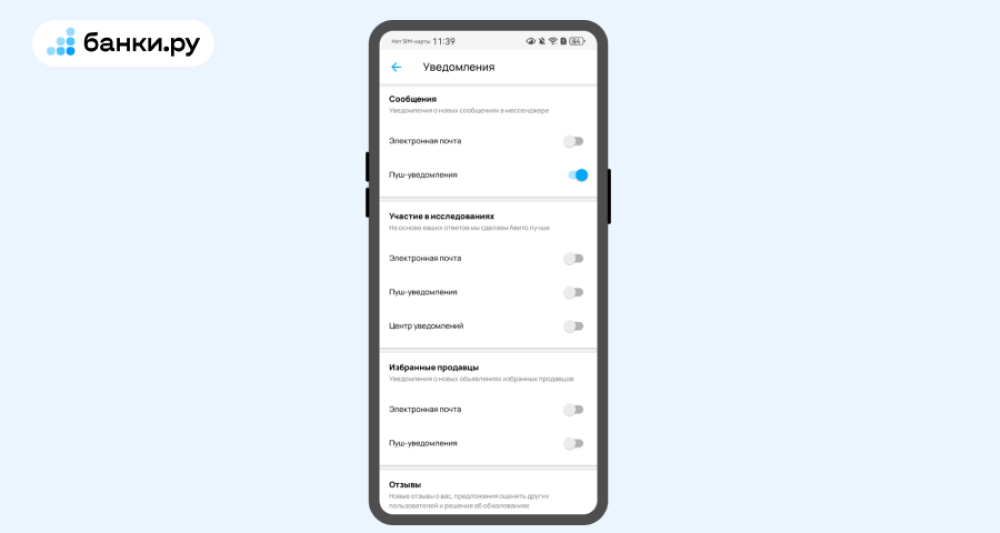

С помощью сервиса абонент может управлять своим профилем и функционалом «Баланс близких», оплачивать товары и услуги и осуществлять переводы средств, пополнять баланс банковской картой, отслеживать историю операций по мобильному счету. Непосредственно для держателей банковской карты «МегаФон» доступен дополнительный функционал, включающий информацию о выданных картах, их балансах и истории трансакций, возможность блокировки карт, управление лимитами.

По информации самого «МегаФона», сейчас у компании более 76 млн абонентов. При этом каждый седьмой абонент совершал покупки в Интернете с помощью счета мобильного телефона. «Им (абонентам) осталось только получить карту и вместе с ней ключ к средствам на мобильном счете», — говорит генеральный директор компании «МегаФон» Сергей Солдатенков.

В «МегаФоне» ожидают, что в ближайшие три года его новую банковскую карту откроют несколько миллионов абонентов.

Пресс-служба «МегаФона» так вкратце описала схему взаимодействия компании и банка: «Это схема мобильной коммерции — возврат части аванса по поручению клиента на ЭДС (электронное денежное средство) в банке, дальше банк по стандартной схеме эти деньги через МПС (международную платежную систему) передает эквайеру, а тот — уже мерчанту».

О том, что сотовый оператор собрался выпустить на рынок банковскую карту, стало известно еще в середине июля текущего года. «Новый продукт позволит компании дополнительно простимулировать потребление услуг связи, а также повысить лояльность абонентов», — говорили в самом «МегаФоне».

Солдатенков заявил на днях, что новая карта также позволит увеличить средний оборот по счету «мобильника». «Пилотный проект показал, что если дать абонентам возможность оплачивать услуги в онлайне и офлайне, то оборот по такому счету возрастает до 12 тысяч рублей в месяц», — поделился он данными.

Так как счет у телефона и карты «МегаФона» единый, пополнять карту можно привычным для абонента способом: через Интернет, платежный терминал, банкомат любого банка, посредством услуги «Автоплатеж», в офисе «МегаФона», в салонах сотовой связи.

…из ничего?

На пресс-конференции по поводу выхода карты генеральный директор «МегаФона» заявлял, что это уникальный продукт: «Аналогов нашей карте в России нет». Однако чем больше информации получаешь о карте «МегаФона», тем больше вопросов к ней возникает.

Начнем с плюсов карты «МегаФона»:

— быстрая выдача;

— возможность получения карты с курьером (при заказе тарифа из интернет-магазина «МегаФона»);

— возможность открытия до десяти банковских карт на одного клиента и к одному лицевому счету;

— бесплатное обслуживание для абонентов некоторых тарифных планов (это будет выгодно тем, кто уже выбрал — практически или теоретически — для себя тариф сетки «Все включено»);

— удобство привязки карты к лицевому счету у мобильного оператора, а не у банка (это плюс для тех, кому интересен или удобен именно такой вариант);

— выгодные бонусы, если использовать карту только у партнеров, предлагающих максимальный кешбэк;

— бесплатное СМС-информирование (после активации карты сервис подключается автоматически);

— возможность пополнять банковскую карту, по сути, тем же способом, что и мобильный телефон.

В принципе, немало, но дальше начинаются вопросы.

Вопрос первый: почему счастье не для всех?

Карту «МегаФона» обещают выдать за несколько минут в любом из фирменных салонов связи сотового оператора (только паспорт не забудьте). Существует и второй способ — заказать один из доступных тарифов на shop.megafon.ru и подождать доставку. Впрочем, в самом интернет-магазине пока проконсультировать по данной опции не могут — переключают на службу поддержки карт.

На текущий момент новая карта доступна в салонах «МегаФона» в Москве и области, Санкт-Петербурге, Ярославле, Твери, Калининграде, Мурманске, Архангельске и Вологде. С 1 октября получить новинку сможет любой житель России.

Карта «полагается» всем абонентам «МегаФона»: как новым, так и действующим, пояснили Банки.ру в пресс-службе сотового оператора. Однако, согласно условиям продукта, бесплатно пользоваться картой смогут только владельцы тарифов семейства «Все включено», стоимость которых — от 300 до 2 700 рублей в месяц.

В некоторых СМИ упоминается, что для открытия новой карты «МегаФона» необходимо будет поменять сим-карту, однако порталу Банки.ру эту информацию не подтвердили.

Вопрос второй: утром деньги — вечером стулья?

На сайте «МегаФона» и во всех пресс-релизах крупными буквами написано про бесплатное обслуживание по новой карте.

«Обслуживание карты абсолютно бесплатно и первый, и последующие годы. Если вы пользуетесь любым тарифным планом из линейки «Все включено», то выдача карты для вас также будет бесплатна», — говорится в специальном подразделе о карте на сайте мобильного оператора.

Абонентам с тарифом, отличным от «Все включено», придется единоразово заплатить от 99 рублей до 249 рублей за выпуск карты в зависимости от «статуса» выбранного пластика. В «МегаФоне» обращают внимание на тот факт, что линейка тарифных планов «Все включено» — это самый популярный и удобный продукт компании.

С учетом того, что за другие банковские карты с бонусами (в том числе «телекомовские») нередко берется плата за годовое обслуживание в размере нескольких сот рублей, комиссия «МегаФона» достаточно привлекательна с учетом заявленных им бонусов.

Вопрос третий: как быть особенным?

Согласно представленной «МегаФоном» информации, для пользователя будут доступны два вида карты от MasterCard — классическая и «золотая». При этом «классику» можно выпустить как контактную, так и бесконтактную, «золотая» карта доступна только в бесконтактном варианте. Карточки представлены только в рублях.

Отсутствие «вип-статусной» карты смущает некоторых потенциальных клиентов, о чем они оставляют отзывы в Сети. Поводом служит хотя бы тот факт, что на рынке уже присутствует «платиновая» карта от сотового оператора — «МТС Smart Деньги», которую эмитирует МТС Банк. Правда, за премиальное удовольствие придется заплатить. Данная карта в формате Visa Platinum доступна после единоразовой уплаты 199 рублей за оформление плюс ежемесячные 99 рублей за обслуживание (плата за обслуживание не взимается с абонентов МТС) . Из «плюшек» — при совершении операций по карте в торгово-сервисных предприятиях на установленную сумму (не менее 10 тыс. рублей ежемесячно в зависимости от тарифа) и наличии минимального неснижаемого остатка на счете (не менее 50 тыс. рублей ежедневно в зависимости от тарифа) для абонентов семейства тарифов Smart будет предоставлено вознаграждение. Оно предполагает сертификат на скидку в размере 100% абонентской платы на услуги по тарифу.

Вопрос четвертый: что в имени тебе моем?

Тарифы, представленные на сайте банка «Раунд», включают в себя разные условия по картам с полной и упрощенной идентификацией, предполагая, видимо, что в будущем нас ждут именные карты. Между тем в пресс-службе «МегаФона» заявили, что на сегодняшний день планов по выпуску именных карт в компании нет.

«Особых недостатков в неименной карте я не вижу. Она отличается от именной только отсутствием имени и фамилии держателя на пластике. На территории РФ и при оплате покупок через Интернет с проблемами приема неименных карт я не сталкивалась, — комментирует эксперт по банковским картам портала Банки.ру Екатерина Марцукова. — Возможно, за рубежом все сложнее и существует вероятность отказа в приеме подобных карт при оплате брони в отеле, аренде автомобиля... По крайней мере, такие жалобы встречаются. Также я не помню, когда в последний раз меня просили предъявить паспорт при покупках, чтобы сверить имя на карте и в документе. Раньше такое бывало намного чаще. При этом сверяли подпись на обратной стороне неименной карты и подпись в паспорте. Отсутствие имени не служило поводом для отказа в приеме карты».

Из примечательного: по карте «МегаФон» каждого вида установлены ежедневный и ежемесячный лимиты на проведение операций. Они включают выдачу наличных с карты, денежные переводы на карты других банков и электронные кошельки, оплату товаров и услуг. Причем по каждой категории может быть установлен свой лимит.

| | Неименная | Именная* |

| Ежедневный лимит на проведение операций, руб. — в том числе выдача наличных денежных средств | 60 000 5 000 | 100 000 100 000 |

| Ежемесячный лимит на проведение операций, руб. — в том числе выдача наличных денежных средств | 100 000 40 000 | 600 000 300 000 |

* Пока не выпущена на рынке.

Небольшие лимиты обусловлены законодательными ограничениями, касающимися предоплаченных карт.

Вопрос пятый: что нам дают?

Как оказалось, заявленные кешбэк до 10% и остаток по счету до 8% годовых, а также уточняющие условия по ним невозможно найти в тарифах ни на сайте банка «Раунд», ни на сайте «МегаФона».

В кол-центре «МегаФона» оператор Ольга заявила Банки.ру: «Эта информация будет отображаться в личном кабинете». На вопрос, где найти полноценные тарифы с описанием всех бонусов, оператор ответила: «Вы можете ознакомиться (с этой информацией) только в описании услуги».

В пресс-службе «МегаФона» дали понять, что многостраничных тарифов по карте увидеть все же не удастся.

«Процент на остаток по счету и максимальный размер кешбэка указаны на всех информационных ресурсах про карту — материалах в салонах связи, сайтах bank.megafon.ru и megafon.ru, — ответили там. — Количество партнеров, предоставляющих кешбэк для наших клиентов, постоянно растет. Кешбэк и процент не связаны с тарифами самой предоплаченной карты, поэтому их и нет в тарифах. Нам важно, чтобы у наших клиентов был полный и удобный доступ ко всей информации о карте «МегаФона». Условия по кешбэкам отображаются в разделе акции как в веб-интерфейсе, так и в мобильных приложениях «Мегафон-Банк». Вся информация доступна и регулярно обновляется, когда мы подключаем новых партнеров».

***

Из официального ответа пресс-службы «МегаФона»:

***

Кипа документов по новой карте, расположенная на bank.megafon.ru, запутала еще больше.Изучив ее, можно предположить следующее:

— с банком «Раунд» абонент «МегаФона» заключает договор об осуществлении безналичных расчетов по поручению себя как физлица (без открытия банковского счета);

— помимо пополнения карты способами, которыми абонент привык пополнять счет мобильного телефона, возможно зачисление денежных средств посредством перевода по реквизитам карты, осуществленного через банк;

— участие в программе лояльности, подразумевающее начисление кешбэка и процентов на остаток, предполагается только для абонентов, использующих авансовую систему оплаты и не имеющих задолженности перед «МегаФоном». Кроме того, у разных партнеров программы лояльности будет разный кешбэк для клиента. При этом кешбэк будет начисляться только при использовании услуги «Мобильные платежи».

***

Из условий участия в партнерской программе лояльности банковской карты «МегаФона»:

***

***

***

Если полнофункционально пользоваться банковской картой «МегаФон», можно «попасть» на комиссию за переводы в сторонние банки в размере 1,99%. Перевод будет осуществлен с использованием сервиса MasterCard MoneySend. Это, конечно, не трехпроцентная комиссия за платежи по виртуальной карте Tele2. Операции, связанные с пополнением электронных кошельков, «облагаются» комиссией в 8%. Впрочем, исследования «МегаФона» показывают, что абоненты в основном пользуются картой компании именно для оплаты товаров и услуг.

Помимо этого, за выдачу наличных денежных средств с карты «МегаФон» (как в банкоматах, так и в пунктах выдачи наличных) будет взята комиссия в размере 2,5% от суммы операции.

Есть и другая интересная строка в тарифах новой карты — «необоснованно опротестованный платеж». За него возьмут 1 500 рублей за каждый случай.

Вопрос шестой: а поговорить?

Как пояснили в пресс-службе «МегаФона», держателей банковских карт обслуживают сотрудники банка «Раунд», при этом по общим вопросам продукта и состоянию лицевого счета консультируют сотрудники «МегаФона».

Тем не менее, как выяснил Банки.ру, персонала не хватает.

Карта «МегаФона» была анонсирована 23 августа 2016 года. 24 августа обозреватель Банки.ру без труда дозвонилась: в техподдержку «МегаФона», в техподдержку банковской карты «МегаФон», в приемную банка «Раунд». 25 августа общее время ожидания на линии техподдержки карты составило около часа. Из них удалось поговорить с оператором только пару минут, после чего связь прервалась со стороны ответившего. Звонки в оба дня производились в рабочее время с городского телефона под видом потенциального клиента. Время ожидания каждый раз превышало более десяти минут (заявленное время ожидания составляло десять минут), до оператора удалось дозвониться на 29-й минуте. Даже в девять вечера поговорить с оператором после получасового ожидания так и не удалось. «Спасла» служба поддержки самого «МегаФона» (а не выделенная линия для карты).

Вопрос седьмой: где гарантии?

Счета дебетовых карт обычно подпадают под страховку Агентства по страхованию вкладов. Однако по карте «МегаФона» счет не банковский, а мобильный. Мы спросили у сотового оператора, распространяется ли на его карту страховка АСВ и могут ли клиенты не бояться краха банка «Раунд».

В пресс-службе «МегаФона» ответили: «Как расшифровывается АСВ? Агентство по страхованию вкладов. У нас вкладов нет. Деньги хранятся на счете мобильного оператора. И сохранность денежных средств гарантирует «МегаФон». Если отзовут лицензию у банка, абоненту вообще не нужно волноваться, так как все его деньги не в банке, а на лицевом счете абонента в «МегаФоне». Они будут в целости и сохранности. Абонент сможет продолжить ими пользоваться без ограничений. Но мы абсолютно уверены в надежности банка Round».

Гонки на мобильность

Если сравнивать банковскую карту «МегаФона» с ее же «телеком»-конкурентами, то видно, что каждый сотовый оператор стремится предложить свои особые «плюшки», но при этом имеет и собственные недостатки.

На этой неделе с новым карточным предложением на рынок также вышел «Вымпелком» (бренд «Билайн»). Совместно с банком «Открытие», выступающим оператором открытия и «ведения» вклада, и с РНКО «Платежный центр» — эмитентом карт — компания «Билайн» предлагает держателям карт «Билайн» MasterCard сервис «Процент на остаток» и улучшение условий по существующим картам.

«Чем больше сумма, которая хранится на счете, тем выше процентная ставка: ежемесячно банк «Открытие» будет начислять на карту «Билайн» до 9%. Расчет процентов происходит ежедневно, исходя из суммы остатка. При размещении вклада на сумму от 150 тысяч рублей и выше в течение года с учетом капитализации ставка достигнет максимальной отметки — 9%», — отмечается в сообщении «Билайна».

Ставка фиксируется на 91 день с момента подключения сервиса. По истечении этого периода договор пролонгируется автоматически на тот же срок, до момента отключения сервиса. Предлагается снятие наличных в банкоматах любых банков без комиссии.

Тем не менее потенциальные и существующие клиенты жалуются, что ограниченна максимальная сумма остатка на карте, что в банкоматах можно снять без комиссии до 50 тыс. рублей в месяц, что бонусы (до 15% от оплаты товаров и услуг) можно тратить только на продукты «Билайна» (хотя и заявлена возможность трат на покупки у партнеров), что бонусы списываются, если не активировать их в течение полугода.

Выше была описана карта «МТС Smart Деньги». У МТС Банка также существует просто карта «МТС Деньги», представленная в нескольких видах. Неименная классическая дебетовая эмтээсовская MasterCard, эмитированная МТС Банком, в зависимости от вида карты предлагает держателю кешбэк до 2—3% от суммы покупок и процент на остаток по счету до 6—7,5% годовых. Комиссия за снятие наличных в кассах и банкоматах МТС Банка, Сбербанка и ВТБ 24 отсутствует. При этом пользователь уплатит комиссию за годовое обслуживание в размере 300—1 500 рублей.

Следует знать, что накопительная функция (проценты на остаток) бесплатна, но нужно иметь неснижаемый остаток на счете в размере не менее 1 000 рублей в течение месяца, чтобы ею пользоваться. А вот за функции «Шопинг» и «Путешествие» придется доплатить — 1 500 и 1 300 рублей соответственно. Первая функция дает 3-процентный кешбэк от оборота по карте при ежемесячном обороте не менее 15 тыс. рублей. Вторая функция дает возможность получать 1—2 балла за каждые 20 рублей, потраченные за пределами РФ. Также в зависимости от тарифа будут действовать различные ограничения на снятие наличных. Такие данные озвучили в кол-центре МТС.

Эксперт Банки.ру Екатерина Марцукова считает, что функционал карт мобильных операторов не отличается от обычных банковских карт.

«По картам можно совершать покупки и снимать наличные, осуществлять денежные переводы. Предусмотрены бонусные программы и начисление процентов на остаток. И связано это в первую очередь с тем, что карты все равно выпускаются при поддержке банков. «Плюшки» «телеком»-карт не сильно отличаются от привилегий и бонусов обычных банковских карт. Могут быть небольшие нюансы, связанные со схемой осуществления переводов или начислением процентов на остаток, но для клиента они незначительны, — говорит Марцукова. — Главным преимуществом карт от мобильных операторов может стать их бесплатный выпуск и обслуживание при использовании услуг мобильной связи. Привязка счета карты к счету мобильного телефона может быть удобна с точки зрения пополнения баланса или переводов абонентам той же сети. При этом на рынке можно найти банковские карты, тарифы которых предусматривают бесплатные межбанковские переводы, а пополнение счета осуществляется в любом салоне сотовой связи без комиссии».

Эксперты призадумались

Многие участники банковского рынка отказались комментировать столь необычного для себя конкурента, даже анонимно. Но в целом банкиры не ожидают особого ажиотажа по поводу карты «МегаФона».

Начальник управления развития дебетовых продуктов банка «Открытие» Дмитрий Лепехин считает логичным, что телеком понемногу проникает в банковскую нишу. «Телеком-операторы знают о клиенте больше, а значит, могут предложить ему подходящий продукт. При этом банки могут предложить разнообразные финансовые услуги», — уточняет он.

Кобренд-продукты «сотовиков» с банками Лепехин оценивает как попытку занять долю рынка, имея при этом относительно лояльную базу клиентов.

«К тому же продукты с «плюшками» от операторов в банках не пользуются спросом, так как расходы на сотовую связь ни для кого не являются значимой статьей бюджета», — добавляет эксперт.

Заместитель начальника управления кредитных карт ВТБ 24 Алла Бурмистрова замечает, что держатели кредитных или дебетовых карт с каждым годом становятся все требовательнее к банковским продуктам. Сейчас уже недостаточно предложить красивую «оболочку» с выгодным тарифом. Кардхолдеры все чаще обращают внимание на программы лояльности (важно получать мили, cash back или бонусные баллы в привычных магазинах, ресторанах, авиакомпаниях); надежность банка (в условиях продолжающихся отзывов лицензий клиенту не хочется тратить время и нервы на возврат своих средств); наличие разветвленной банкоматной сети, в которой можно снять свои деньги в любой момент и без комиссии.

«Все эти преимущества для клиента лидеры карточного бизнеса формировали годами. Хотя для населения дополнительная конкуренция — только плюс. Практика показывает, что стать новым крупным игроком на рынке новичкам зачастую сложно. Полагаю, что минимум через год можно будет оценить, сделал ли клиент выбор в пользу нового сервиса или нет», — размышляет Бурмистрова.

«Новый продукт не вызовет значительного перетока платежей клиентов из банков в компании — сотовые операторы, — полагает генеральный директор процессинговой компании «МультиКарта» Кирилл Свириденко. — Думаю, продукт ориентирован в первую очередь на свободную нишу, то есть тех людей, которые на сегодняшний день не являются активными пользователями банковских продуктов».

В выпуске банковских карт, реальных и виртуальных, успели попробовать себя уже все участники «большой четверки» телеком-компаний. Все это, по мнению экспертов, является продолжением экспансии на рынок платежей и мобильных переводов. Операторы, напоминает партнер, директор по стратегическому развитию АКГ «Деловой профиль» (GGI) Армен Даниелян, давно стремятся заставить абонентов пользоваться мобильным телефоном как электронным кошельком. Однако, несмотря на огромный список услуг, которые можно оплатить, используя счет мобильного, наиболее востребованной остается услуга пополнения счета другого абонента.

«Основной причиной низкого спроса на услуги мобильных платежей и переводов является традиционно малый остаток средств на телефонном счете клиента. Средств часто недостаточно для совершения покупок и платежей. Поэтому следующим логическим шагом является привязка телефона к банковской карте с возможностью пополнения баланса. Однако сумма автоплатежа часто также невелика. И такая привязка никак не позволяет использовать весь доступный по банковской карте лимит денежных средств. Отсюда и стремление операторов выпускать собственные банковские карты», — комментирует Даниелян.

По его мнению, в случае с «МегаФоном» оператор рассчитывает на выгоду от платежей и переводов, средний размер комиссии с которых составляет, по разным оценкам, от 1,5% до 3%. «Другим мотивом выпуска банковских карт является стремление увеличить число абонентов сети, так как подобная услуга на российском рынке является пока эксклюзивной», — отмечает эксперт.

Коммерческий директор J'son & Partners Сonsulting Павел Ермолич считает, что финансовый успех способно принести привлечение к работе с картой максимального количества абонентов: «МегаФон» интересует доход от предоставления финансовых услуг. Для этого нужно раздать максимально возможное число карт и вовлечь абонентов в их использование, а также на базе известного платежного поведения клиентов конвертировать клиентскую базу в портфель депозитов и портфель кредитов».

Аналитик по телекоммуникациям и медиа Райффайзенбанка Сергей Либин считает немного иначе. По его мнению, выпуск банковской карты может быть не связан со стремлением сотового оператора получить дополнительную прибыль, а является инструментом повышения лояльности и удержания абонентов. Кроме этого, наличие банковской карты может привести к росту остатков на счетах абонентов.

«Если отвечать на вопрос, зачем сотовым операторам банковские карты, я бы сказал, что по мере насыщения рынка и усиления конкуренции операторы вынуждены смотреть в сторону смежных бизнесов, а по мере развития мобильного Интернета и бесконтактных форм оплаты грань между бизнесом операторов связи и финансовыми услугами постепенно размывается», — говорит Либин.

В целом выход сотовых операторов на новый для них рынок банковских услуг является общемировым трендом, считает Ермолич. Для этого у оператора есть один из главных ресурсов — большая абонентская база. Однако в России пока нет успешных проектов такого рода. Сотовые операторы, выпуская эти продукты, считают данный сегмент вторичным по сравнению со своей основной деятельностью, возможно, недостаточно внимания уделяют рекламе и другим деталям таких проектов.

Риски близки?

Еще один вопрос, на который хочется получить ответ, — насколько безопасно использовать банковскую карту, баланс которой привязан к счету мобильного телефона.

Часть опрошенных Банки.ру экспертов сошлась во мнении, что ничего принципиально нового «МегаФон» не предлагает.

«Вирусы под Android крадут деньги не только платными подписками, но и с банковских карт, которые привязаны к номеру телефона через СМС-банкинг. Поэтому с точки зрения угроз ничего принципиально нового нет», — отмечает заместитель главы лаборатории компьютерной криминалистики Group-IB Сергей Никитин.

Главный аналитик компании Zecurion Владимир Ульянов указывает на то, что со счета мобильного телефона и до появления банковской карты можно было оплачивать различные товары и услуги. И никаких новых угроз появиться не должно. Единственная опасность здесь — большой остаток средств на счете, который может быть «съеден» в результате подписки на платную услугу. Но и в этом нет ничего нового: здесь гораздо более опасную роль может сыграть услуга «Автоплатеж», «закидывающая» на счет телефона деньги по мере их расходования платной услугой.

Совсем иной точки зрения придерживается руководитель отдела безопасности телекоммуникационных систем компании Positive Technologies Дмитрий Курбатов, с ходу предложивший механизм мошенничества. Для его успешной реализации необходимо сначала дождаться момента, когда пользователь привыкнет использовать банковскую карту и станет держать на счете большой объем средств, а затем произвести атаку.

«У «МегаФона» есть услуга «Мобильный перевод», позволяющая быстро пополнить мобильный счет друга или родственника. Для этого нужно «просто набрать со своего телефона команду «*133*сумма перевода*номер абонента#». Если злоумышленнику удастся выполнить такую операцию вместо абонента-жертвы, то он сможет перевести деньги на свой мобильный счет», — говорит Курбатов.

Способов для этого существует достаточное количество:

— можно заразить телефон жертвы «зловредом», который будет незаметно для пользователя отправлять USSD-коды для перевода денег на номер злоумышленника;

— можно развернуть поддельную базовую станцию, перехватить мобильный сигнал, сломать ключи шифрования и сделать программный клон сим-карты клиента;

— можно провести атаку через сеть SS7, подделав USSD-запрос (при этом злоумышленник может находиться в любой точке мира, и это не помешает ему обмануть сеть оператора сотовой связи).

«Мы понимаем, что главное при выборе места хранения средств — безопасность и надежность. Поэтому мы усилили меры защиты наших абонентов — обладателей банковских карт. У нашего продукта нет СМС-интерфейса переводов и платежей, все платежи проходят только в авторизованной зоне. В web все платежи — только с СМС-подтверждением. Таким образом, наши абоненты могут быть абсолютно спокойны за безопасность своих денежных средств», — ответили в пресс-службе «МегаФона» на вопрос о степени защиты новой карты.

Анна ДУБРОВСКАЯ, Павел ШОШИН, Banki.ru

Комментарии

О, так значит, это все-таки технически возможно, несмотря на долгие годы уверений в обратном? А почему тогда не для всех клиентов?

Даже с учетом этой "услуги", без защиты от платных номеров (любых, не только коротких) затея все равно не имеет смысла. Никто в своем уме не станет держать сколь-нибудь заметные суммы на телефоне, с которого могут списать незнамо сколько в любой момент под предлогом случайного касания экрана пальцем.

Тут, видимо, некомпетентность. На средства на лицевом счете начислять проценты, как по депозиту, нельзя. К примеру, с этих начисленных процентов нужно будет платить подоходный налог.

Поэтому деньги абонента (или хотя бы часть, за вычетом 500 рублей) должны быть на счете в банке, в данном случае банке "Раунд". Собственно при крахе банка придется бодаться с АСВ.

Вообще логика примерно такая же, как по услуге "Процент на остаток" по карте кукуруза. Без размещения средств на счетах физ. лиц в банке не обойтись.

P.S. Что касается самой карты, то в первую очередь интересны схемы: Пополнения с основной кредитки (с получением бонусов) баланса МегаФон => обнал (желательно под проценты близкие к нулю). Думаю такие схемы будут и на кашу народ, по крайней мере в первые месяцы использования карты, заработать сможет.