Вторая половина

В результате темп роста розничного кредитного портфеля снизился до 35% за год, не достигнув ожидаемых 50—55%. Основное снижение пришлось на четвертый квартал, прогрессируя от месяца к месяцу. На конец года суммарный портфель розничных кредитов достиг 4,1 трлн. руб.

Снижение рынка кредитования вызвано целым рядом факторов:

• Потеря уверенности клиентов в стабильном доходе, опасение попадания в «кредитную ловушку» и как следствие, падение спроса на кредитные продукты;

• Проблемы долгосрочного фондирования: банки столкнулись с дефицитом средств, которые они могли бы направить в сегмент кредитования;

• Увеличение кредитных рисков и снижение качества заемщиков вследствие падения доходов и роста безработицы.

Невозможно ожидать восстановления положительной динамики в розничном кредитовании пока не заработают институты долгосрочного фондирования, и не начнется экономический подъем, гарантирующий рост благосостояния населения. Большинство экспертов считают, что «ренессанс» начнется не раньше

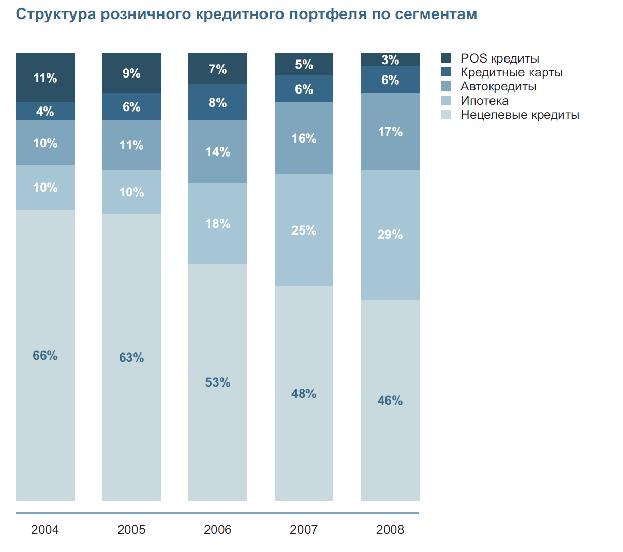

Сегментарная структура розничного кредитного портфеля в

В

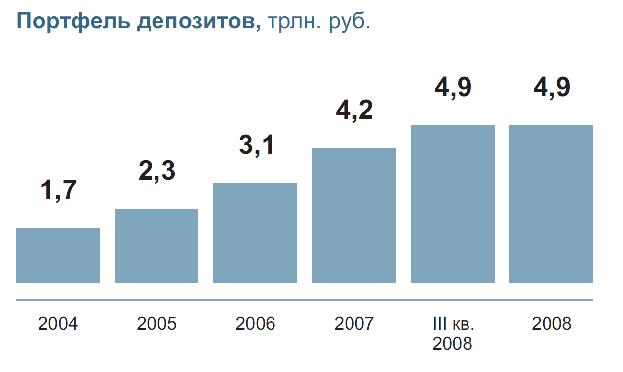

Рынок розничных депозитов в

Локальный кризис был преодолен благодаря действиям правительства, направленным на поддержание банков («вливание» ликвидности, увеличение страхового покрытия депозитов с 400 до 700 тыс. руб.), вернувшим доверие населения к банковскому сектору. По итогам года депозитный розничный портфель вырос на 17% вместо ожидаемых 30—35%.

Ипотека

Ипотека стала первым сегментом розничного кредитования, который пострадал от кризиса. Это самый низкомаржинальный, крайне чувствительный к изменениям условий долгосрочного фондирования сегмент. Удорожание фондирования привело к росту ставок на 2—3 процентных пункта. Рублевые ставки достигли 15—18%. Уже к ноябрю многие банки полностью или частично свернули ипотечные программы. Всеми игроками, оставшимися на рынке, были существенно снижены объемы выдач и ужесточены условия одобрения кредитов: доля отказов в конце года достигала 80—90%.

Так же снизился и поток желающих оформить ипотечный кредит. Этому способствовали потеря уверенности в будущем постоянном доходе, неопределенность среднесрочного развития ситуации на рынке недвижимости, ожидание значительного снижения стоимости квартир. В результате спрос на жилую недвижимость в конце года снизился в два раза по сравнению с

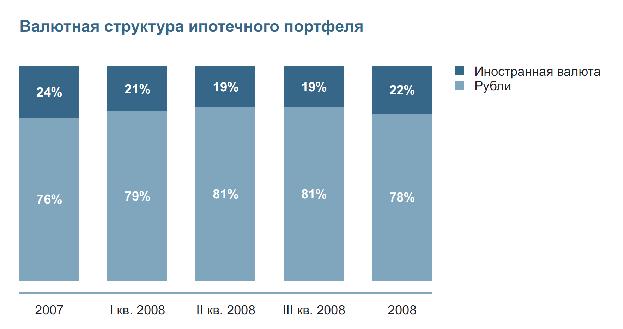

По итогам

Пожалуй, больше всех в результате кризиса пострадали ипотечные заемщики, оформившие кредит в валюте (22% портфеля). К февралю

В ответ на рост валютных рисков банки начали предлагать программы рефинансирования валютной ипотеки рублевыми кредитами и программы реструктуризации ипотечных кредитов. Однако пока эти программы не приобрели массового характера, что связано, в первую очередь, с высокой стоимостью таких кредитов и несовершенством процедур. Оформление реструктуризационного займа занимает до нескольких месяцев, за которые

Государство, со своей стороны, тоже предпринимает попытки стабилизации ситуации и помощи заемщикам:

• На погашение ипотечных кредитов разрешено использовать материнский капитал, редоставляемый женщинам, родившим или усыновившим второго ребенка и последующих детей. К середине февраля

• АИЖК объявило о намерении снизить ставку по ипотечным кредитам на 2—3%, если государство выделит агентству дополнительные средства;

• В январе АИЖК провело пилотную реструктуризацию ипотечных кредитов социальных дефолтеров;

• В Госдуму внесен законопроект о досрочном погашении ипотеки без штрафных санкций и не требующем согласия банка.

Однако ни одно из проводимых мероприятий не возымело значительного влияния на рыночную ситуацию: решения принимаются очень медленно, и масштаб действий несоизмерим с масштабом бедствия.

2009 г. будет годом испытаний для всех участников ипотечного рынка: заемщиков на способность обслуживать кредиты, банков на способность привлекать фондирование и управлять накопленными портфелями в условиях кризиса, государства на желание и возможность поддерживать рынки недвижимости и ипотеки.

Автокредитование

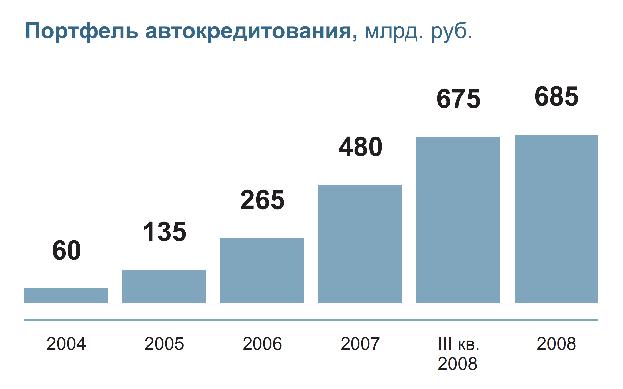

В начале 2008 года рынок автокредитования подавал большие надежды: аналитики прогнозировали 50—60% рост портфеля. Предпосылками для оптимизма были: рост доходов, относительно низкая обеспеченность автомобилями населения, потенциал для увеличения доли автомобилей приобретаемых за счет кредитования. Однако кризисный 4 квартал внес поправку: по итогам года рынок вырос лишь на 43% до 685 млрд. руб.

Закрытие источников дешевого долгосрочного фондирования заставило банки вслед за ипотекой сокращать выдачи и по автокредитным программам. За несколько месяцев ставки выросли с 13—15% до 21—23% (на кредиты в рублях). Уровень отказов в оформлении кредитов в декабре достигал 70—80%. В результате значительно увеличилась доля кредитов, выдаваемых по специальным программам банками-партнерами (GE Finance — Альфа-Банк, Nissan Finance — Unicredit, Renault Credit — Unicredit) и аффилянтами автомобильных концернов (Toyota bank, Мерседес Бенц Банк Рус и BMW bank).

Сокращение темпов на рынке автокредитования понизило платежеспособный спрос на автомобили и привело к снижению количества проданных в декабре иномарок на 10% по сравнению с аналогичным периодом

Таким образом, в ближайшее время можно ожидать увеличения среднего срока владения автомобилем (в последнее время он снизился до 2—3 лет для новых автомобилей), ростом спроса на подержанные автомобили и, возможно, вынужденного возобновления интереса к продукции отечественного автопрома, активно поддерживаемого государством.

В

Кредиты наличными

В

Кредиты наличными — базовый кредитный продукт, на него приходится 46% всего розничного портфеля. Он имеет ряд преимуществ с точки зрения банков по сравнению с долгосрочными целевыми кредитными сегментами (ипотекой и автокредитованием):

• Более высокая ставка. К началу

• Более простая процедура. Оформление кредита не требует выстраивания длинной цепочки агентов сделки, в отличие от целевых видов кредитования (страховые компании, риэлторы, автодилеры и др.), что позволяет экономить время и снижает издержки.

Многие банки предпочли сократить или вовсе закрыть ипотечные и автокредитные программы, сосредоточившись на нецелевом кредитовании. Доля валютных кредитов в портфеле нецелевых кредитов невелика — порядка 5% (против порядка 20% в ипотеке и автокредитовании). Поэтому риски социальных дефолтов, связанных с увеличением ежемесячных платежей

Доля валютных кредитов в

В условиях возросших рисков и роста просроченной задолженности можно ожидать перехода банков к консервативной андеррайтинговой политике и сокращения сегмента экспресс-кредитования (с 7—10% до 3—5% рынка).

Кредитные карты

Методологическое пояснение: портфель кредитных карт включает задолженность по всем видам банковских карт: классические кредитные карты, charge-карты (American Express и др.) и карты с разрешенным овердрафтом (включая зарплатные).

В

Во-первых, в отличие от прочих видов кредитования, банк не может напрямую влиять на объемы выдаваемых кредитов — ужесточением скоринга и андеррайтинга или полным закрытием кредитной программы. Таким образом, возможно увеличение кредитной нагрузки на карты вследствие снижения доступности других видов кредитования. Эти риски актуальны для игроков имеющих большую долю кредитных карт в своем розничном кредитном портфеле, такие как Русский Стандарт (55%), Home Credit (30%), ОТП Банк (20%), GE Money (30%), Тинькофф КС (100%). Для снижения объемов «пластикового» кредитования в октябре ряд банков предпринял экстренные сдерживающие меры: Ренессанс Кредит и Русский Стандарт в октябре

Во-вторых, банк не имеет возможности проведения повторной оценки кредитоспособности клиентов, которая в условиях снижения доходов и роста безработицы изменяется достаточно динамично. При сохранении негативных тенденций на рынке труда, есть риск образования сегмента потенциальных социальных дефолтеров: держателей кредитных карт с большим лимитом, но без постоянного дохода.

С другой стороны, карточный сегмент имеет ряд преимуществ:

• Высокая доходность, достигающая 50%. По этому параметру кредитные карты уступают только товарным кредитам;

• Тарифная гибкость: банки имеют возможность одностороннего изменения условий использования карт, в том числе по действующим договорам. В конце года тарифы скорректировали Авангард, Уралсиб, Ренессанс Кредит, Русский Стандарт.

2008 г. внес изменение в расстановку сил на рынке кредитных карт. Прежде всего, мы отмечаем продолжение падения карточного портфеля и, как следствие, рыночной доли лидера рынка — Русского Стандарта. Его портфель сократился на 18%, со 101 млрд. до 82 млрд. руб., а рыночная доля упала на 15 процентных пунктов, с 52% до 37%.

Существенно увеличили свои портфели ВТБ24 (на 230%, переместился с 9 на 3 место в рейтинге), Тинкофф КС (на 550%, переместился с 23 на 12 место), Промсвязьбанк (на 480%, переместился с 26 места на 15).

POS-кредитование

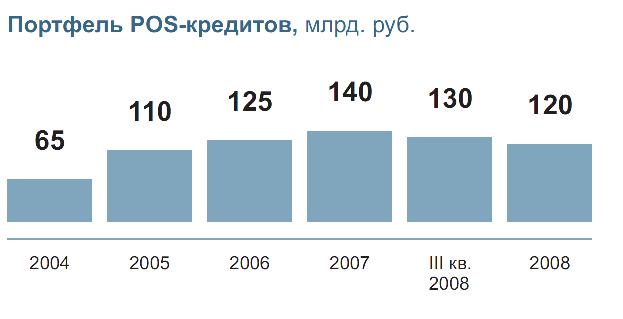

На рынке товарных кредитов кризис отразился быстрее, чем на остальных сегментах розничного кредитования. По итогам года портфель снизился на 14% до 120 млрд. руб. Традиционно удачный для этого сегмента предновогодний сезонный рост превратился в падение на 7%.

На фоне падения темпов роста розничной торговли и снижения доли бытовой техники приобретаемой в кредит (с 25—30% до 10—15%) выдачи товарных кредитов в конце

• Темпы роста портфеля последние несколько лет были сопоставимы с уровнем инфляции.

• Доходность снизилась до минимума: лидеры рыка рассматривали POS-сегмент как средство привлечения клиентов для дальнейшего продвижения кредитных карт и кредитов наличными.

• Рынок был поделен между игроками «большой шестерки»: Русский Стандарт, Home Credit, Ренессанс Кредит, Альфа Банк, OTP Bank (бывший Инвестсбербанк), Русфинансбанк. Рыночная доля ТОП6 — порядка 90%.

Депозиты

Столкнувшись с дефицитом западного фондирования, российские банки начали активно диверсифицировать источники финансирования своего кредитного бизнеса, в том числе за счет привлечения вкладов населения. В результате на рынке вкладов в

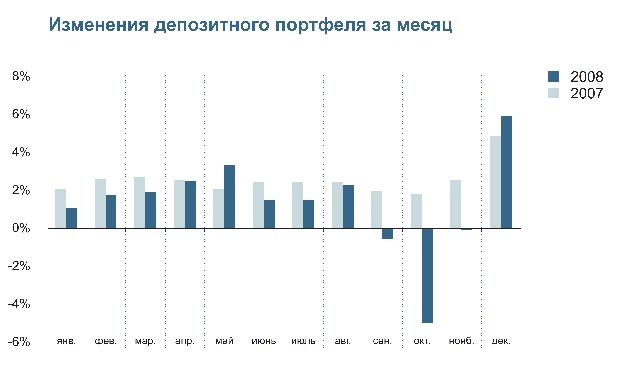

Однако рост доходности вкладов не повлиял на темпы роста банковских сбережений. Ежемесячный рост стабильно находился на уровне 2—3% последние 3—4 года (за исключением высоких сезонов в декабре, когда темпы роста увеличивались до 5—7%).

Снижение динамики наметилось в середине

В ноябре, в результате негативного информационного фона и опасений веерных дефолтов банков, вкладчики забрали 5% своих депозитов. Однако активная поддержка государством банковской системы вернула рынку депозитов доверие: в декабре портфель вырос на 6%. Этот рост был полностью обеспечен валютными вкладами: при сокращении рублевого портфеля в декабре на 5%, валютный портфель вырос в рублевом эквиваленте на 45%, а в долларовом — на 38%. Таким образом, к концу года доля валютных депозитов по сравнению с 3 кварталом выросла с 14% до 29%.

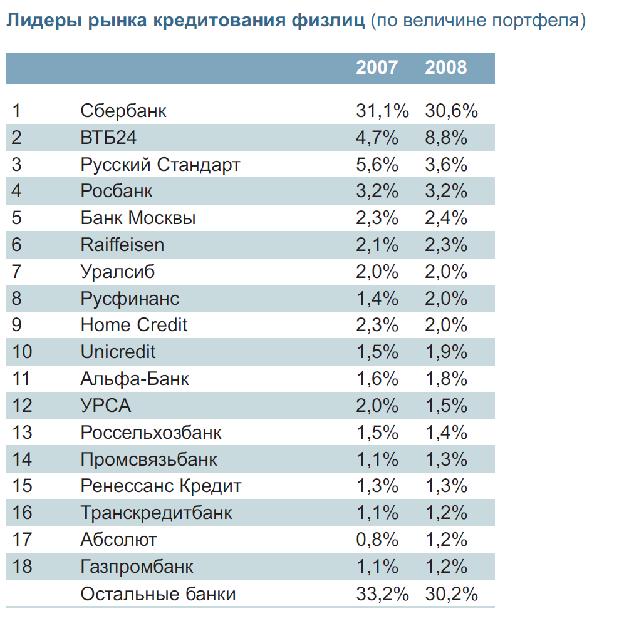

Рейтинг лидеров рынка в

На падающем в