ОАО «Обьнефтегазгеология» (OBNE, OBNEP)

Итоги 1 п/г 2018 г.: кратное падение прибыли сменилось кратным ростом.

Обьнефтегазгеология (OBNE, OBNEP) опубликовала отчетность за 1 п/г 2018 г. по РСБУ.

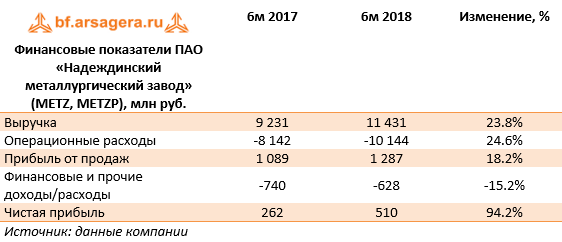

Выручка компании выросла на 23,8% до 25,9 млрд руб. Причиной такой динамики послужил рост средних расчетных рублевых цен на нефть в отчетном периоде на 44,9%, в то время как объемы добычи нефти на Тайлаковском месторождении снизились до 1,3 млн тонн (-14,6%).

Затраты компании росли меньшими темпами (+16%), следствием чего стал рост операционной прибыли более чем в 2 раза – до 3,1 млрд руб.

Блок финансовых статей продолжает оказывать серьезное влияние на итоговый результат. Чистые финансовые расходы увеличились более чем в 2 раза до 1,5 млрд руб. Общий долг с начала года снизился с 22,9 млрд руб. до 20,5 млрд руб., однако на его обслуживание в отчетном периоде потребовалось 1,3 млрд руб., что на 31% больше аналогичного показателя прошлого года, когда долг составлял 21,8 млрд руб. Стоит отметить, что в отчетном периоде компания показала отрицательную переоценку своих валютных обязательств против положительного результата годом ранее. Это обстоятельство привело к тому, что положительное сальдо прочих доходов/расходов в 1 п/г 2016 года в размере 165 млн рублей сменилось отрицательным сальдо в 288 млн рублей по итогам отчетного периода.

В итоге чистая прибыль компании возросла почти в 3 раза и составила 1,3 млрд руб.

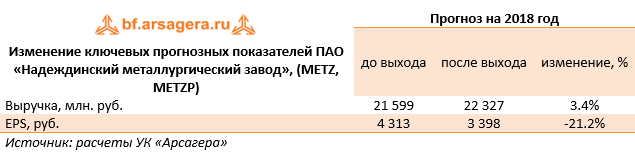

По итогам внесения фактических данных мы внесли изменения в прогноз по чистой прибыли в сторону повышения на текущий год, отразив более стремительный рост цен реализации. При этом добавим, что наш нынешний сценарий не учитывает последствий изменения налогообложения в отрасли. По мере прояснения ситуации, мы планируем вернуться к модели прогноза финансовых показателей компании.

В данный момент обыкновенные и привилегированные акции компании торгуются за треть балансовой стоимости собственного капитала и входят в наши диверсифицированные портфели акций «второго эшелона».

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Итоги 1 п/г 2018 г.: кратное падение прибыли сменилось кратным ростом.

Обьнефтегазгеология (OBNE, OBNEP) опубликовала отчетность за 1 п/г 2018 г. по РСБУ.

Выручка компании выросла на 23,8% до 25,9 млрд руб. Причиной такой динамики послужил рост средних расчетных рублевых цен на нефть в отчетном периоде на 44,9%, в то время как объемы добычи нефти на Тайлаковском месторождении снизились до 1,3 млн тонн (-14,6%).

Затраты компании росли меньшими темпами (+16%), следствием чего стал рост операционной прибыли более чем в 2 раза – до 3,1 млрд руб.

Блок финансовых статей продолжает оказывать серьезное влияние на итоговый результат. Чистые финансовые расходы увеличились более чем в 2 раза до 1,5 млрд руб. Общий долг с начала года снизился с 22,9 млрд руб. до 20,5 млрд руб., однако на его обслуживание в отчетном периоде потребовалось 1,3 млрд руб., что на 31% больше аналогичного показателя прошлого года, когда долг составлял 21,8 млрд руб. Стоит отметить, что в отчетном периоде компания показала отрицательную переоценку своих валютных обязательств против положительного результата годом ранее. Это обстоятельство привело к тому, что положительное сальдо прочих доходов/расходов в 1 п/г 2016 года в размере 165 млн рублей сменилось отрицательным сальдо в 288 млн рублей по итогам отчетного периода.

В итоге чистая прибыль компании возросла почти в 3 раза и составила 1,3 млрд руб.

По итогам внесения фактических данных мы внесли изменения в прогноз по чистой прибыли в сторону повышения на текущий год, отразив более стремительный рост цен реализации. При этом добавим, что наш нынешний сценарий не учитывает последствий изменения налогообложения в отрасли. По мере прояснения ситуации, мы планируем вернуться к модели прогноза финансовых показателей компании.

В данный момент обыкновенные и привилегированные акции компании торгуются за треть балансовой стоимости собственного капитала и входят в наши диверсифицированные портфели акций «второго эшелона».

___________________________________________

Подробнее о выборе акций, расчете потенциальной доходности и принципах формирования и управления портфелем читайте в книге «Заметки в инвестировании»

Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя