Cisco Systems, Inc.– американская транснациональная компания, разрабатывающая и продающая сетевое оборудование, предназначенное в основном для крупных организаций и телекоммуникационных предприятий. Благодаря достаточно узкой специализации бизнеса, компания Cisco Systems предоставляет одни из самых качественных услуг на рынке.

В ходе своего развития компания постоянно работала над своим расширением, поглотив большое количество мелких компаний IT-сектора. В частности, в 2003 году Cisco приобрела фирму Linksys, популярного производителя оборудования для компьютерных сетей, после поглощения торговая марка Linksys используется для сетевого оборудования для домашнего использования и малого бизнеса.

В декабре 2009 года Cisco удалось приобрести более 90 % акций норвежской компании Tandberg. Сделка, которая позволила компании стать мировым лидером в производстве оборудования для видеоконференций, обошлась в 19 млрд норвежских крон ($3,4 млрд).

10 декабря 2012 года Cisco завершила процесс поглощения фирмы Cloupia, выпускающей программное обеспечение, которое автоматизирует конвергентные инфраструктурные комплексы, такие как FlexPod, vBlock и другие.

В июле 2013 года в собственность Cisco перешла компания Sourcefire — разработчик системы обнаружения атак Snort, антивирусного пакета ClamAV и платформы для выявления угроз Razorback, сумма сделки составила $2,7 млрд.

В сентябре 2014 года Cisco объявила о приобретении компании Metacloud, специализирующейся на создании и обслуживании облачных систем на базе платформы с открытым кодом OpenStack. Эта сделка стала крупнейшей за всю историю сообщества OpenStack.

Умело комбинируя органический рост и сделки в рамках M&A, компания за последние 30 лет смогла многократно увеличить свои финансовые показатели, что нашло свое отражение и в курсовой динамике акций: общая капитализация компании сейчас превышает 144 млрд дол. Кстати, в конце марта 2000, на пике бума доткомов, Cisco стала самой оценённой компанией в мире, с рыночной капитализацией больше 500 млрд долларов США.

На долю ключевых видом сетевого оборудования – коммутаторов и маршрутизаторов – приходится более 40% выручки компании, оставшаяся часть выручки на прочие продукты и услуги.

1. Коммутаторы. Коммутаторы являются неотъемлемой частью сетевых технологий, обеспечивая основу для конвергентной передачи данных, голоса и видео. Используются в сети кампусов, филиалов и центров обработки данных. Коммутаторы используются внутри зданий, в локальных сетях (LAN), а на больших расстояниях в глобальных сетях (WAN). Коммутаторы используются в различных формах связи для конечных пользователей, таких как рабочие станции, IP-телефоны, беспроводные точки доступа и серверы, а также могут функционировать в качестве агрегаторов в локальных и глобальных сетях.

2. Маршрутизаторы. Маршрутизаторы являются основой сети Интернета. Эта категория технологий соединяет между собой государственные и частные проводные и мобильные сети, приложения для мобильных устройств, данные, голос и видео. Портфель аппаратных и программных решений компании состоит в основном из физических и виртуальных маршрутизаторов и оптических систем. Данные решения предназначены для удовлетворения масштабных проектов, обеспечивая надежность и потребности в безопасности.

3. Поддержка продуктов. Портфель по данному направлению интегрирует голос, видео, данные и мобильные приложения в фиксированных и мобильных сетях в широком диапазоне устройств/конечных точек и связанных с ним оборудованием. Примером может служить виртуализация мобильных телефонов, планшетов, настольных и портативных компьютеров.

4. Оборудование для IP-телевидения. В данную группу продуктов входят: цифровые системы видеонаблюдения, цифровые интерактивные абонентские устройства, а также устройства для передачи данных через кабельные системы (стандарт DOCSIS) развлекательного и информационного контента.

5. Центры обработки данных. Центры обработки данных являются самым быстрорастущим продуктом за последние пять лет. Вычислительная система Cisco Unified (UCS), позволяет быстро объединять вычислительные и сетевые инфраструктуры хранения данных, с возможностью управления и виртуализации.

6. Оборудование для беспроводной связи. Беспроводные решения Cisco включают в себя беспроводные точки доступа Wi-Fi; автономное оборудование, коммутаторы-распределители, облачные управляемые решения; сеть управляемых услуг.

7. Оборудование для сетевой безопасности. Решения в области сетевой безопасности включают в себя сети и безопасность центров обработки данных, защиту от угроз, веб-защиту и защиту электронной почты, доступа, консультирование, интеграция.

8. Прочее. Данная категория продуктов главным образом состоит из новых технологий и других сетевых продуктов, в том числе Linksys.

9. Услуги. В дополнение к продукции компания предоставляем широкий спектр услуг, включая услуги технической поддержки и дополнительные услуги. Услуги по технической поддержке помогают клиентам эффективно работать. Эти услуги помогут заказчикам защитить свои сети, управляя рисками, и минимизирует время от простоя для стабильного функционирования критически важных систем. Ярким примером этого является сервис Cisco Smart, который использует интеллект миллионов устройств и подключений клиентов Cisco для защиты и оптимизации инвестиций в сеть. Дополнительные услуги являются частью комплексной программы, которая ориентирована на предоставление различных услуг, профилактической и консультативной поддержки.

Общий перечень услуг включает в себя услуги по управлению облачными хранилищами и системами, услуги для систем совместной работы, услуги для терминального оборудования для совместной работы, услуги для конференц-связи, услуги для центров обработки данных и виртуализации, услуги для корпоративных сетей, услуги обеспечения физической безопасности, услуги поддержки систем маршрутизации, услуги обеспечения безопасности, услуги поддержки сетей хранения данных, услуги поддержки систем коммутации, услуги поддержки систем унифицированных коммуникаций, услуги поддержки систем унифицированных вычислений, услуги для видеосвязи, услуги поддержки систем беспроводной связи.

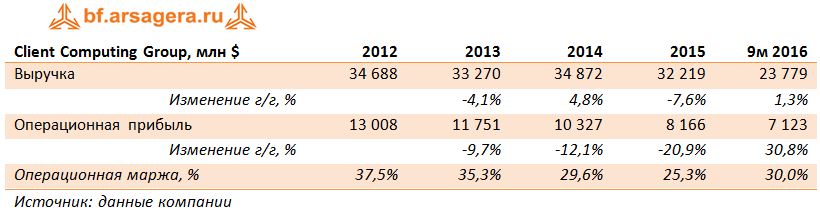

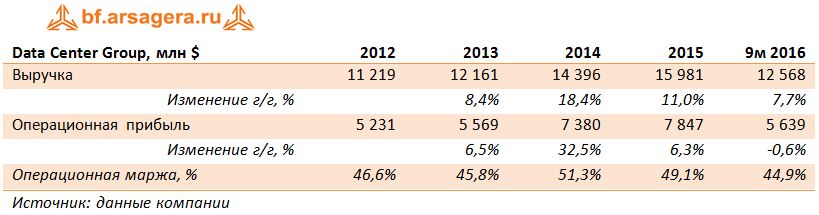

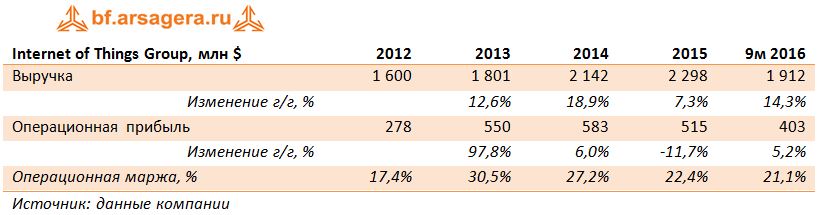

Динамика финансовых показателей за последнее 5 лет (финансовый год – заканчивается в конце июля) по основным продуктам и услугам компании:

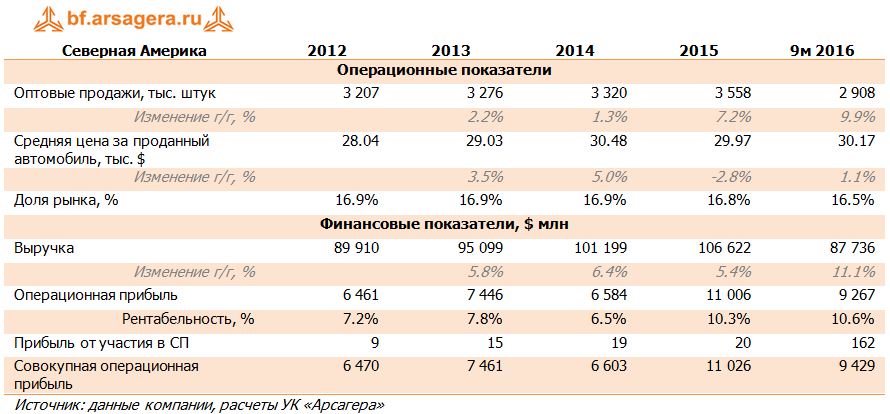

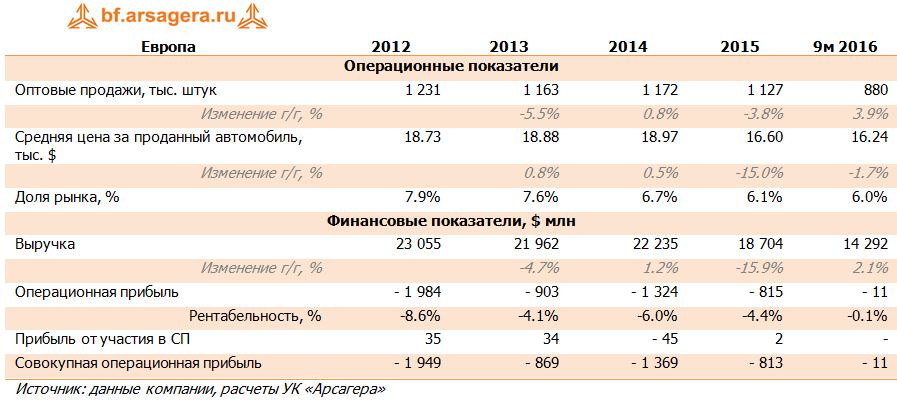

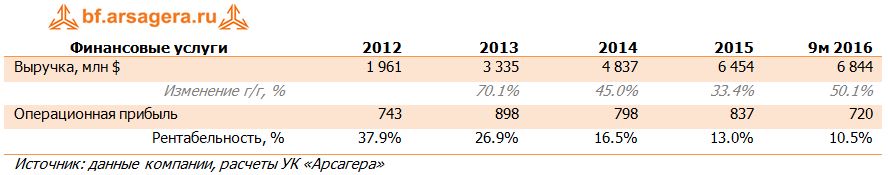

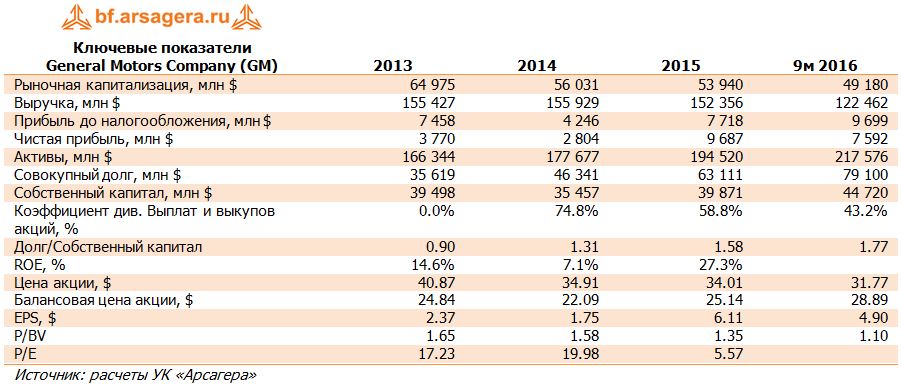

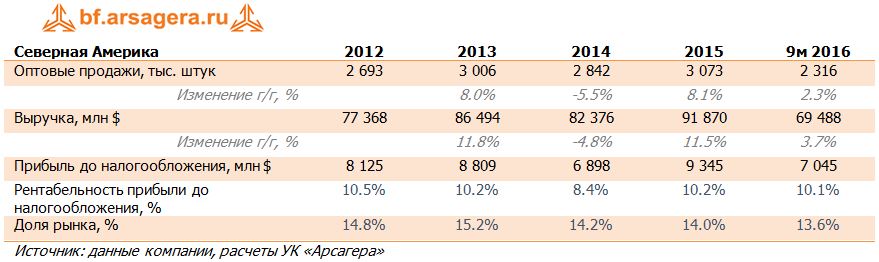

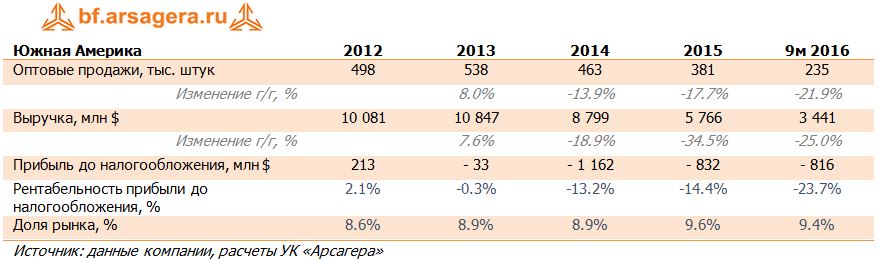

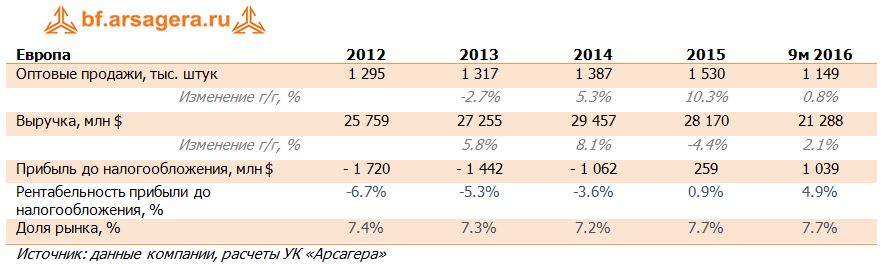

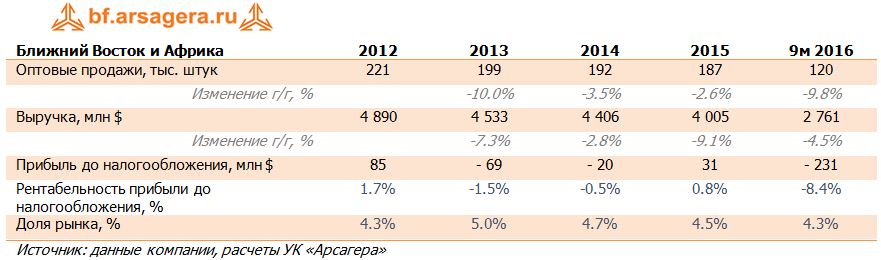

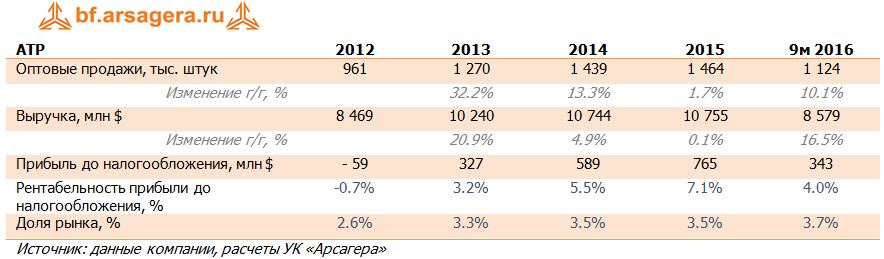

Кроме этого, так как компания ведет бизнес в глобальном масштабе, она отражает результаты в отчетности в трех географических сегментах: Северная и Южная Америка (Аmericas); Европа, Ближний Восток и Африка (EMEA) и Азиатско-Тихоокеанский регион, Япония и Китай (APJC).

Как видно из представленных данных, наибольший вклад в результаты компании вносит географический сегмент «Северная и Южная Америка», в первую очередь, США. По итогам прошедшего финансового года компании удалось достигнуть максимального уровня маржи по всем сегментам.

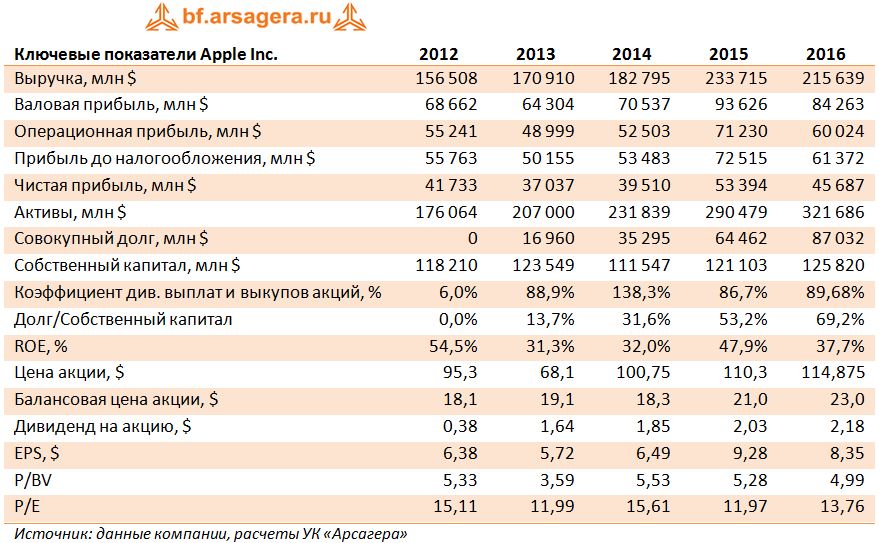

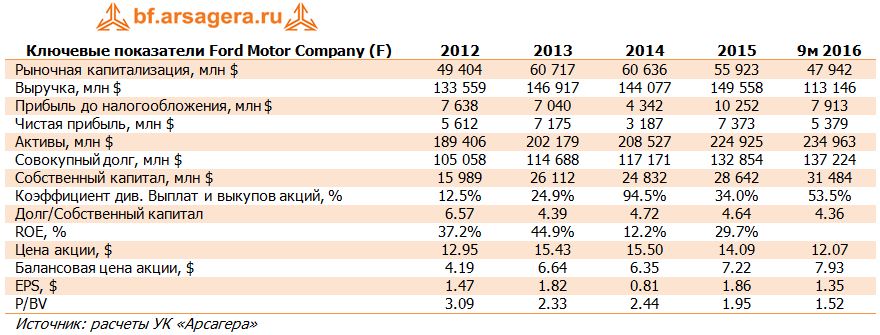

Далее обратимся к анализу консолидированных финансовых показателей компании за последние 5 лет. Следует отметить поступательный рост выручки и чистой прибыли, лишь в 2014 году компания испытала некоторое давление на финансовые результаты по причине снижения продаж продуктов в связи с кризисными явлениями на рынках развивающихся стран и усиления доллара к другим валютам.

Отметим и готовность компании делиться чистой прибылью с акционерами – с 2012 по 2016 год Cisco распределила около двух третей итогового финансового результата в виде дивидендов и обратных выкупов акций. Соотношение Долг/Собственный капитал находится на комфортном уровне – около 0.45. За 5 лет компания увеличила показатель прибыли на акцию в 1.8 раза – до $2.13.

Говоря о результатах за 2016 год, следует отметить, что они продемонстрировали положительную динамику, как в части выручки, так и чистой прибыли. В целом мы ожидаем роста финансовых показателей компании в новом финансовом году.

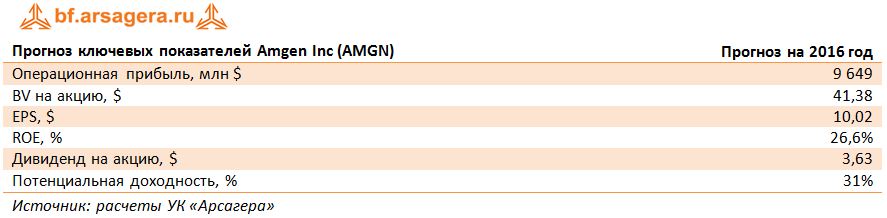

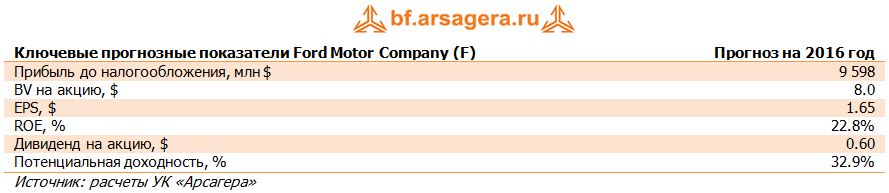

Что касается будущих результатов компании, то мы ожидаем, что компания Cisco будет способна зарабатывать в ближайшие несколько лет чистую прибыль в размере $12-13 млрд. Мы допускаем, что результаты компании могут оказаться выше верхней границы этого диапазона, что может стать возможным благодаря улучшению макроэкономических факторов. Ожидается, что на дивиденды компания будет направлять около 50% чистой прибыли.

В ходе своего развития компания постоянно работала над своим расширением, поглотив большое количество мелких компаний IT-сектора. В частности, в 2003 году Cisco приобрела фирму Linksys, популярного производителя оборудования для компьютерных сетей, после поглощения торговая марка Linksys используется для сетевого оборудования для домашнего использования и малого бизнеса.

В декабре 2009 года Cisco удалось приобрести более 90 % акций норвежской компании Tandberg. Сделка, которая позволила компании стать мировым лидером в производстве оборудования для видеоконференций, обошлась в 19 млрд норвежских крон ($3,4 млрд).

10 декабря 2012 года Cisco завершила процесс поглощения фирмы Cloupia, выпускающей программное обеспечение, которое автоматизирует конвергентные инфраструктурные комплексы, такие как FlexPod, vBlock и другие.

В июле 2013 года в собственность Cisco перешла компания Sourcefire — разработчик системы обнаружения атак Snort, антивирусного пакета ClamAV и платформы для выявления угроз Razorback, сумма сделки составила $2,7 млрд.

В сентябре 2014 года Cisco объявила о приобретении компании Metacloud, специализирующейся на создании и обслуживании облачных систем на базе платформы с открытым кодом OpenStack. Эта сделка стала крупнейшей за всю историю сообщества OpenStack.

Умело комбинируя органический рост и сделки в рамках M&A, компания за последние 30 лет смогла многократно увеличить свои финансовые показатели, что нашло свое отражение и в курсовой динамике акций: общая капитализация компании сейчас превышает 144 млрд дол. Кстати, в конце марта 2000, на пике бума доткомов, Cisco стала самой оценённой компанией в мире, с рыночной капитализацией больше 500 млрд долларов США.

На долю ключевых видом сетевого оборудования – коммутаторов и маршрутизаторов – приходится более 40% выручки компании, оставшаяся часть выручки на прочие продукты и услуги.

1. Коммутаторы. Коммутаторы являются неотъемлемой частью сетевых технологий, обеспечивая основу для конвергентной передачи данных, голоса и видео. Используются в сети кампусов, филиалов и центров обработки данных. Коммутаторы используются внутри зданий, в локальных сетях (LAN), а на больших расстояниях в глобальных сетях (WAN). Коммутаторы используются в различных формах связи для конечных пользователей, таких как рабочие станции, IP-телефоны, беспроводные точки доступа и серверы, а также могут функционировать в качестве агрегаторов в локальных и глобальных сетях.

2. Маршрутизаторы. Маршрутизаторы являются основой сети Интернета. Эта категория технологий соединяет между собой государственные и частные проводные и мобильные сети, приложения для мобильных устройств, данные, голос и видео. Портфель аппаратных и программных решений компании состоит в основном из физических и виртуальных маршрутизаторов и оптических систем. Данные решения предназначены для удовлетворения масштабных проектов, обеспечивая надежность и потребности в безопасности.

3. Поддержка продуктов. Портфель по данному направлению интегрирует голос, видео, данные и мобильные приложения в фиксированных и мобильных сетях в широком диапазоне устройств/конечных точек и связанных с ним оборудованием. Примером может служить виртуализация мобильных телефонов, планшетов, настольных и портативных компьютеров.

4. Оборудование для IP-телевидения. В данную группу продуктов входят: цифровые системы видеонаблюдения, цифровые интерактивные абонентские устройства, а также устройства для передачи данных через кабельные системы (стандарт DOCSIS) развлекательного и информационного контента.

5. Центры обработки данных. Центры обработки данных являются самым быстрорастущим продуктом за последние пять лет. Вычислительная система Cisco Unified (UCS), позволяет быстро объединять вычислительные и сетевые инфраструктуры хранения данных, с возможностью управления и виртуализации.

6. Оборудование для беспроводной связи. Беспроводные решения Cisco включают в себя беспроводные точки доступа Wi-Fi; автономное оборудование, коммутаторы-распределители, облачные управляемые решения; сеть управляемых услуг.

7. Оборудование для сетевой безопасности. Решения в области сетевой безопасности включают в себя сети и безопасность центров обработки данных, защиту от угроз, веб-защиту и защиту электронной почты, доступа, консультирование, интеграция.

8. Прочее. Данная категория продуктов главным образом состоит из новых технологий и других сетевых продуктов, в том числе Linksys.

9. Услуги. В дополнение к продукции компания предоставляем широкий спектр услуг, включая услуги технической поддержки и дополнительные услуги. Услуги по технической поддержке помогают клиентам эффективно работать. Эти услуги помогут заказчикам защитить свои сети, управляя рисками, и минимизирует время от простоя для стабильного функционирования критически важных систем. Ярким примером этого является сервис Cisco Smart, который использует интеллект миллионов устройств и подключений клиентов Cisco для защиты и оптимизации инвестиций в сеть. Дополнительные услуги являются частью комплексной программы, которая ориентирована на предоставление различных услуг, профилактической и консультативной поддержки.

Общий перечень услуг включает в себя услуги по управлению облачными хранилищами и системами, услуги для систем совместной работы, услуги для терминального оборудования для совместной работы, услуги для конференц-связи, услуги для центров обработки данных и виртуализации, услуги для корпоративных сетей, услуги обеспечения физической безопасности, услуги поддержки систем маршрутизации, услуги обеспечения безопасности, услуги поддержки сетей хранения данных, услуги поддержки систем коммутации, услуги поддержки систем унифицированных коммуникаций, услуги поддержки систем унифицированных вычислений, услуги для видеосвязи, услуги поддержки систем беспроводной связи.

Динамика финансовых показателей за последнее 5 лет (финансовый год – заканчивается в конце июля) по основным продуктам и услугам компании:

Кроме этого, так как компания ведет бизнес в глобальном масштабе, она отражает результаты в отчетности в трех географических сегментах: Северная и Южная Америка (Аmericas); Европа, Ближний Восток и Африка (EMEA) и Азиатско-Тихоокеанский регион, Япония и Китай (APJC).

Как видно из представленных данных, наибольший вклад в результаты компании вносит географический сегмент «Северная и Южная Америка», в первую очередь, США. По итогам прошедшего финансового года компании удалось достигнуть максимального уровня маржи по всем сегментам.

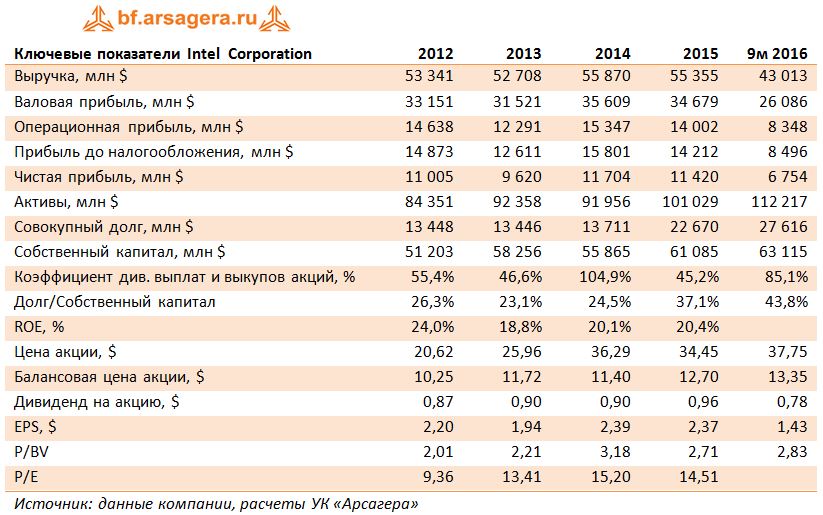

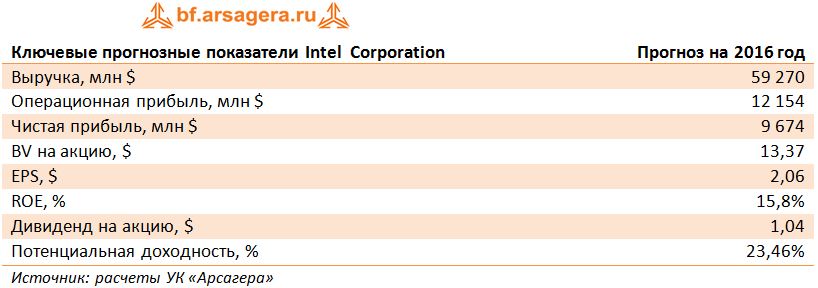

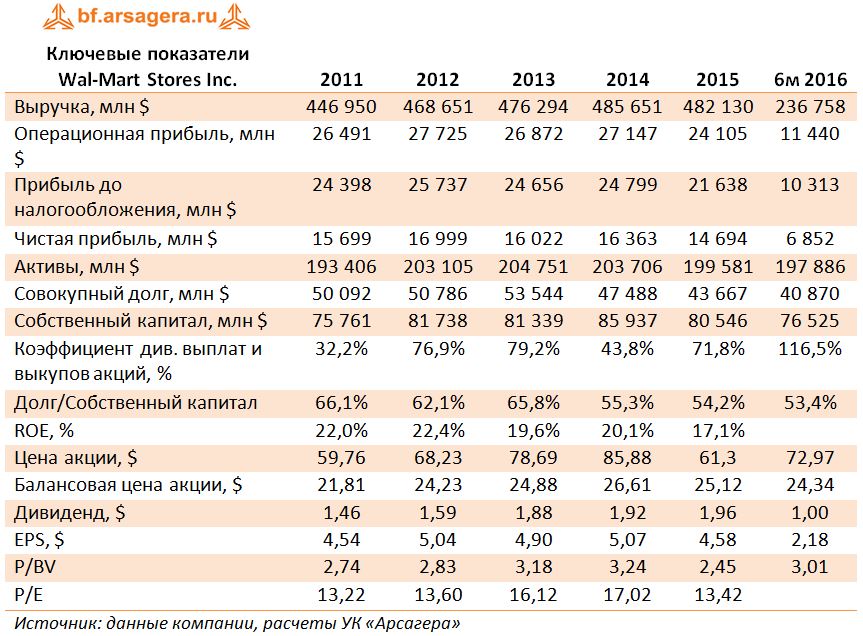

Далее обратимся к анализу консолидированных финансовых показателей компании за последние 5 лет. Следует отметить поступательный рост выручки и чистой прибыли, лишь в 2014 году компания испытала некоторое давление на финансовые результаты по причине снижения продаж продуктов в связи с кризисными явлениями на рынках развивающихся стран и усиления доллара к другим валютам.

Отметим и готовность компании делиться чистой прибылью с акционерами – с 2012 по 2016 год Cisco распределила около двух третей итогового финансового результата в виде дивидендов и обратных выкупов акций. Соотношение Долг/Собственный капитал находится на комфортном уровне – около 0.45. За 5 лет компания увеличила показатель прибыли на акцию в 1.8 раза – до $2.13.

Говоря о результатах за 2016 год, следует отметить, что они продемонстрировали положительную динамику, как в части выручки, так и чистой прибыли. В целом мы ожидаем роста финансовых показателей компании в новом финансовом году.

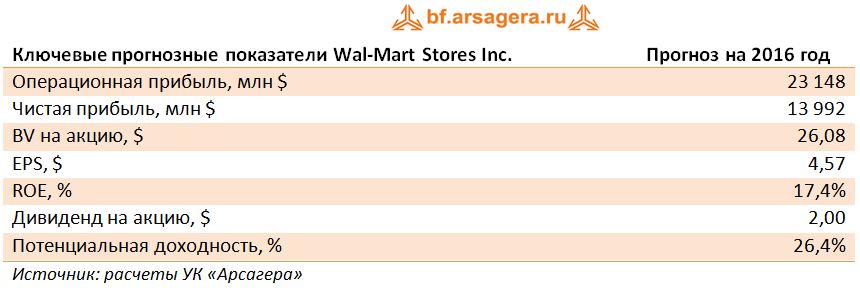

Что касается будущих результатов компании, то мы ожидаем, что компания Cisco будет способна зарабатывать в ближайшие несколько лет чистую прибыль в размере $12-13 млрд. Мы допускаем, что результаты компании могут оказаться выше верхней границы этого диапазона, что может стать возможным благодаря улучшению макроэкономических факторов. Ожидается, что на дивиденды компания будет направлять около 50% чистой прибыли.

Изменено: - 21.10.2016 14:58

Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя

. А вы нашли много компаний из традиционных отраслей, где p/e не такие заоблачные, eps выглядит очень даже разумным.

. А вы нашли много компаний из традиционных отраслей, где p/e не такие заоблачные, eps выглядит очень даже разумным.