В данном обзоре мы рассмотрим вышедшую в ноябре макроэкономическую информацию. Прежде всего, по данным Минэкономразвития, ВВП в октябре снизился на 0,5% (здесь и далее: г/г) после сокращения на 0,7% месяцем ранее. По итогам января-октября текущего года снижение ВВП составляет 0,7%.

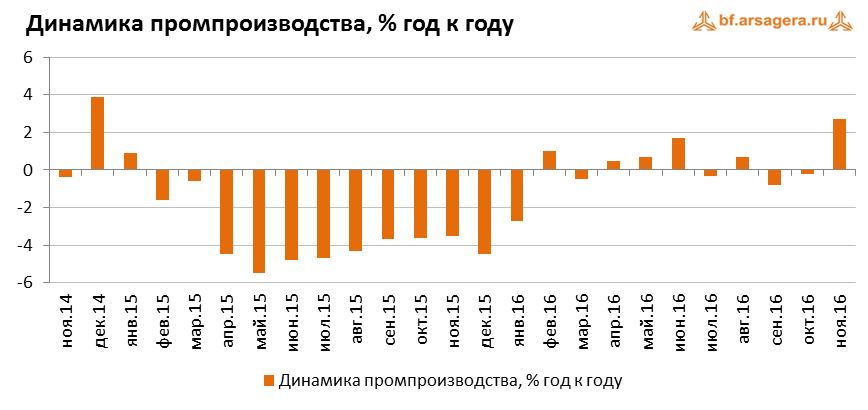

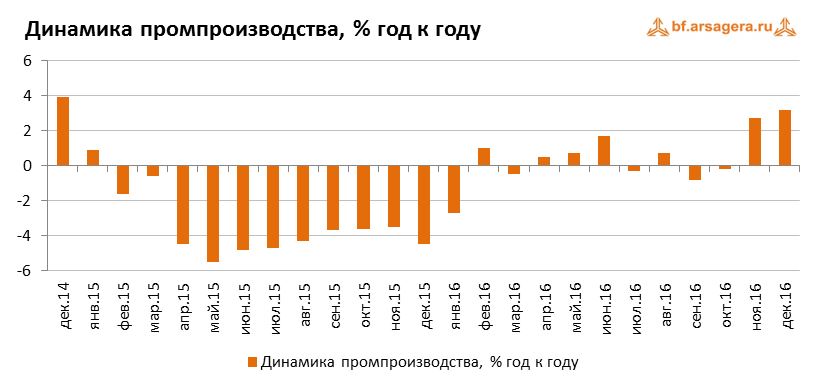

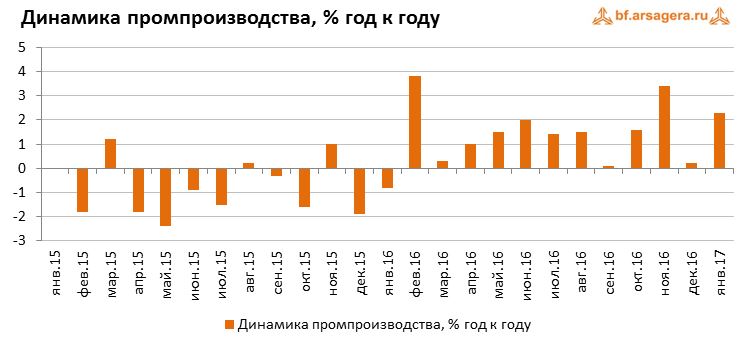

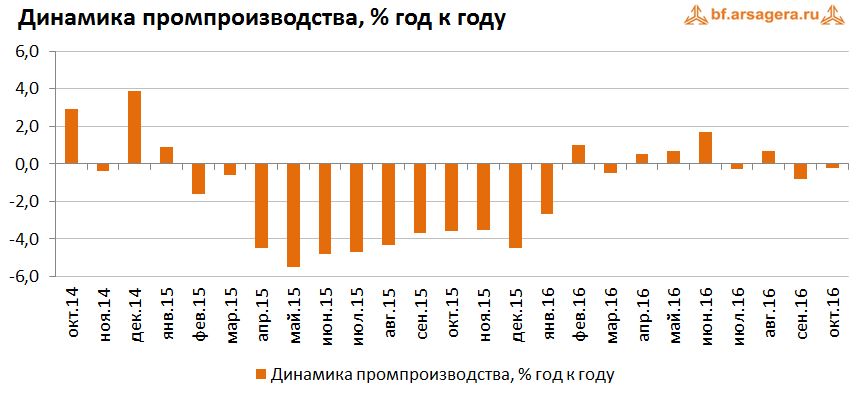

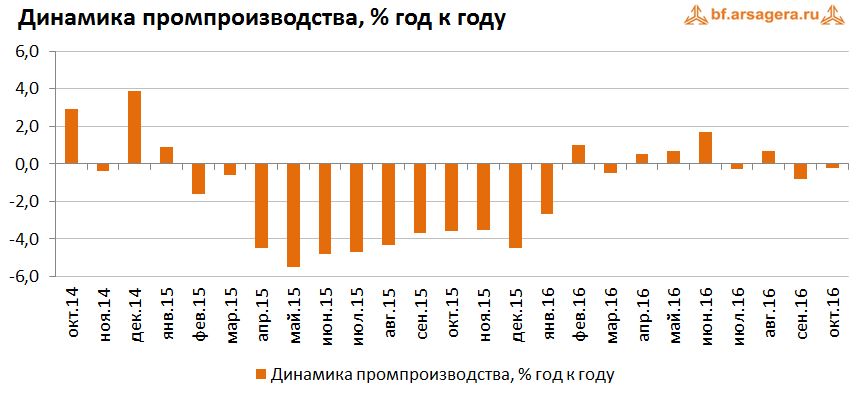

Одной из причин отрицательной динамики ВВП в октябре - замедление промышленного производства. По данным Росстата, в октябре оно сократилось на 0,2% после снижения на 0,8% в сентябре. Однако с исключением сезонности, в октябре российская промышленность увеличила производство на 0,3%. По итогам десяти месяцев текущего года промпроизводство увеличилось на 0,3%.

В разрезе секторов промышленности ситуация следующая: рост производства в сегменте «Добыча полезных ископаемых» замедлился в октябре до 0,8% с 2,1% в сентябре, в секторе «Обрабатывающие производства» падение выпуска замедлилось до 0,8% с 1,6% месяцем ранее, в сегменте «Производство и распределение электроэнергии, газа и воды» рост составил 1,1% после увеличения на 1,4% в сентябре. По итогам десяти месяцев выпуск в добывающем секторе вырос на 2,2%, в обрабатывающем секторе – снизился на 0,9%, в секторе «Производство и распределение электроэнергии, газа и воды» - увеличился на 0,7%. Таким образом, снижение промпроизводства в октябре было обусловлено сокращением выпуска в сегменте «Обрабатывающие производства». Заметим, что на данный момент это единственный сектор, оказывающий давление на российскую промышленность.

Ситуация с динамикой производства в разрезе отдельных секторов и позиций представлена в следующей таблице:

В добывающем секторе по всем основным позициям кроме природного газа отмечен рост добычи по итогам десяти месяцев текущего года. В продовольственном сегменте обрабатывающего сектора по основным позициям наблюдается рост, при этом лидирующей позицией остается производство мяса и мясных продуктов (+11,5%). Производство строительных материалов за этот же период показывает снижение в диапазоне 16%-17%. Динамика выпуска автомобилей по-прежнему разнонаправленная: производство легковых автомобилей упало на 10,9%, в то время как грузовых – увеличилось на 7,4%.

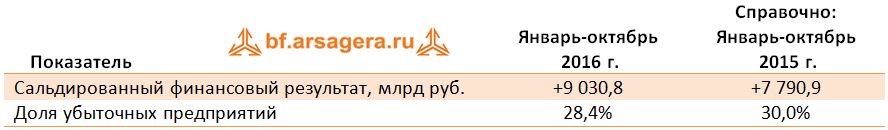

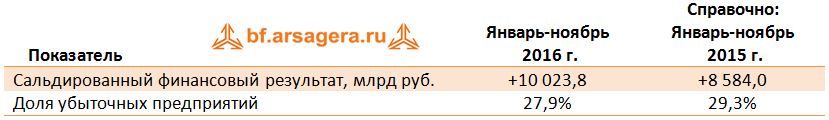

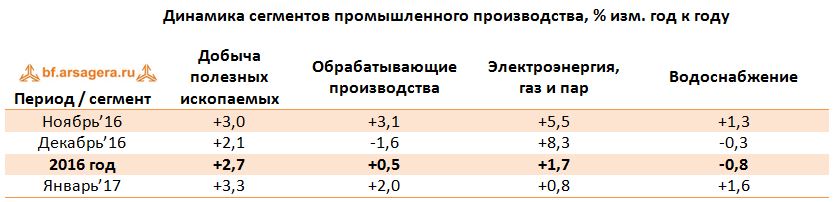

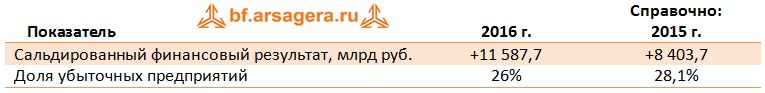

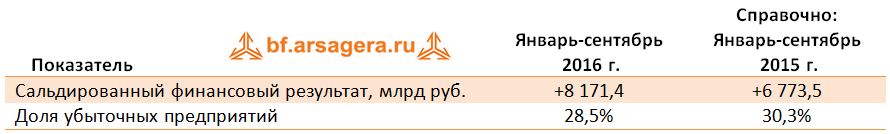

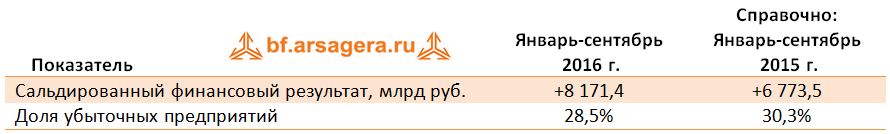

Совсем другую картину рисуют данные о динамике корпоративных прибылей. В конце ноября Росстат опубликовал статистику сальдированных финансовых результатов российских нефинансовых компаний по итогам девяти месяцев текущего года. Общее значение составило 8,17 трлн руб. по сравнению с 6,77 трлн руб. за аналогичный период прошлого года (рост на 20,6%). На этом фоне доля убыточных организаций сократилась на 1,8 п.п. до 28,5%.

Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

Отметим, что все основные виды деятельности зафиксировали положительный сальдированный фин. результат по итогам января-сентября текущего года. Сальдированная прибыль в «Сельском хозяйстве» вернулась к снижению (-2,8%) после роста на 4% по итогам восьми месяцев; в «Добывающем секторе» падение прибыли замедлилось с 24,3% до 21,7%. В «Обрабатывающих производствах», несмотря на слабую динамику выпуска соответствующих товаров, сальдированная прибыль ускорила темпы роста до 32% с 30,7 % по итогам января-августа. В секторе «Производство и распределение электроэнергии, газа и воды» рост сальдированной прибыли ускорился со 140% до 180%, в сегменте «Транспорт и связь» - замедлился с 94,7% до 74,8%. В строительстве темпы роста сальдированного результата упали с 67% до 29,7%. В сегменте «Оптовая, розничная торговля и ремонт» падение прибыли замедлилось с 14,7% до 6,8%, что свидетельствует о продолжении процессов восстановления потребительской активности.

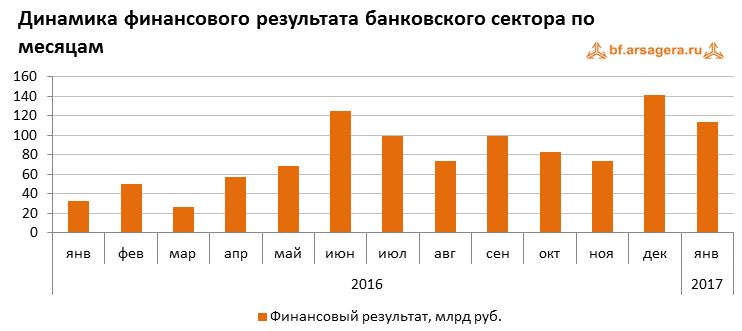

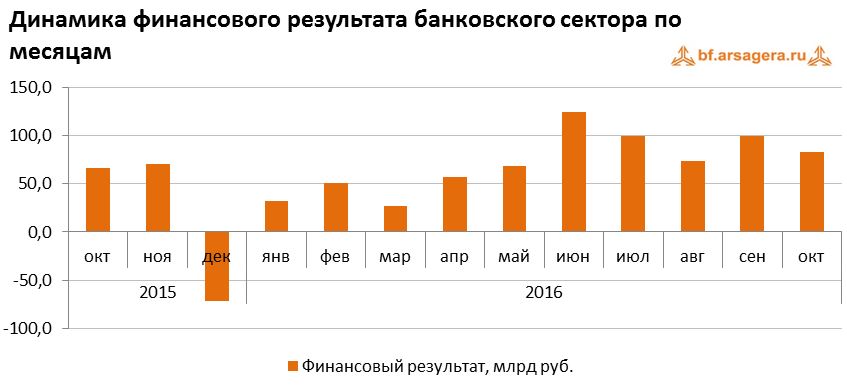

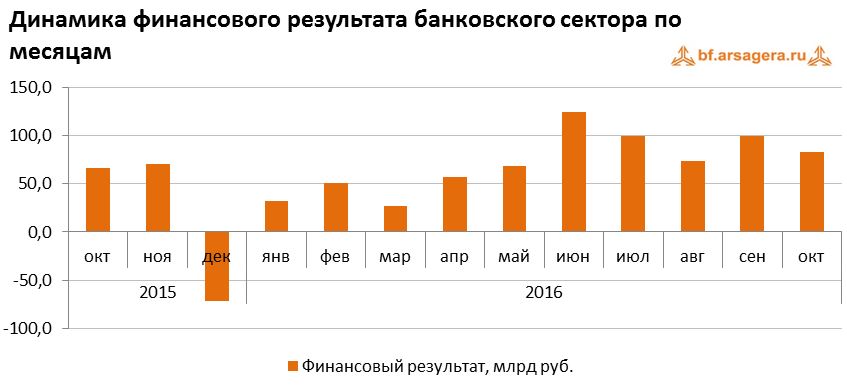

В банковском секторе сальдированная прибыль в октябре составила 82,4 млрд руб. (из нее прибыль Сбербанка составила 51,3 млрд руб.) после 99,7 млрд руб. месяцем ранее. По итогам десяти месяцев текущего года банковский сектор заработал 714 млрд руб. прибыли (Сбербанк заработал 430 млрд руб.) по сравнению с 193 млрд руб. за аналогичный период прошлого года. Что касается других показателей банковского сектора, его активы за октябрь сократились на 0,6% до 79,2 млрд долл. Совокупный объем кредитов экономике за октябрь вырос на 0,3%, в том числе кредиты нефинансовым организациям увеличились на 0,4%, а кредиты физическим лицам прибавили 0,2%. По состоянию на 1 ноября совокупный объем кредитов экономике составил 41,9 трлн руб., в том числе кредитов нефинансовым организациям – 31,2 трлн руб., и физическим лицам – 10,7 трлн руб.

Вместе с этим, нельзя не отметить улучшение качества розничного кредитного портфеля: удельный вес просроченной задолженности по портфелю физических лиц снизился на 0,2 п.п. до 8,3%., в то время как по кредитам нефинансовых организаций – остался на уровне 6,8%. Определяющими факторами качества кредитного портфеля физических лиц являются динамика потребительской инфляции, а также реальных располагаемых доходов населения. По оценке Росстата, заработная плата работников организаций в реальном выражении по итогам 10 месяцев увеличилась на 0,5%, в то время как реальные располагаемые денежные доходы сократились на 5,3%.

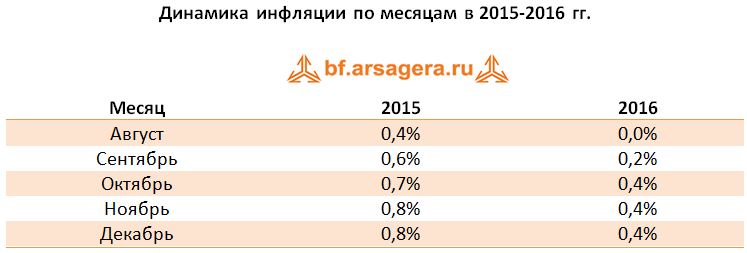

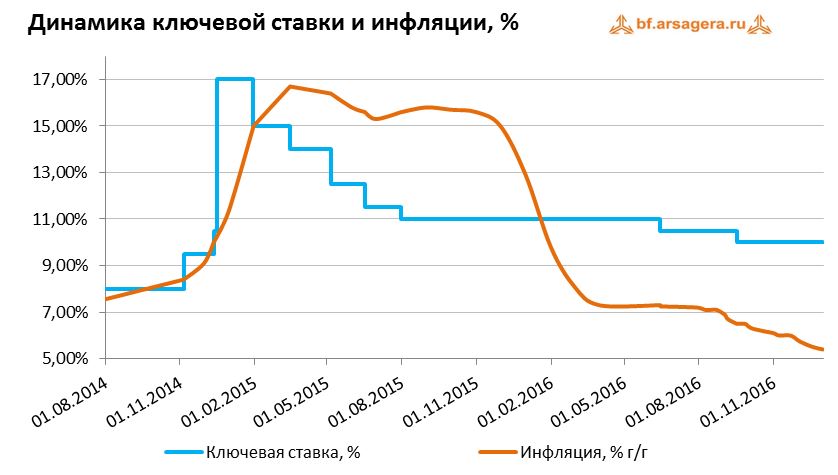

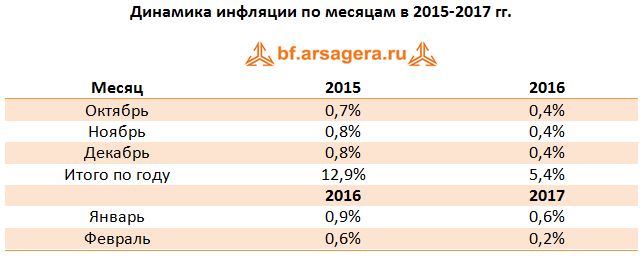

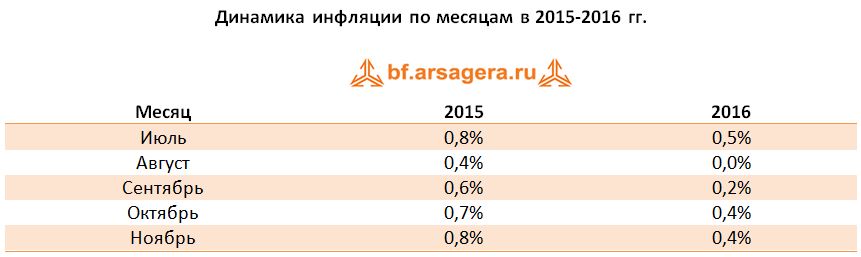

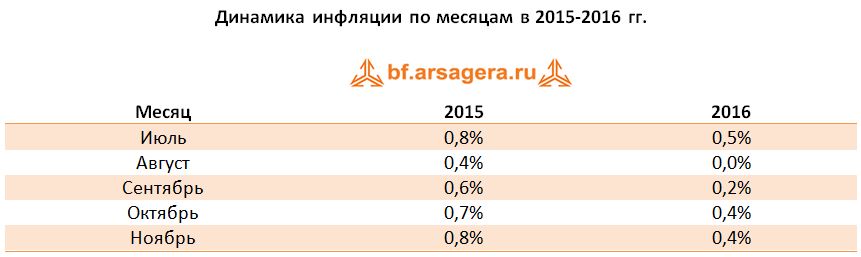

Что касается инфляции, то большую часть ноября недельный рост цен держался на уровне 0,1%. В итоге за весь ноябрь инфляция составила 0,4%. За одиннадцать месяцев рост цен составил 5%. В годовом выражении по состоянию на 1 декабря рост цен замедлился до 5,8%. В отчетном периоде мы пересмотрели прогнозную линейку макропоказателей, в том числе и динамику инфляции. Мы ожидаем, что по итогам текущего года потребительские цены вырастут на 5,8%. В перспективе ближайших лет мы ожидаем плавное замедление роста цен до 5%. Вместе с этим, мы скептически относимся к достижению и удержанию Центральным Банком России в долгосрочной перспективе целевого уровня инфляции в 4%.

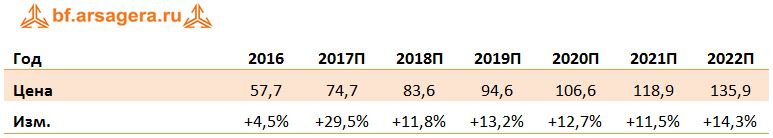

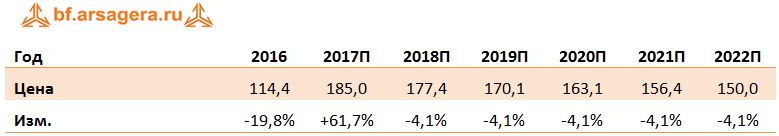

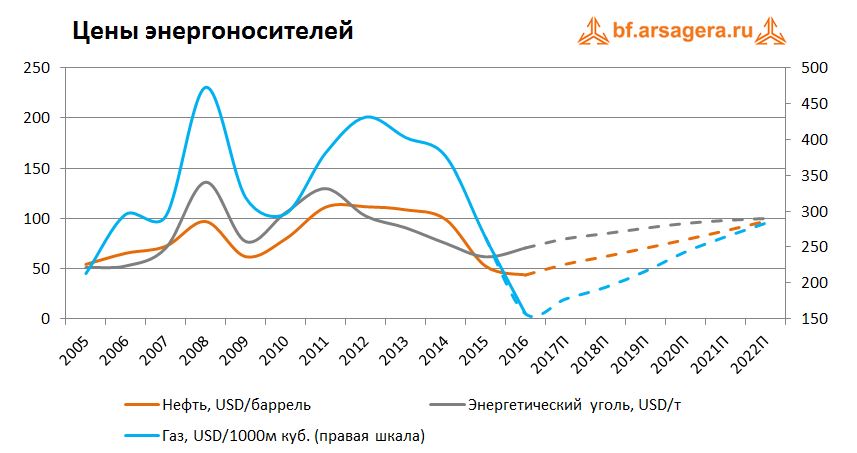

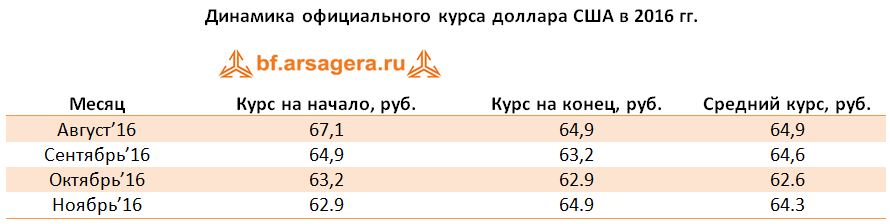

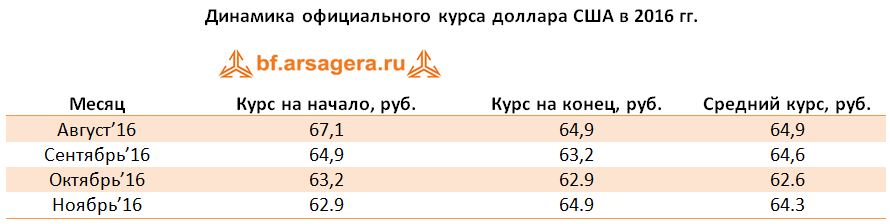

Одним из основных факторов, влияющих на рост потребительских цен, является динамика обменного курса рубля. В прошедшем месяце цены на нефть были волатильными, при этом курс рубля оставался слабым. Это было связано с неопределенностью достижения договоренностей об ограничении добычи нефти между членами ОПЕК и рядом других стран на встрече в конце ноября. При этом среднее значение курса доллара в октябре выросло до 64,3 руб. с 62,6 руб. месяцем ранее.

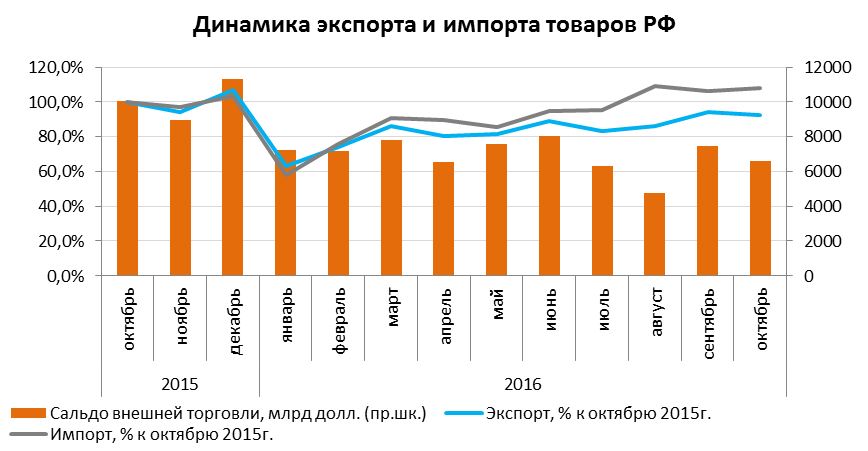

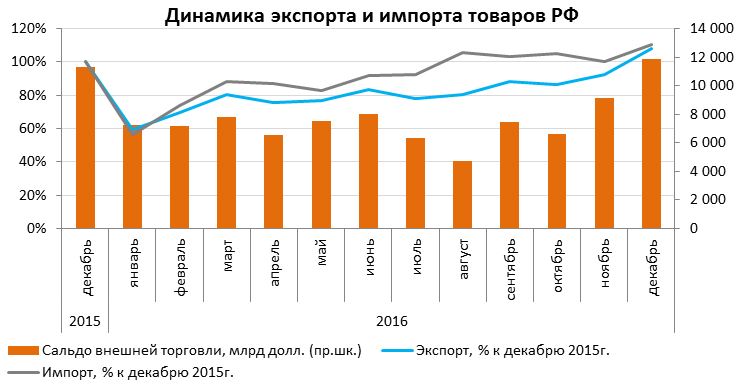

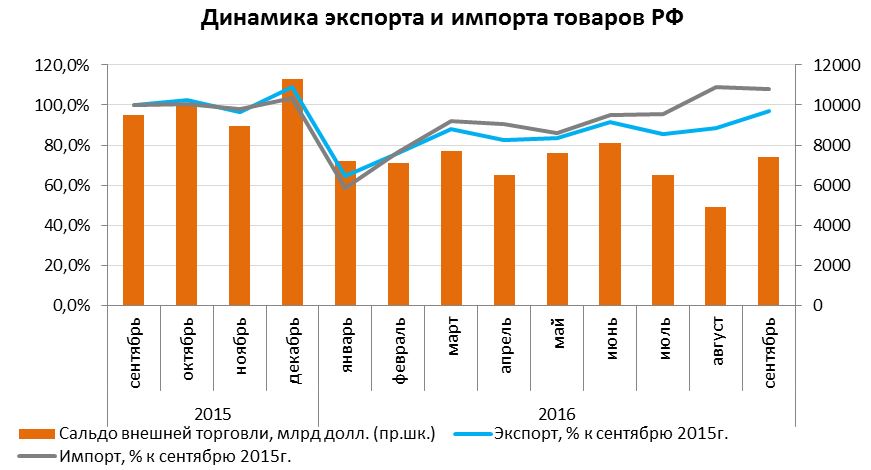

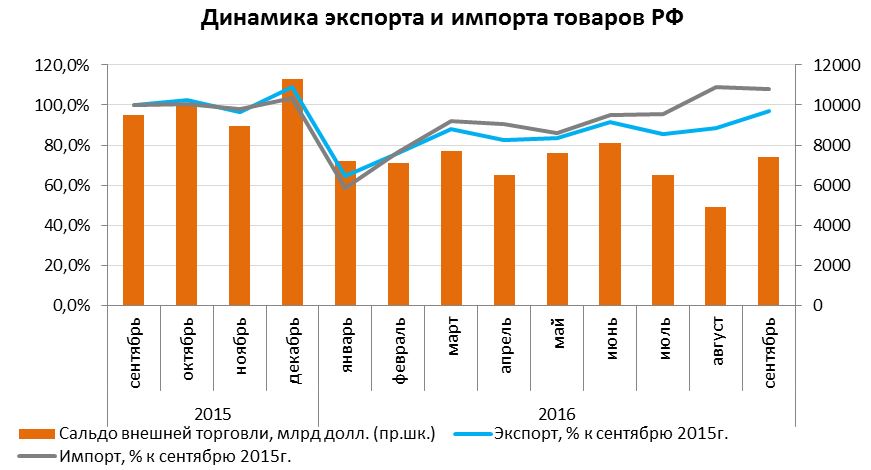

Состояние внешней торговли оказывает существенное влияние на курс рубля. Товарный экспорт в январе-сентябре составил 199,5 млрд долл. (-23,2%), товарный импорт – 136,4 млрд долл. (-4,2%). Положительное сальдо торгового баланса при этом составило 73,9 млрд долл. (-37,0%). Таким образом, продолжается тенденция опережающего падения экспорта над импортом. Более того, отметим, что в августе и сентябре товарный импорт вырос на 9,2% и 7,9% год к году. Все это оказало давление на положительное сальдо счета текущих операций, которое в январе-сентябре составило 15,6 млрд долл., упав почти в 3,5 раза. С другой стороны, поддержку счету текущих операций оказал сокращающийся дефицит неторговых счетов. В частности, дефицит баланса услуг по итогам трех кварталов упал с 30 до 18,2 млрд долл.

В таблице ниже представлена динамика экспорта и импорта важнейших товаров.

Как экспорт, так и импорт большинства важнейших товаров в январе-сентябре 2016 года сократился. Наибольшее снижение продемонстрировал экспорт калийных удобрений (-40%). При этом темпы падения импорта в разрезе основных товарных групп продолжают замедляться. Стоит отметить, что по итогам девяти месяцев импорт машин, оборудования и транспортных средств вырос на 2,3%. Наибольшее снижение импорта наблюдается по статье «Продовольственные товары и с/х сырье» (-8,9%).

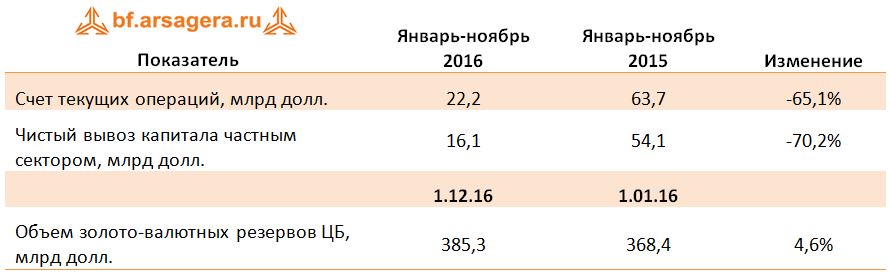

Что касается основных агрегатов платежного баланса страны, то по оценке ЦБ, за десять месяцев 2016 года сальдо текущего счета было значительно ниже, чем в аналогичный период 2015 года (падение составило 72,7%, до 16 млрд долл.) под влиянием невысоких цен на экспортируемые Россией товары и сокращения торгового баланса. Чистый вывоз капитала частным сектором за этот же период упал в пять раз до 10,4 млрд долл., при этом в его структуре значительной составляющей стало наращивание иностранных финансовых активов небанковскими секторами.

Выводы

* ВВП по итогам января-октября 2016 г. снизился на 0,7. Мы ожидаем, что по итогам текущего года снижение ВВП составит 0,6%;

* Промпроизводство в октябре текущего года сократилось на 0,2% после снижения на 0,8% месяцем ранее. При этом основной причиной снижения промпроизводства стала отрицательная динамика в обрабатывающей промышленности;

* По итогам девяти месяцев 2016 г. сальдированный финансовый результат российских нефинансовых компаний составил 8,17 трлн руб. по сравнению с 6,77 трлн руб. годом ранее. При этом доля убыточных компаний сократилась с 30,3% до 28,5%;

* В банковском секторе в октябре 2016 года зафиксирована сальдированная прибыль в объеме 82,4 млрд руб. по сравнению с 66,4 млрд руб. в октябре прошлого года. По итогам десяти месяцев прибыль сектора составила 714 млрд руб.;

* Потребительская инфляция в ноябре составила 0,4%, при этом рост цен в годовом выражении на начало декабря замедлился до 5,8% с 6,1% месяцем ранее;

* Среднее значение курса доллара США в ноябре выросло до 64,3 руб. по сравнению с 62,6 руб. в октябре на фоне значительной волатильности цен на нефть. В отчетном периоде мы пересмотрели оценку среднегодового курса доллара на текущий год с 67,8 руб. до 67,1 руб. Также мы ожидаем более скромную динамику укрепления курса рубля на ближайшие годы как результат корректировки прогноза цен на нефть. По итогам января-ноября средний курс доллара составил 67,4 руб.;

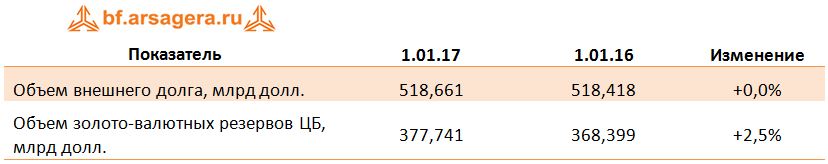

* Положительное сальдо счета текущих операций по итогам десяти месяцев 2016 г. упало на 72,7% до 16 млрд долл. В то же время чистый вывоз капитала частным сектором пятикратно сократился до 10,4 млрд долл. в сравнении с прошлогодним оттоком. Объем золото-валютных резервов России за январь-октябрь текущего года увеличился на 6,1% до 390,7 млрд долл.

Одной из причин отрицательной динамики ВВП в октябре - замедление промышленного производства. По данным Росстата, в октябре оно сократилось на 0,2% после снижения на 0,8% в сентябре. Однако с исключением сезонности, в октябре российская промышленность увеличила производство на 0,3%. По итогам десяти месяцев текущего года промпроизводство увеличилось на 0,3%.

В разрезе секторов промышленности ситуация следующая: рост производства в сегменте «Добыча полезных ископаемых» замедлился в октябре до 0,8% с 2,1% в сентябре, в секторе «Обрабатывающие производства» падение выпуска замедлилось до 0,8% с 1,6% месяцем ранее, в сегменте «Производство и распределение электроэнергии, газа и воды» рост составил 1,1% после увеличения на 1,4% в сентябре. По итогам десяти месяцев выпуск в добывающем секторе вырос на 2,2%, в обрабатывающем секторе – снизился на 0,9%, в секторе «Производство и распределение электроэнергии, газа и воды» - увеличился на 0,7%. Таким образом, снижение промпроизводства в октябре было обусловлено сокращением выпуска в сегменте «Обрабатывающие производства». Заметим, что на данный момент это единственный сектор, оказывающий давление на российскую промышленность.

Ситуация с динамикой производства в разрезе отдельных секторов и позиций представлена в следующей таблице:

В добывающем секторе по всем основным позициям кроме природного газа отмечен рост добычи по итогам десяти месяцев текущего года. В продовольственном сегменте обрабатывающего сектора по основным позициям наблюдается рост, при этом лидирующей позицией остается производство мяса и мясных продуктов (+11,5%). Производство строительных материалов за этот же период показывает снижение в диапазоне 16%-17%. Динамика выпуска автомобилей по-прежнему разнонаправленная: производство легковых автомобилей упало на 10,9%, в то время как грузовых – увеличилось на 7,4%.

Совсем другую картину рисуют данные о динамике корпоративных прибылей. В конце ноября Росстат опубликовал статистику сальдированных финансовых результатов российских нефинансовых компаний по итогам девяти месяцев текущего года. Общее значение составило 8,17 трлн руб. по сравнению с 6,77 трлн руб. за аналогичный период прошлого года (рост на 20,6%). На этом фоне доля убыточных организаций сократилась на 1,8 п.п. до 28,5%.

Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

Отметим, что все основные виды деятельности зафиксировали положительный сальдированный фин. результат по итогам января-сентября текущего года. Сальдированная прибыль в «Сельском хозяйстве» вернулась к снижению (-2,8%) после роста на 4% по итогам восьми месяцев; в «Добывающем секторе» падение прибыли замедлилось с 24,3% до 21,7%. В «Обрабатывающих производствах», несмотря на слабую динамику выпуска соответствующих товаров, сальдированная прибыль ускорила темпы роста до 32% с 30,7 % по итогам января-августа. В секторе «Производство и распределение электроэнергии, газа и воды» рост сальдированной прибыли ускорился со 140% до 180%, в сегменте «Транспорт и связь» - замедлился с 94,7% до 74,8%. В строительстве темпы роста сальдированного результата упали с 67% до 29,7%. В сегменте «Оптовая, розничная торговля и ремонт» падение прибыли замедлилось с 14,7% до 6,8%, что свидетельствует о продолжении процессов восстановления потребительской активности.

В банковском секторе сальдированная прибыль в октябре составила 82,4 млрд руб. (из нее прибыль Сбербанка составила 51,3 млрд руб.) после 99,7 млрд руб. месяцем ранее. По итогам десяти месяцев текущего года банковский сектор заработал 714 млрд руб. прибыли (Сбербанк заработал 430 млрд руб.) по сравнению с 193 млрд руб. за аналогичный период прошлого года. Что касается других показателей банковского сектора, его активы за октябрь сократились на 0,6% до 79,2 млрд долл. Совокупный объем кредитов экономике за октябрь вырос на 0,3%, в том числе кредиты нефинансовым организациям увеличились на 0,4%, а кредиты физическим лицам прибавили 0,2%. По состоянию на 1 ноября совокупный объем кредитов экономике составил 41,9 трлн руб., в том числе кредитов нефинансовым организациям – 31,2 трлн руб., и физическим лицам – 10,7 трлн руб.

Вместе с этим, нельзя не отметить улучшение качества розничного кредитного портфеля: удельный вес просроченной задолженности по портфелю физических лиц снизился на 0,2 п.п. до 8,3%., в то время как по кредитам нефинансовых организаций – остался на уровне 6,8%. Определяющими факторами качества кредитного портфеля физических лиц являются динамика потребительской инфляции, а также реальных располагаемых доходов населения. По оценке Росстата, заработная плата работников организаций в реальном выражении по итогам 10 месяцев увеличилась на 0,5%, в то время как реальные располагаемые денежные доходы сократились на 5,3%.

Что касается инфляции, то большую часть ноября недельный рост цен держался на уровне 0,1%. В итоге за весь ноябрь инфляция составила 0,4%. За одиннадцать месяцев рост цен составил 5%. В годовом выражении по состоянию на 1 декабря рост цен замедлился до 5,8%. В отчетном периоде мы пересмотрели прогнозную линейку макропоказателей, в том числе и динамику инфляции. Мы ожидаем, что по итогам текущего года потребительские цены вырастут на 5,8%. В перспективе ближайших лет мы ожидаем плавное замедление роста цен до 5%. Вместе с этим, мы скептически относимся к достижению и удержанию Центральным Банком России в долгосрочной перспективе целевого уровня инфляции в 4%.

Одним из основных факторов, влияющих на рост потребительских цен, является динамика обменного курса рубля. В прошедшем месяце цены на нефть были волатильными, при этом курс рубля оставался слабым. Это было связано с неопределенностью достижения договоренностей об ограничении добычи нефти между членами ОПЕК и рядом других стран на встрече в конце ноября. При этом среднее значение курса доллара в октябре выросло до 64,3 руб. с 62,6 руб. месяцем ранее.

Состояние внешней торговли оказывает существенное влияние на курс рубля. Товарный экспорт в январе-сентябре составил 199,5 млрд долл. (-23,2%), товарный импорт – 136,4 млрд долл. (-4,2%). Положительное сальдо торгового баланса при этом составило 73,9 млрд долл. (-37,0%). Таким образом, продолжается тенденция опережающего падения экспорта над импортом. Более того, отметим, что в августе и сентябре товарный импорт вырос на 9,2% и 7,9% год к году. Все это оказало давление на положительное сальдо счета текущих операций, которое в январе-сентябре составило 15,6 млрд долл., упав почти в 3,5 раза. С другой стороны, поддержку счету текущих операций оказал сокращающийся дефицит неторговых счетов. В частности, дефицит баланса услуг по итогам трех кварталов упал с 30 до 18,2 млрд долл.

В таблице ниже представлена динамика экспорта и импорта важнейших товаров.

Как экспорт, так и импорт большинства важнейших товаров в январе-сентябре 2016 года сократился. Наибольшее снижение продемонстрировал экспорт калийных удобрений (-40%). При этом темпы падения импорта в разрезе основных товарных групп продолжают замедляться. Стоит отметить, что по итогам девяти месяцев импорт машин, оборудования и транспортных средств вырос на 2,3%. Наибольшее снижение импорта наблюдается по статье «Продовольственные товары и с/х сырье» (-8,9%).

Что касается основных агрегатов платежного баланса страны, то по оценке ЦБ, за десять месяцев 2016 года сальдо текущего счета было значительно ниже, чем в аналогичный период 2015 года (падение составило 72,7%, до 16 млрд долл.) под влиянием невысоких цен на экспортируемые Россией товары и сокращения торгового баланса. Чистый вывоз капитала частным сектором за этот же период упал в пять раз до 10,4 млрд долл., при этом в его структуре значительной составляющей стало наращивание иностранных финансовых активов небанковскими секторами.

Выводы

* ВВП по итогам января-октября 2016 г. снизился на 0,7. Мы ожидаем, что по итогам текущего года снижение ВВП составит 0,6%;

* Промпроизводство в октябре текущего года сократилось на 0,2% после снижения на 0,8% месяцем ранее. При этом основной причиной снижения промпроизводства стала отрицательная динамика в обрабатывающей промышленности;

* По итогам девяти месяцев 2016 г. сальдированный финансовый результат российских нефинансовых компаний составил 8,17 трлн руб. по сравнению с 6,77 трлн руб. годом ранее. При этом доля убыточных компаний сократилась с 30,3% до 28,5%;

* В банковском секторе в октябре 2016 года зафиксирована сальдированная прибыль в объеме 82,4 млрд руб. по сравнению с 66,4 млрд руб. в октябре прошлого года. По итогам десяти месяцев прибыль сектора составила 714 млрд руб.;

* Потребительская инфляция в ноябре составила 0,4%, при этом рост цен в годовом выражении на начало декабря замедлился до 5,8% с 6,1% месяцем ранее;

* Среднее значение курса доллара США в ноябре выросло до 64,3 руб. по сравнению с 62,6 руб. в октябре на фоне значительной волатильности цен на нефть. В отчетном периоде мы пересмотрели оценку среднегодового курса доллара на текущий год с 67,8 руб. до 67,1 руб. Также мы ожидаем более скромную динамику укрепления курса рубля на ближайшие годы как результат корректировки прогноза цен на нефть. По итогам января-ноября средний курс доллара составил 67,4 руб.;

* Положительное сальдо счета текущих операций по итогам десяти месяцев 2016 г. упало на 72,7% до 16 млрд долл. В то же время чистый вывоз капитала частным сектором пятикратно сократился до 10,4 млрд долл. в сравнении с прошлогодним оттоком. Объем золото-валютных резервов России за январь-октябрь текущего года увеличился на 6,1% до 390,7 млрд долл.

Весной текущего года планируется выход 5-го издания книги «Заметки в инвестировании». Бесплатный печатный экземпляр все еще можно получить, приняв участие в акции «Расскажи друзьям о книге» на сайте компании в разделе «Книга», но высылать книгу победителя