С началом осени на мировых рынках ощутимо стали падать в цене акции компаний. Ситуацию пока еще рано сравнивать с фильмом-катастрофой, но напряженных моментов хватает. Как пережить сложные времена с минимальными потерями?

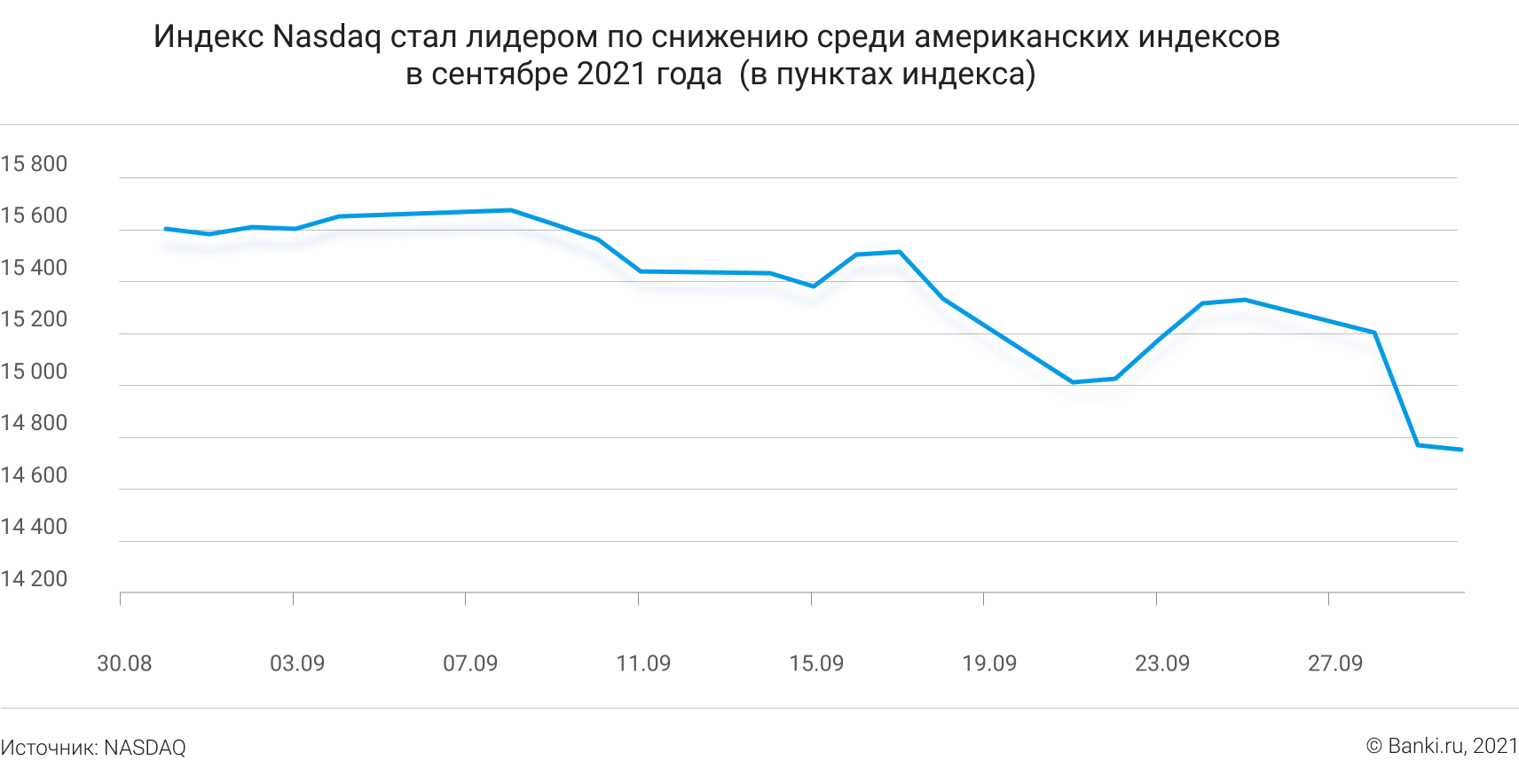

Сентябрь принес инвесторам немало неприятных сюрпризов — вниз пошли рынки Азии, Европы, США. Американские индексы S&P 500 и Nasdaq за месяц потеряли 4,8% и 5,3% соответственно, Dow Jones — 4,2%. Особенно напряженным выдался конец месяца.

Стали осторожнее и инвесторы. Они отказались от тактики «выкупай на провалах», знаменитой стратегии JPMorgan Chase. 20 сентября они зафиксировали отток 11 млрд долларов из биржевых фондов, а на следующий день вернулись всего 2 млрд долларов. В JPMorgan Chase аналитики опасаются, что в случае обвала не будет быстрого восстановления рынков, как весной 2020-го.

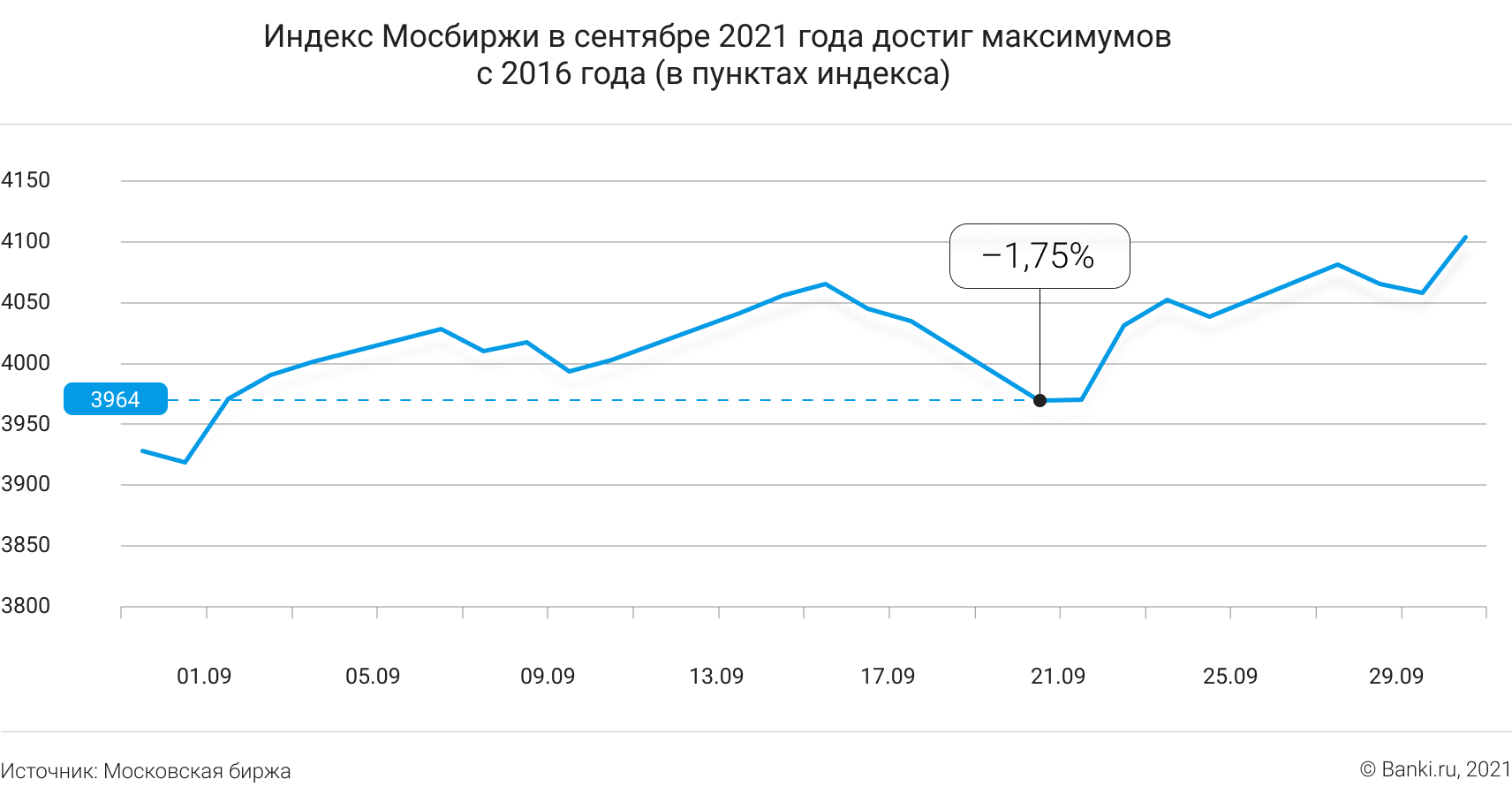

На фоне остального мира ситуация в России выглядит позитивно. Отечественные рынки уверенно удерживают позиции за счет высоких цен на нефть и газ. Индекс Мосбиржи достиг рекордных 4 100 пунктов — это значит, что стоимость 50 крупнейших российских компаний идет вверх, никакой паники и распродаж не наблюдается, рубль укреплялся на торгах.

20 сентября индекс Мосбиржи свел на нет все сентябрьские достижения и потерял 1,75%, упав до отметки 3 964,5 пункта.

Что такое коррекция на рынках?

Обычно рыночной коррекцией называется снижение стоимости ценных бумаг более чем на 10%, но менее чем на 20%. Она длится в среднем 71,6 дня, за этот период рынки теряют 15%.

Коррекция предполагает, что стоимость акций падает и не переходит в рост, это означает, что чрезмерно выросшие цены откатываются к справедливым значениям.

Инвесторы распродают свои активы, поскольку не уверены в том, что ухудшение макроэкономических показателей временное.

Информационный фон в это время достаточно пессимистичный: заголовки СМИ пестрят сообщениями о грядущем финансовом апокалипсисе и прогнозами аналитиков о том, как все будет плохо.

Какие события привели к снижению на рынках?

«Проклятие сентября», или сентябрьская коррекция, — традиционное явление в начале осени. По словам экспертов, обычно она происходит потому, что завершается период отпусков, из-за чего инвесторы начинают чистить свои портфели.

А также потому, что в США в сентябре заканчивается финансовый год. К этому сроку инвесторы пытаются избавиться от части своих активов, и это вызывает волну распродаж не только в США, но и в других странах.

Есть несколько причин, характерных для 2021 года:

1. Инвесторы ждут сокращения программ стимулирования экономик Европы и США. Председатель американского Федрезерва (так там называется центробанк) Джером Пауэлл заявил, что ФРС может начать сокращать объемы выкупа облигаций в ноябре и закончить к середине 2022 года. Помимо этого, Белому дому в США грозит шатдаун — остановка деятельности госорганов из-за достижения потолка госдолга. Согласовать временный бюджет конгрессу удалось только 30 сентября.

Потолок госдолга США

— максимально допустимая задолженность федерального правительства страны перед его кредиторами. Деньги идут на покрытие дефицита бюджета и оплату расходов на здравоохранение, инфраструктуру, оборону и т. д. По аналогии, это как брать кредит, чтобы погасить коммунальные платежи по своей квартире.2. Вполне реальным выглядит кризис на долговом рынке Китая. У Evergrande — второго по величине китайского застройщика — возникли проблемы с выполнением обязательств перед инвесторами по выплате процентов по долларовым облигациям на сумму 83,5 млн долларов. Это привело к тому, что инвесторы начали распродавать акции компании, из-за чего они упали на 11,6%. Сама ситуация напоминает аналитикам банкротство Lehman Brothers, ставшее отправной точкой мирового экономического кризиса в 2008 году. Evergrande сможет спасти только госпомощь, перспективы которой неясны. Серьезные проблемы испытывают и другие компании этого сектора. Например, застройщик Fantasia, 4 октября 2021 года переживший технический дефолт по облигациям на 200 млн долларов.

3. В развитых странах появились стагфляционные риски — резко замедлились темпы роста экономики, набиравшей обороты после пандемии, а инфляция, напротив, осталась на довольно высоком уровне.

Стагфляционный риск

— риск роста цен при общем экономическом спаде, для бизнеса это означает снижение спроса на товары и услуги, а для населения — общее снижение доходов.4. Проблем добавила и перегретость мирового рынка. Предыдущие семь месяцев глобальный индекс MSCI ACWI шел вверх быстрыми темпами, вместе с ним росли и оценки входящих в него компаний почти из 50 стран. Но в сентябре MSCI ACWI развернулся под напором внешних факторов.

MSCI ACWI

— взвешенный по капитализации индекс компаний мира, он считается индикатором роста или падения всего мирового фондового рынка. В него входят бумаги из 23 развитых и 24 развивающихся стран мира.Что ждут в октябре?

Быть ли продолжению спада — вопрос непростой. Нерешенными остаются проблемы Evergrande, сохраняются риски ужесточения монетарной политики в США, неизвестно, как повлияет на нефтяные цены заседание ОПЕК+ в начале октября.

Масла в огонь подливают аналитики, прогнозирующие очень сложный месяц. Автор бестселлера «Богатый папа, бедный папа», предприниматель Роберт Кийосаки в своем Twitter вообще предрек «гигантский обвал фондового рынка в октябре» вместе со снижением цен на золото, серебро и биткоин. Но так ли все плохо?

«Фундаментальные данные не поддерживают негативный прогноз, — рассказывает независимый инвестиционный советник Евгений Шильников. — Прибыль компаний в США уверенно восстанавливается, и основной проблемой становится резкий рост стоимости ресурсов. Что касается Китая, то здесь давать прогнозы очень сложно. Си Цзиньпин, очевидно, настроен разрубить долговой узел китайской экономики, а котировки на фондовом рынке его волнуют далеко не в первую очередь».

С другой стороны, технический анализ ситуации на рынках намекает на то, что время бурного роста закончилось.

«21 сентября мы получили первый со дна в марте — апреле 2020 года технический сигнал об окончании восходящей тенденции, — объясняет Владимир Верещак, основатель консалтинговой компании «Богатство», независимый финансовый консультант. — Последующий рост был незначительным. Сейчас цены снова падают. Вкупе с общей «перегретостью» рынка и указанными выше факторами это наводит на мысли о начале коррекции».

Как понять, что на рынке начался обвал?

Угроза для рынка акций наступает, когда Dow Jones Industrial Average и индекс S&P 500 пробивают линию поддержки и опускаются ниже 200-дневных скользящих линий. Это считается поворотом к спаду на рынке.

Аналогичными сигналами считаются падение цен на медь и интерес инвесторов к фондам недвижимости. Однако действительно понять, что начался обвал, можно только в тот момент, когда он происходит и акции компаний идут вниз.

Как пережить эту ситуацию с минимальными потерями?

На фоне общего спада некоторые инвесторы, особенно начинающие, начали тревожиться и задавать вопросы, что делать с дешевеющими активами.

Шанс расслабиться и поймать состояние дзен во времена шторма на рынках есть у тех, кто заранее структурировал свой портфель, то есть добавил в него защитные активы, и вкладывает в финансовые инструменты деньги, которыми он готов рисковать.

«Прежде чем инвестировать, вы должны создать финансовую подушку хотя бы на один год жизни без активного дохода. А если живете только на пассивный доход — минимум на пять лет, — советует Владимир Верещак. — Определенную долю портфеля должны составлять защитные активы, к коим традиционно относят золото и облигации. Последние, впрочем, сейчас почти ничего не приносят. И возможно, их стоит заменить дивидендными акциями».

К защитным активам традиционно относятся валюта, вклады, облигации и золото, а также акции некоторых отраслей, например электроэнергетики. Их стоимость остается неизменной или меняется на фоне других инвестиционных инструментов не так сильно даже в кризисные времена. На случай сильной паники инвесторам обычно советуют до 50% содержимого их инвестиционного портфеля перевести в инструменты, перечисленные выше.

Какие возможны тактики защиты капитала?

Если ждать у моря погоды не хочется, то у инвесторов всегда найдется пространство для маневра.

Неутомимым спекулянтам. Любителям риска и агрессивным инвесторам стоит воспользоваться моментом и поискать недооцененные компании.

«Их состав постоянно меняется, — отмечает Евгений Шильников. — Например, акции технологических компаний, которые сейчас сильно переоценены, были очень дешевыми с 2001 по 2010 год после «пузыря доткомов» и последующего падения индекса Nasdaq 100 на 90%. Сейчас в США дешевыми выглядят фонды рентной недвижимости и дивидендных акций».

Среди перспективных направлений для инвестирования Владимир Верещак называет альтернативную энергетику и — для самых смелых — компании, выращивающие медицинскую марихуану.

Сбавить активность, но продолжать работу на бирже. Тем, кому сильно рисковать не хочется, подойдут индексные фонды. Они позволят и диверсифицировать портфель, и защитить себя от больших потерь.

«Индексные фонды очень выгодно покупать на просадках: наличие множества активов позволяет получить прибыль при восстановлении рынка в любом случае, даже если конкретная компания будет испытывать непреодолимые финансовые трудности», — комментирует Евгений Шильников.

Найти спокойствие на долговом рынке. Инвесторы во время экономического шторма могут уйти в облигации. На распродажах они, конечно, теряют в цене, но в то же время прибавляют в доходности. Например, в США инвесторы готовятся к сворачиванию программы стимулирования со стороны ФРС и уже распродают казначейские облигаций. Как результат, 28 сентября доходность 10-летних бумаг выросла до 1,567% — это самый высокий показатель с середины июня текущего года.

Уйти в информационную самоизоляцию. Можно смириться с тем, что от волатильности никуда не деться, и прекратить мониторинг новостей в режиме нон-стоп.

«Инвестиции в акции — это «долгие деньги», минимум на 3—5 лет, — объясняет Владимир Верещак. — Если вы пришли на рынок с другими ожиданиями, их следует подкорректировать, потому что рынок под вас подстраиваться точно не будет». По мнению эксперта, стоит запастись терпением и придерживаться выбранной стратегии.

«Чем реже вы обращаете внимание на котировки на фондовом рынке, тем, как правило, лучше ваши результаты как инвестора», — констатирует Евгений Шильников.

Если паника на рынках не дает спать по ночам, то лучше поберечь свои нервы, перевести деньги в депозит. Предложения на российском рынке можно найти и сравнить на сервисе Банки.ру по вкладам. И никогда не поздно оценить все многообразие более спокойных альтернативных инвестиций. К ним относятся покупка недвижимости, предметов роскоши, а также инвестиции в бизнес. Выбрать коллективные инвестиции, чтобы пережить шторм на фондовом рынке в стабильном фонде, можно также воспользовавшись профильным сервисом Банки.ру.

Анна РОДИНА для Banki.ru

Комментарии

Но коррекция обычно приходит тогда, когда ее никто не ждет.

это точно. И еще имхо осознание коррекции приходит уже после того, как пришла коррекция. Как в том анкедоте про осторожно, ступенька - была )