В этом уроке расскажем, что такое налог для самозанятых и кто может использовать этот режим налогообложения.

Что такое налог для самозанятых

Налог на профессиональный доход появился в 2019 году и будет действовать в течение 10 лет. Этот налоговый режим разработан для граждан, которые зарабатывают, оказывая услуги (мастера по маникюру, мастера по ремонту, копирайтеры), продавая товары собственного производства (ремесленники, мастера по рукоделию). Основное ограничение: годовой доход от профессиональной деятельности не должен превышать 2,4 млн.

Три пути сохранения денег в 2025 году

Пройдите короткий тест в мобильном приложении Банки.ру. В результате получите одну из трех стратегий: защитную, умеренную или доходную.

Когда можно и нельзя использовать НПД

| Кто может использовать НПД | Кто не может использовать НПД |

|

|

| ✅Оксана закупает белые футболки, делает на них рисунки и продает на маркетплейсе. Она может платить налог как самозанятая, потому что самостоятельно расписывает футболки — это можно считать товаром собственного производства. | ❌Марина закупила футболки на производстве и перепродает их на маркетплейсе. Она не может использовать НПД, потому что занимается перепродажей. Ей нужно зарегистрироваться в качестве ИП, выбрать упрощенку или другой налоговый режим. |

С чего начать, чтобы платить налог как самозанятый

- Нужно зарегистрироваться в приложении «Мой налог». Отчетность, уведомления о налогах, возможность вычетов и меры поддержки самозанятым находятся там.

- Зарегистрироваться можно с помощью личного кабинета на nalog.ru или через «Госуслуги», с помощью банка (в мобильном приложении) или с помощью мобильного телефона (понадобится паспорт).

- После регистрации нужно заносить информацию о полученных доходах в приложение. Если доход поступает от физических лиц, то самозанятый платит с него 4%, если от юридических или ИП — то 6%. Налог рассчитывается автоматически, и оплатить его нужно в следующем месяце. Просрочки по платежам наказываются штрафом.

Что делать, если самозанятый превысил лимит?

Самозанятые могут иметь годовой доход не более 2,4 млн рублей. Если он будет превышен, то налоговая лишит вас статуса. Вы можете подождать до конца года, чтобы лимит обновился, можете часть дохода задекларировать как физическое лицо или зарегистрировать ИП и выбрать упрощенную систему налогообложения.

На какие налоговые льготы вы имеете право

Пройдите тест и узнайте все ли налоговые льготы вы используете, чтобы получить от государства максимальный возврат налогов

- Переходите по кнопке и установите приложение Банки.ру

- Пройдите тест.

- В финале вы найдете актуальные налоговые льготы.

Проверьте, какие налоговые льготы у вас есть.

Отличие самозанятого с НПД от предпринимателя с УСН

| Критерий | НПД | ИП на УСН |

| Доступность | Доступен физлицам и ИП | Доступен только ИП |

| Максимальный годовой доход | до 2,4 млн рублей | до 199,55 млн рублей (далее ставка по налогу вырастет) |

| Налоговая ставка | 4% с доходов от физлиц, 6% с доходов от юрлиц | 6% (доходы от ИП) или 15% (доходы от юрлиц и ИП) |

| Налоги | Только налог на профессиональный доход | НДФЛ, налог на профессиональный доход (если совмещаете с НПД), взносы в ПФР и ФОМС |

| Отчетность | Отсутствует | Ежеквартальная декларация |

| Регистрация | Онлайн через приложение | Онлайн или в ФНС |

| Банковские счета | Не обязательно | Обязательно для расчетов с юрлицами и ИП |

| Особенности | Нельзя нанимать сотрудников, нельзя продавать подакцизные товары | Можно нанимать сотрудников, можно продавать подакцизные товары |

Кто платит налог на профессиональный доход

- Физлица. При этом неважно, работает человек в найме или нет.

- Индивидуальные предприниматели. Они могут сразу при регистрации указать, что будут платить НПД или перейти с другого режима.

Можно применять налог для самозанятых, если вы:

продаете товары собственного производства (в том числе на маркетплейсах);

продаете права на использование своего продукта (написали программу и берете плату за ее использование);

оказываете услуги (мастер по маникюру, сантехник, репетитор, риелтор, юрист, сметчик и так далее);

сдаете в аренду собственные квартиры, дома, комнаты;

сдаете жилье в субаренду;

сдаете в прокат машину, самокаты, лодки и другую технику.

Нельзя использовать налог для самозанятых, если вы:

сдаете коммерческую недвижимость (в том числе апартаменты);

перепродаете товары, запчасти или материалы не своего производства;

совмещаете продажу своих и чужих товаров;

получаете доход как агент, перепродавая чужие услуги;

оказываете услуги в качестве нотариуса, адвоката, оценщика или арбитражного управляющего;

доставляете товары и получает оплату за них (исключение: если используется касса продавца для получения платежей);

продаете подакцизные товары (алкоголь, табак, бензин и другие);

продаете товары, которые подлежат маркировке (одежда, обувь, лекарства, духи и другие товары, которые требуют регистрации в системе «Честный знак»);

добываете полезные ископаемые (например, продаете песок, щебень).

Где зарегистрироваться, чтобы платить НПД

С помощью личного кабинета налогоплательщика или на портале «Госуслуги».

Скачайте приложение «Мой налог» → Авторизуйтесь с помощью личного кабинета или кабинета на портале «Госуслуги» (понадобится ИНН) → Подтвердите номер телефона → Можно проводить платежи.

С помощью телефона (если у вас нет кабинета на «Госуслугах» и на nalog.ru).

Следуйте инструкции в приложении «Мой налог». Вам необходимо будет сфотографировать паспорт и себя. После верификакции вам будет доступен функционал приложения.

С помощью банка

Зайдите в приложение банка → Найдите раздел «Самозанятость» → Отправьте электронную заявку. Банк самостоятельно уведомит налоговую, если необходимо, создаст отдельный счет, напомнит об уплате налогов.

Какие ставки налога для самозанятых в 2024 году

4% — с доходов, полученных от физических лиц.

6% — с доходов, полученных от ИП и юридических лиц.

С каких доходов необходимо платить налог самозанятому

Налог нужно платить со всех доходов, которые вы получили в рамках профессиональной деятельности.

- Федеральный закон от 27.11.2018 N 422-ФЗ (ред. от 28.12.2022) «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход».

Среди самозанятых довольно много специалистов, которые могут работать удаленно, поэтому отдельно поясним, как действовать, если работаете за границей или получаете деньги от иностранных заказчиков.

| Нахожусь в России | Нахожусь за границей | |

| Получаю доходы от российских заказчиков | Плачу НПД | Плачу НПД |

| Получаю доходы от иностранных заказчиков | Плачу НПД. Перевожу доходы, полученные в валюте, по курсу ЦБ и заношу в приложение «Мой налог»

| Не плачу НПД. Ориентируюсь на налоговое законодательство страны проживания. |

В случае с НПД неважно, сохранили вы налоговое резидентство или нет.

Как получать деньги от клиентов, если у вас НПД

Физические лица или индивидуальные предприниматели могут получать деньги от покупателей или заказчиков наличными, переводом на карту или через мобильное приложение, безналично с помощью платежных агентов, на собственный счет и даже на счет в иностранном банке.

Если счет привязан к приложению «Мой налог», то доход появится в приложении и налог рассчитается автоматически.

Если вы получили оплату наличными, то нужно занести операцию в приложение и выдать покупателю чек.

Самозанятый не обязан регистрировать онлайн-кассу.

Как рассчитывается НПД

Сумма дохода за вычетом льготы * ставка налога = сумма налога к уплате.

✅Например, Милана сделала лендинг для компании и получила 80 000 рублей.

Сумма налога к уплате: 80 000 руб. * 6% = 4800 руб.

Вычет 10 тысяч рублей

Каждый самозанятый имеет право раз в жизни получить вычет в размере 10 тысяч рублей по НПД. Как это происходит. После того как вы зарегистрировались в системе «Мой налог», вы платите 3% с дохода от физических лиц и 4% с дохода от юрлиц до тех пор, пока не исчерпаете вычет в 10 тысяч рублей.

✅Мастер по маникюру Лена за месяц получила от клиентов доход 50 000 рублей. Без вычета она бы заплатила налог: 50 000 х 4% = 2000 рублей. С вычетом налог начисляют по сниженной ставке: 50 000 х 3% = 1500 рублей. Разница в 500 рублей вычитается из бонусной суммы 10 000. Сниженная ставка будет действовать для Лены, пока она полностью не исчерпает эту сумму.

Все налоги для самозанятых рассчитываются автоматически в приложении «Мой налог».

1. Скачайте приложение «Мой налог» → Введите свои данные, верифицируйте аккаунт (с помощью «Госуслуг»).

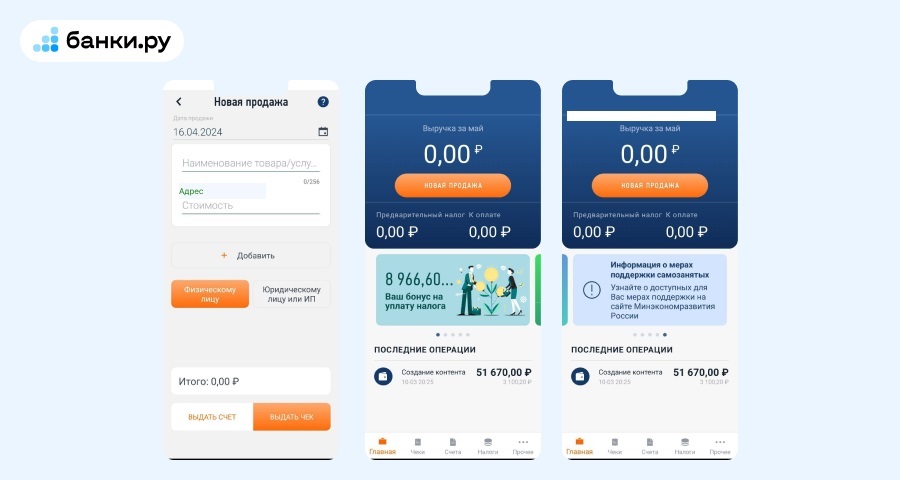

2.сЗаведите данные о доходе (кнопка «Новая продажа»):

- Наименование услуги

- Стоимость

- Статус заказчика (физлицо, ИП или юрлицо)

3. Выставите счет или выдайте чек.

4. В следующем месяце система формирует поручение на уплату налога. Вы получите его 10–12 числа следующего месяца. Его нужно будет оплатить до 28 числа. Можно привязать к приложению банковскую карту и настроить автоплатеж.

Обратите внимание

Если вовремя не оплатить налог, то вам начислят штраф — 1/300 от ставки рефинансирования Центробанка за каждый день просрочки. Размер штрафа будет увеличиваться до тех пор, пока вы не погасите задолженность.

Обратите внимание

Самозанятым, которые платят НПД, не нужно подавать отчетность. Такая обязанность у них появится, только если они превысят лимит годового дохода. Тогда физическому лицу придется задекларировать излишки и заплатить за них налог по ставке 13%.

Когда не нужно платить НПД

- Если вы не получаете дохода.

- Если вы получаете зарплату, премию, вознаграждение в рамках договора ГПХ, то с этих денег не нужно платить налог на профессиональный доход.

- Если вы предприниматель и применяете другой режим налогообложения (ОСНО, УСН, ПСН). Сначала вам нужно перейти на НПД.

- Если вы продали собственное имущество (квартиру, дом, земельный участок, автомобиль). В таких ситуациях, если вы получили прибыль, то с нее платится НДФЛ по ставке 13%. Чаще в таких сделках используют право на вычет, а при соблюдении определенных условий (имущество находилось в собственности более 3 лет или сумма сделки не превышает установленный лимит) доход можно не декларировать и не платить налог.

- Если вы получили доход от продажи ценных бумаг. В таком случае доход облагается налогом по ставке 13% (также есть льготы, если актив был в собственности более 3 лет либо инвестор использовал для покупки ИИС типа Б).

- Если вы получили доход от иностранных источников — дивиденды или купонный доход, доход от продажи недвижимости за рубежом. Эти доходы облагаются НДФЛ.

- Если вы не живете в России и ваши заказчики — иностранные компании. В таком случае вы должны действовать согласно законодательству страны пребывания.

Лимит по доходам для НПД

У самозанятых есть ограничение по доходам: не более 2,4 миллиона в год. Следить за годовым доходом удобно через приложение «Мой налог». Учитывайте, что система не даст вам выбить чек, если лимит превышен. Что делать в таком случае?

Если вы физическое лицо, платите НПД и у вас закончился лимит

Подождите до 1 января, когда все лимиты обновятся.

Примите оплату как физическое лицо. В таком случае налог нужно будет рассчитать по ставке 13% и до 30 апреля подать декларацию. Из плюсов — доход нужно будет заплатить не в следующем месяце, а в следующем году.

Добейте чеки до лимитной суммы и переходите в статус ИП на упрощенке. В случае достижения лимита налоговая позволит вам перейти на новый режим в течение 20 дней. В этом случае вам нужно подать заявление на регистрацию ИП, сняться с режима НПД (при достижении лимита налоговая сделает это автоматически), в течение 20 дней подать заявление на УСН. На упрощенке можно также платить 6% с дохода.

Если вы ИП, платите НПД и у вас закончился лимит

В течение 20 дней подайте заявление на УСН (или другой налоговый режим).

Обратите внимание

Если вы ИП с налогом на профессиональный доход, превысили лимит в 2,4 миллиона и не подали заявление о переходе на другой налоговый режим, то налоговая автоматически переведет вас на общий режим налогообложения (ОСНО). На этом режиме нужно платить 13% НДФЛ и 20% НДС.

Куда идут налоги на профессиональный доход

37% от налога идут на обязательное медицинское страхование

63% от налога идут в бюджет региона, где работает самозанятый

На какую пенсию могут рассчитывать самозанятые

В России можно выбрать одну из двух видов пенсий: социальную или страховую. Чтобы получать социальную выплату по старости, можно даже не работать. Но это минимальная пенсия, которую можно получить женщинам с 65 лет, мужчинам с 70 лет. Для того чтобы получать страховую пенсию, нужно отработать минимум 15 лет и заработать достаточное количество пенсионных баллов. Стаж и количество баллов влияют на размер будущей пенсии. Самозанятым физлицам и ИП на НДП стаж и пенсионные баллы не начисляют (они не обязаны платить страховые взносы). Они могут рассчитывать только на социальную пенсию по старости от государства.

Как самозанятым получать страховую пенсию

Можно самостоятельно платить страховые взносы в Социальный фонд России. Для получения пенсии достаточно накопить стаж 15 лет и 30 пенсионных баллов. Стаж и баллы зависят от размера страховых взносов. В 2024 году самозанятый может внести минимум 50 798,88 рубля в год, максимум не более 8 МРОТ, т. е. 406 391,04 рубля в год.

Уплачивать страховые взносы можно через приложение «Мой налог».

Зайдите в раздел «Прочее» → Социальный фонд России → Подайте заявление → Оплатите взнос.

Теперь вы знаете

- Налоговая ставка для самозанятых: 4% при работе с физическими лицами и 6% при работе с юридическими лицами.

- Самозанятые освобождены от уплаты НДФЛ и НДС.

- Стать самозанятым могут граждане России, а также некоторые иностранцы (из Беларуси, Казахстана, Армении и Киргизии).

- Максимальный доход самозанятого в год не должен превышать 2,4 млн рублей.

- Самозанятые не платят страховые взносы, но и не получают социальные гарантии, такие как больничные или отпускные.

- Для регистрации в качестве самозанятого достаточно скачать приложение «Мой налог» и пройти идентификацию по паспорту.

- Налог рассчитывается автоматически и уплачивается ежемесячно до 28 числа следующего месяца.

На какие налоговые льготы вы имеете право

Пройдите тест и узнайте все ли налоговые льготы вы используете, чтобы получить от государства максимальный возврат налогов

- Переходите по кнопке и установите приложение Банки.ру

- Пройдите тест.

- В финале вы найдете актуальные налоговые льготы.

Проверьте, какие налоговые льготы у вас есть.

Полезные тесты

Чтобы пройти тест и получить результат, установите мобильное приложение Банки.ру по ссылке.

Другие уроки по теме:

Налоги в России для граждан: общая информация

Как получить налоговый вычет за лечение и лекарства

Как получить налоговый вычет за лечение зубов

Как проверить налоговую задолженность

Как открыть бизнес: разбираем налоги на упрощенке

Как открыть бизнес: оптимизируем налоговые расходы

Как открыть бизнес: сколько нужно платить за своих сотрудников

Установите приложение Банки.ру

Получайте бонусы за оформление вкладов и полисов в приложении. Первыми узнавайте об акциях, копите банкимани и обменивайте на сертификаты или рубли. Курс 1 банкимани = 1 рубль.