Как не упустить выгоду, инвестируя в 2022 году? Подводим итоги 2021 года для бирж и обозначим главное, что будет влиять на торговую ситуацию в новом году.

2021-й: что было важным

Уходящий год стал для всего мира вторым пандемийным: в центре внимания и новостной повестки было распространение коронавируса. Рынки также не могли игнорировать данный фактор. Инвесторы меняли свои ожидания от мировой экономики в зависимости от того, как отдельные страны или регионы вводили или ослабляли карантинные ограничения. Вакцинация населения во всем мире и появления лекарств от COVID-19 и его штаммов позволили создать у рынков некоторый «иммунитет» к теме коронавируса: чем ближе к концу года, тем меньше инвесторы реагировали на новости о пандемии. Так, появление в конце года штамма «омикрон», при котором, по некоторым исследованиям, риски госпитализации на 50—70% меньше, чем в случае заражения предыдущими штаммами, оказало минимальное влияние на динамику широкого спектра активов.

Экономика: стадия адаптации

Вторым важным фактором для рынков стало восстановление мировой экономики. Большинство макроэкономических показателей радовали инвесторов. Так, рост деловой активности в промышленности и сфере услуг, вопреки коронавирусным ограничениям, давал инвесторам поводы для покупок на рынке акций и сырьевых площадках. В дальнейшем оптимизм на торговых площадках поддерживали новости о росте ВВП разных стран.

Рост мировой экономики способствовал позитивным настроениям на рынках. В частности, он существенно повлиял на товарные рынки: подогрев спроса на сырье спровоцировал рост цены на энергоносители, металлы и т. д.

Центробанки поддерживают рынки

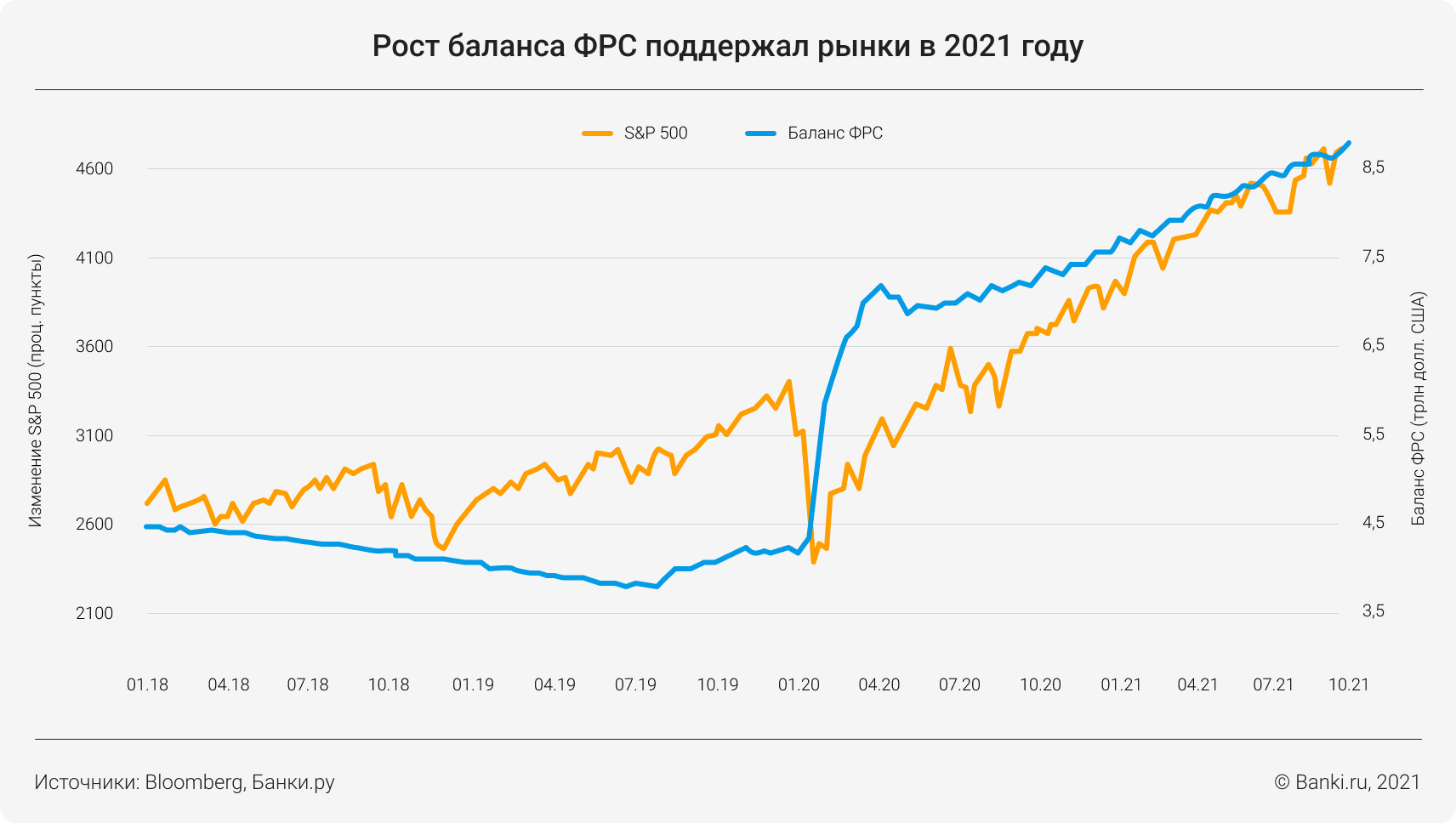

В течение года существенным фактором для мировых рынков продолжила выступать поддержка со стороны финансовых властей. Программы количественного смягчения (QE), то есть наполнение экономики дешевыми деньгами, призванные нивелировать последствия пандемии, приводили к постоянной подпитке рынков новыми деньгами. Так, ФРС ежемесячно вливала в экономику 120 млрд долларов. Благодаря этому и ожиданиям продолжения данных программ инвесторы активно «выкупали» снижения рыночных активов, предполагая, что дальнейшее вливание средств в экономику и дальше будет толкать рынки вверх. Особенно ярко это проявилось на развитых рынках, которые стали основными бенефициарами данных процессов. В частности, в 2021 году индекс американского фондового рынка S&P 500 уверенно рос и в конце года удерживает позиции у максимальных значений. На этом инвесторы в американские акции смогли получить прибыль.

Инфляция как фактор риска

Из макроэкономических показателей только инфляция действительно беспокоила инвесторов, это проявилось в том, что они сокращали доли рисковых активов в своих портфелях. Ближе к концу года инфляция ускорилась. Основное внимание было приковано именно к инфляции в США, ведь ФРС, как ведущий в мире центробанк, вливала деньги в свою национальную экономику, а высокая инфляция вела к необходимости более жесткой денежно-кредитной политики. К концу года американский регулятор вынужден был перейти к активному сворачиванию программы количественного смягчения, борясь с рекордными значениями инфляции. Он увеличил ежемесячное сокращение выкупа активов до 30 млрд долларов и заговорил о повышении ставок.

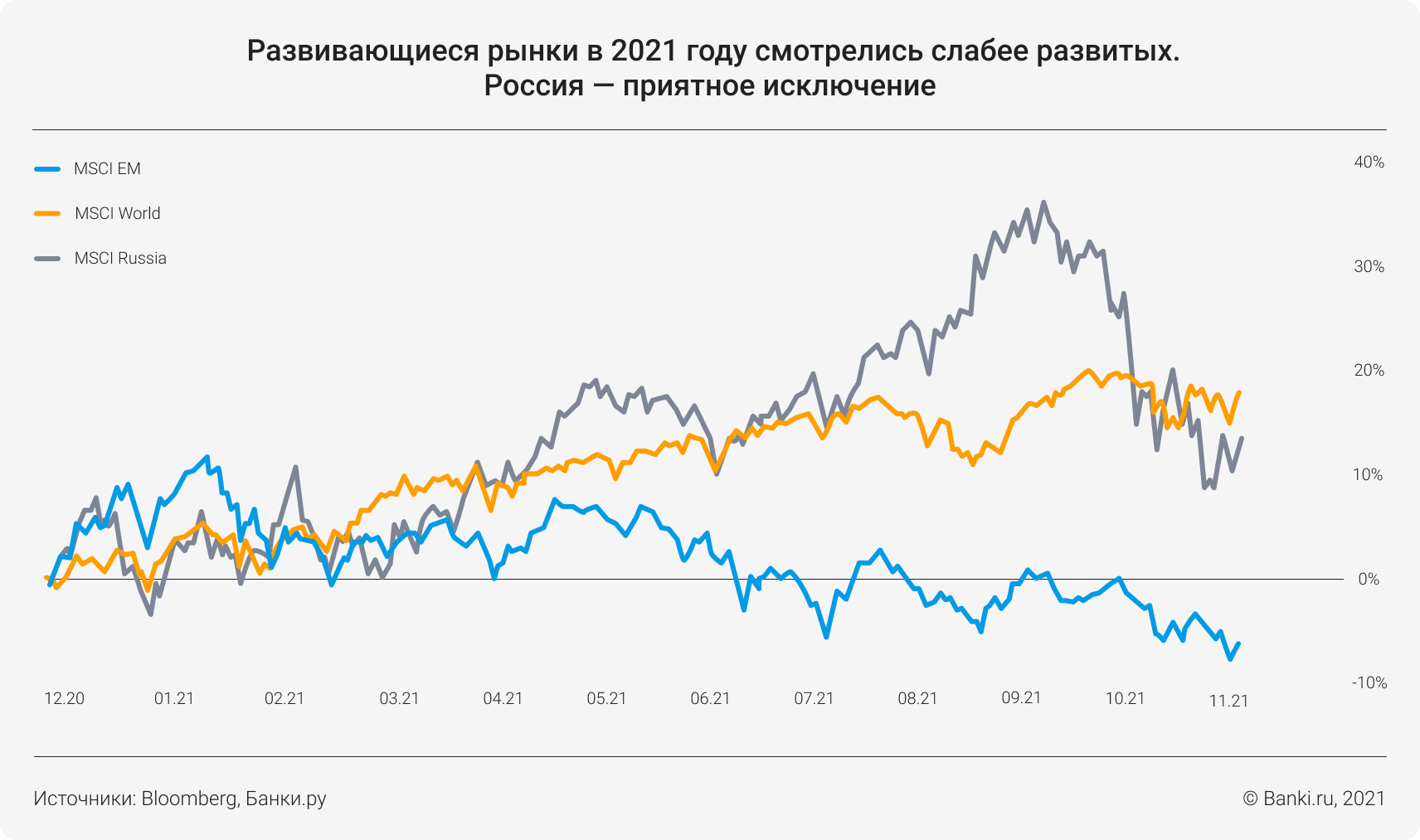

И если развитые рынки акций, например в Европе и США, минимально отреагировали на подъем инфляции, который вел за собой сворачивание монетарного стимулирования, то развивающиеся рынки акций во второй половине года перешли к снижению котировок. В результате индекс MSCI World, показывающий движение цен акций на развитых рынках, в 2021 году смог продемонстрировать рост, а индекс MSCI EM, отражающий ситуацию на развивающихся рынках, уже в середине года опустился на отрицательную территорию. Инвесторы получили убытки в активах развивающихся стран.

Приятным исключением среди развивающихся рынков стал российский — индекс MSCI Russia к концу года смог прибавить более 13%, что принесло прибыль инвесторам в российские акции. Этому способствовали, в частности, высокие цены на сырьевые товары. Также сказывались многолетняя недооцененность, по мнению участников фондового рынка, российских бумаг и привлекательный дивидендный профиль. Более существенный подъем нашим акциям не позволили показать геополитические риски. Они особенно сказались ближе к концу года и привели к коррекционному снижению цен на бумаги, то есть частичной компенсации роста в течение 2021 года.

2022-й: на что обращаем внимание

Действия ФРС в США

Важнейшим фактором для мировых рынков в 2022 году станет изменение денежно-кредитной политики ведущими центробанками, такими как ФРС и ЕЦБ. Они переходят от стимулирования через программы количественного смягчения к ужесточению ДКП. Так, ФРС в I квартале закончит QE и, по ожиданиям рынков, может пойти на поэтапное (в три шага) повышение ключевой ставки: она вырастет с 0—0,25% до диапазона 0,75—1%. Рост кредитных ставок будет негативно сказываться на широком спектре активов, вызывая волны продаж. Они будут способствовать коррекционному снижению цен на рынках. Отметим, что сценарий трех повышений ставки может оказаться оптимистичным. Удержание инфляцией максимальных значений за несколько десятилетий может заставить американского регулятора пойти на более существенный подъем ставок. Плюс к этому в следующем году ФРС собирается обсудить, что делать с балансом, который превысил 8 трлн долларов (долговые активы, принадлежащие регулятору). В случае если регулятор пойдет на его сокращение, то есть будет продавать активы на рынке, это приведет к оттоку денег и окажет негативное влияние на широкий спектр активов.

Развитие мировой эпидемии

Не стоит инвесторам забывать и про коронавирус. Нельзя исключать появление новых штаммов, которые могут привести к новому ужесточению карантинных ограничений, вплоть до введения локдаунов. Это вынудит инвесторов пересматривать ожидания относительно динамики мировой экономики в сторону ухудшения, а значит, продавать рисковые активы. Другой сценарий — пандемия прекращается, например, вследствие появления коллективного иммунитета высокого уровня (для прекращения пандемии ВОЗ оценивает необходимый уровень коллективного иммунитета на уровне 70%). Тогда будут сняты ограничения, которые тормозят мировую экономику. Это может поддержать широкий спектр рисковых активов — акций, сырьевых товаров и т. д.

Курс мировой экономики

В 2022 году важным фактором для инвесторов останется и то, как развивается мировая экономика. В случае прекращения пандемии ее рост могут сдерживать высокие цены на сырьевые товары и рост ставок в развитых экономиках. Бизнес и население будут меньше занимать и перейдут к тактикам сбережения своих капиталов. Так, уже в рамках текущего года наметилось замедление в некоторых странах, например в Китае, однако оно пока не нашло отражения в ценах этих рисковых активов. Продолжение данной тенденции в наступающем году может привести к снижению интереса инвесторов к рисковым активам.

Все вышеперечисленное будет влиять на изменение цен российских акций, и инвесторам стоит внимательно следить за ними и корректировать свои портфели.

Российские рыночные активы в 2022 году

Если же говорить о факторах, важных для российских активов, то здесь стоит отметить, что возможно снижение цен на товарных рынках. В 2021 году высокие цены на сырье оказывали существенную поддержку российскому рынку. В 2022 году мировые тенденции, в частности связанные с ростом долларовых ставок и сокращением свободных средств, могут привести к снижению цен на сырье. В частности, под давлением могут оказаться цены на нефть и металлы. Кроме того, заканчивается срок действия договоренности в ОПЕК+ по ограничению добычи нефти, ранее так искусственно сокращали предложение по этому сырью на мировом рынке. Таким образом главные нефтедобывающие страны поддерживали цены на углеводороды. Ухудшение ситуации на сырьевых рынках может привести к снижению интереса инвесторов к российским акциям.

Российским инвесторам важно следить и за действиями Банка России. В 2021 году из-за роста инфляции он был вынужден перейти к ужесточению денежно-кредитной политики, подняв ставку до 8,5%. Это привело к снижению цен российских рублевых облигаций. В 2022-м, в случае замедления инфляции, во второй половине года ЦБ может начать снижать ставку, и тренд в долговых бумагах развернется: их доходность уменьшится, цены вырастут.

Богдан ЗВАРИЧ, Banki.ru