Главная задача трейдера — совершать сделки с наибольшей прибыльностью, а для этого он должен вовремя замечать формирование на рынке новых трендов.

Сделать это можно в том числе с помощью таких инструментов технического анализа, как дивергенция и конвергенция, которые образуются на графике цены актива, которым торгует трейдер, и графике индикатора рынка, более чувствительного инструмента к настроениям на бирже.

Разбираемся, чем отличается дивергенция от конвергенции, как их анализировать и каким образом можно использовать при торговле на бирже.

Что такое дивергенция и конвергенция

Дивергенция и конвергенция — это понятия технического анализа. Они обозначают движение графиков рыночной стоимости актива, например, акций и индикатора рынка (осциллятора) относительно друг друга.

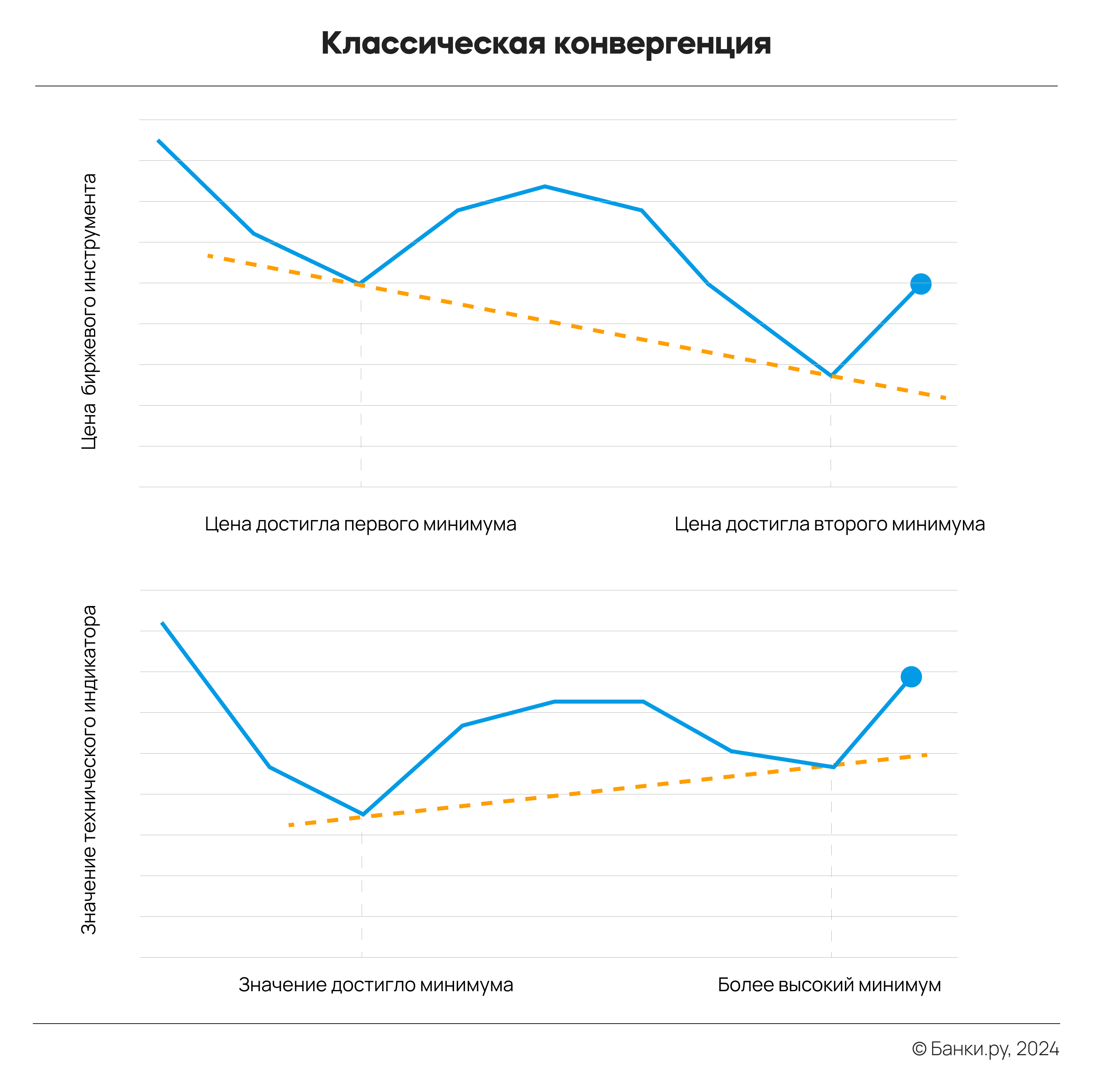

Конвергенция в трейдинге — это сближение графика цены актива и графика изменения индикатора рынка. Конвергенция происходит, когда актив дешевеет до новых минимумов, а индикатор рынка растет до новых максимумов.

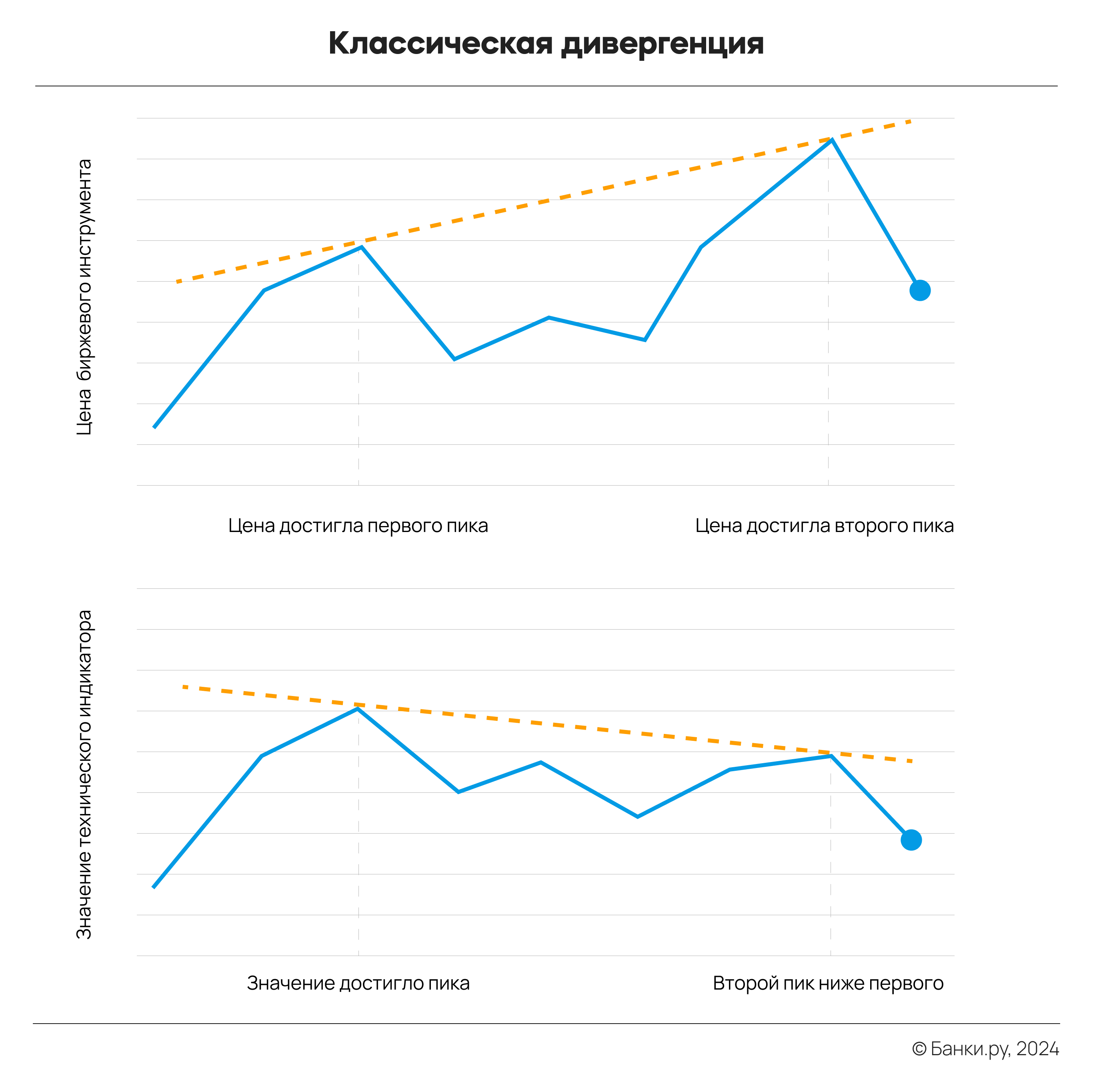

Дивергенция — это обратное конвергенции движение, то есть рост цены актива при одновременном снижении индикатора рынка.

Трейдеры чаще всего употребляют термин «дивергенция» для обеих ситуаций, но когда имеют в виду конвергенцию, употребляют понятие «бычья дивергенция».

Что такое дивергенция и конвергенция на ценовых графиках

Для определения дивергенции и конвергенции всегда анализируют два графика: сверху — график цены инструмента, снизу — график индикатора рынка.

Если мы рассматриваем конвергенцию, то на графике цены актива нужно найти два соседних минимума и провести между ними прямую. То же самое нужно сделать на графике индикатора рынка, выбрав тот же период времени. При конвергенции две этих прямых будут стремиться друг к другу: прямая на ценовом графике вниз, а на графике осциллятора — вверх.

Дивергенция будет выглядеть на графике наоборот. Для того чтобы ее определить, нужно построить прямую через соседние максимумы на графике цены актива, а также на графике индикатора рынка. При дивергенции эти прямые будут расходиться: ценовая — вверх, а прямая на графике осциллятора — вниз.

Какой бывает дивергенция

Есть несколько классификаций дивергенции — по силе и по тренду. Дивергенция может быть:

- Слабой (ее называют типа III или типа С). Это последовательное изменение максимумов графика стоимости актива при почти не изменяющихся пиках осциллятора.

- Средней (типа II или типа В). Экстремумы ценового графика формируются на одном и том же или на близких уровнях, тогда как максимумы на графике осциллятора снижаются.

- Сильной (типа I или типа А). Такая дивергенция свидетельствует о смене тренда на рынке или его ослаблении. Сильная дивергенция может быть:

- Медвежьей (восходящей). Ценовой график достигает нового максимума, а экстремум индикатора рынка выше предыдущего значения.

- Бычьей (нисходящей). Стоимость актива опускается до нового минимума, а новый экстремум осциллятора оказывается ниже предыдущего. Это и есть конвергенция.

Почему образуются дивергенции и конвергенции

Дивергенция — это визуальный сигнал перекупленности бумаги, который предупреждает о скором и быстром падении ее котировок, поясняет аналитик ФГ «Финам» Юлия Афанасьева.

Конвергенция — это сигнал перепроданности актива, который предупреждает о скором начале роста цены, добавляет она.

Здесь вы можете больше узнать про инвестиции, тут – изучить предложения брокеров.

Эти сигналы образуются за счет постепенного накопления желания трейдеров увидеть как минимум коррекцию котировок, а как максимум — разворот тренда. Но действия участников рынка постепенные и осторожные, поэтому на графике цены можно не заметить начала формирования новых тенденций, отмечает Афанасьева.

Предвестники новых трендов видны на более чувствительных индикаторах рынка, добавляет она.

Как торговать с помощью этих инструментов

Чаще всего трейдеры используют в качестве индикаторов рынка, с динамикой которых сравнивают динамику цены, MACD (схождение/расхождение скользящих средних) или RSI (индекс относительной силы), рассказывает начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций» Альберт Короев.

При использовании индикатора MACD трейдер берет две скользящие средние с разным периодом сглаживания, например, девятидневную и тридцатидневную, поясняет ведущий аналитик Экспобанка Роман Белевский. Самые базовые торговые системы могут быть построены на двух основных событиях, которые можно описать через этот индикатор, отмечает он.

Первое событие — это непосредственно пересечение скользящих средних. Пересечение быстрой скользящей снизу-вверх более медленной скользящей дает сигнал на покупку. Обратная ситуация дает сигнал на продажу, говорит Белевский.

Второе событие — это расхождение между новыми максимумами и новыми минимумами, между ценой актива и индикатором. Ценовой график достигает последовательно сначала одного локального максимума, а после небольшого отката — второго максимума.

Значение индикатора при этом может быть больше на первом пике, чем на втором, либо они будут одинаковы. В таком случае образуется дивергенция между ценой и значением индикатора, что может дать сигнал на продажу, поясняет Белевский. Обратная ситуация может говорить в пользу возможной покупки, заключает он.

Аналитики отмечают, что в торговле нельзя ориентироваться только на один индикатор или только на один вариант сигналов индикатора, так как это может увеличить риски потерь. При этом использовать дивергенцию как один из сигналов довольно разумно, считают они.

Еще по теме: