Самый дешевый способ вложиться в мировые рынки — теперь и в России. Тест будет интересен тем, кто планирует инвестировать в ETF, которые станут доступны с 1 апреля 2022 года.

В предыдущих сериях мы разбирали тесты на темы опционов, фьючерсов и других производных, высокодоходных (мусорных) облигаций, маржинальной торговли, РЕПО, иностранных акций вне индексов, еврооблигации, структурные облигации, акции, не включенные в котировальные списки, облигации со структурным доходом и ЗПИФы.

Какие ETF станут доступны?

Биржевые фонды (ETF) — наиболее технологичные и недорогие инструменты для инвесторов. Они настолько популярны, что объем сделок с ними приближается к объему торгов обычными акциями. Изначально иностранные ETF создавались как готовые портфели для клиентов-физлиц, но сегодня в них вкладывают даже хедж-фонды и пенсионные фонды. Это говорит об уровне надежности и доходности этих инструментов.

ETF (от англ. exchange-traded funds) — торгуемый на бирже фонд. От традиционных паевых фондов (ПИФ) они отличаются тем, что их паи можно купить и продать на бирже в любой момент, как обычную акцию. Кроме того, у ETF более высокая степень контроля со стороны независимых инстанций и жесткое следование выбранной стратегии и базовому активу. Чаще всего ETF повторяют биржевой индекс или стоимость базового товара, например золота.

Лидер по количеству ETF в мире — США, там существует более 2 000 таких фондов. Там же они в основном и обращаются. Следом идет Европа, у которой есть более 1 800 собственных ETF.

В России на СПБ Бирже и Мосбирже торгуются аналоги зарубежных фондов: БПИФы (созданы по российскому праву) и российские ETF (фактически это импортные фонды из Ирландии, созданные эксклюзивно для отечественных инвесторов). В сумме тех и других около 130 штук.

Зарубежные ETF пока у нас не торгуются, но с 1 апреля 2022 года вступает в силу новый закон, который позволяет российским биржам и брокерам продавать такие фонды клиентам. Инвесторы, которые пройдут данный тест, получат доступ к настоящим американским exchange-traded funds. Вернее, к тем из них, которые можно будет купить на СПБ и Мосбирже.

Ответы к тесту для неквалифицированных инвесторов с пояснениями

Экзамен составлен по аналогии с предыдущими темами: три вопроса про личный опыт (не оцениваются) и четыре — на знания (нужно правильно ответить на все). Неправильные варианты могут немного отличаться. Правильный ответ — один. Разберем все ответы, чтобы лучше разобраться в теме.

Вопрос 1. Выберите правильное утверждение в отношении паев ETF на индекс акций:

1 вариант - Владелец ETF имеет право на часть имущества и прибыли компании, входящей в индекс.

Пояснение. Неверно. Владелец паев (акций) ETF имеет долю в данном фонде и потому действительно имеет право на часть его имущества. Это важно, например, когда ETF расформировывают, что иногда бывает. В этом случае его активы распродают, а деньги возвращают пайщикам (акционерам), выкупая у них акции фонда.

Однако права на долю прибыли компании не гарантированы никому: ни обычному держателю акций, ни крупному фонду, ни инвестору, который владеет акциями опосредованно через ETF. Поэтому в сумме ответ не верен.

2 вариант - паи ETF на индекс акций выпускаются и погашаются только несколько раз за время существования ETF-провайдера.

Пояснение. Неверно. Паи ETF ежесекундно (в часы работы бирж) торгуются на рынке, поэтому число пайщиков и стоимость активов меняется в режиме реального времени. Чтобы сохранялась правильная пропорция между вложенными в фонд средствами и долями каждого отдельного пайщика, ETF постоянно создает либо гасит часть своих собственных акций.

3 вариант - Вложения в ETF на индекс акций связаны с большим рыночным риском по сравнению с вложениями в отдельные акции.

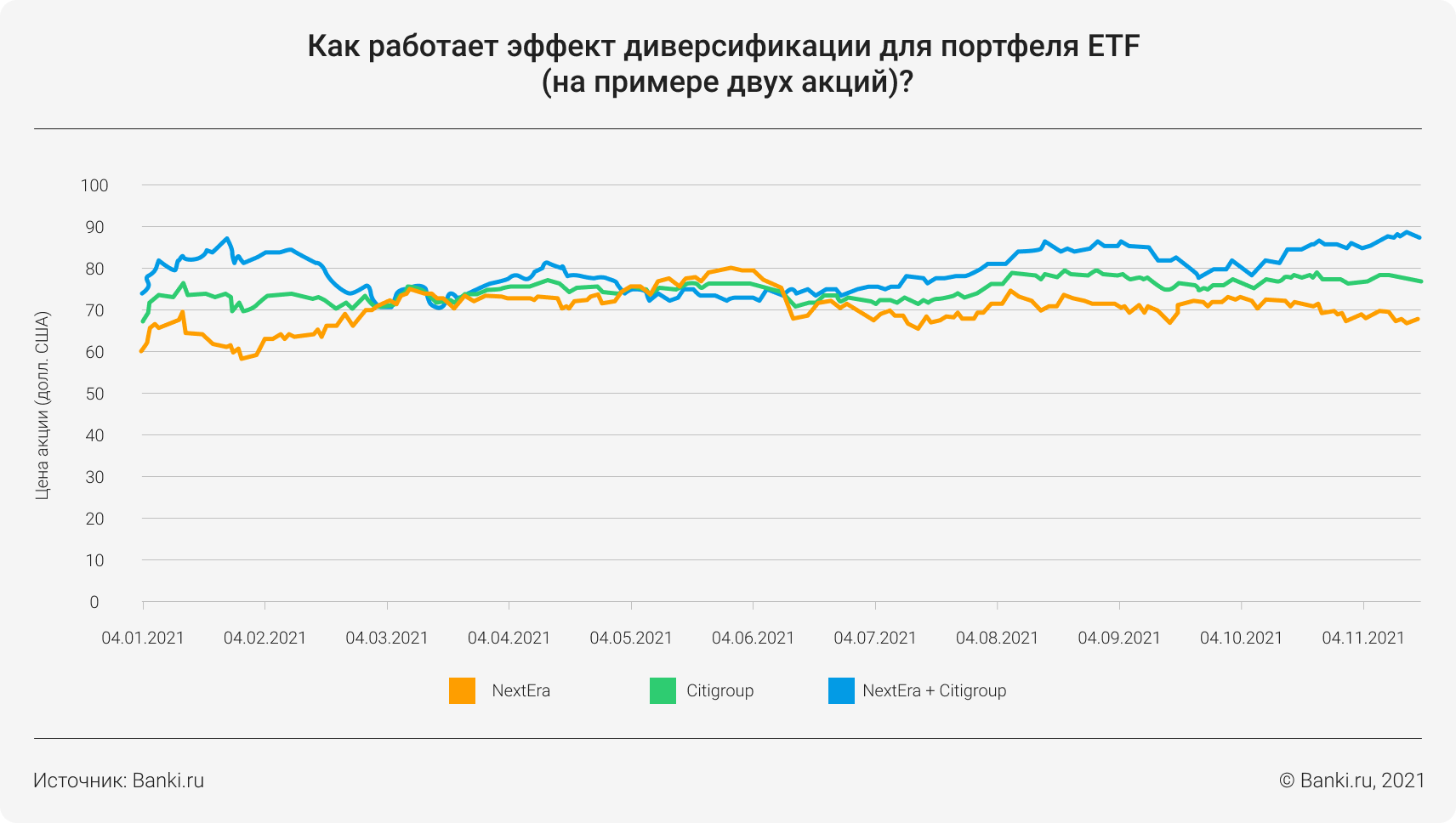

Пояснение. Неверно. ETF на индекс акций представляет собой целый портфель из акций, и потому он слабее колеблется в цене, чем каждая отдельная из ценных бумаг, входящих в него. Поэтому в базовом сценарии (если не брать рискованные разновидности фондов) держать ETF на индекс акций более безопасно, чем любую отдельно взятую акцию.

4 вариант - Благодаря диверсификации вложений инвестиции в ETF на индекс акций при прочих равных условиях, как правило, связаны с меньшим уровнем инвестиционного риска по сравнению с вложениями в обыкновенные акции иностранных компаний-эмитентов.

Пояснение. Верно. Эффект диверсификации возникает, когда разные акции в портфеле гасят встречные колебания друг друга: когда одни дешевеют, другие чаще всего дорожают, и наоборот. В итоге индекс, а с ним и ETF, который составлен по его подобию, несет меньше риска на просадках рынка. Но это, к слову, работает и в обратную сторону: ETF усредняет и уменьшает рост, отставая от самых быстрых акций, которые он в себя включает.

Вопрос 2. Как устроен механизм формирования цены ETF?

1 вариант - определяется управляющим фонда и не зависит от стоимости компонентов (активов), составляющих фонд.

Пояснение. Неверно. Цена акций ETF — это стоимость одной стандартной доли в фонде, который, в свою очередь, имеет конкретную рыночную стоимость, равную сумме стоимостей всех входящих в него компонентов (акций или облигаций). Поэтому у ETF, как правило, нет управляющих. Они создаются на основе индексов и автоматически за ними следуют, докупая и продавая ценные бумаги согласно заранее установленному правилу.

2 вариант - формируется исключительно под воздействием спроса и предложения на акции/паи ETF.

Пояснение. Неверно. Спрос на фонд может расти и падать, что вызывает приток или отток клиентских денег, но вслед за этим ETF либо докупает (на росте спроса), либо продает (на его падении) нужное число ценных бумаг, входящих в структуру фонда. Поэтому стоимость каждой отдельной акции не зависит от спроса на данный фонд.

Если фонд крупный, то он может своими покупками и продажами вызывать рост или падение акций, которые в него входят. Но даже в этом случае стоимость паев фонда остается обеспеченной конкретными активами — акциями, которые он автоматически скупает или продает под воздействием массы инвесторов.

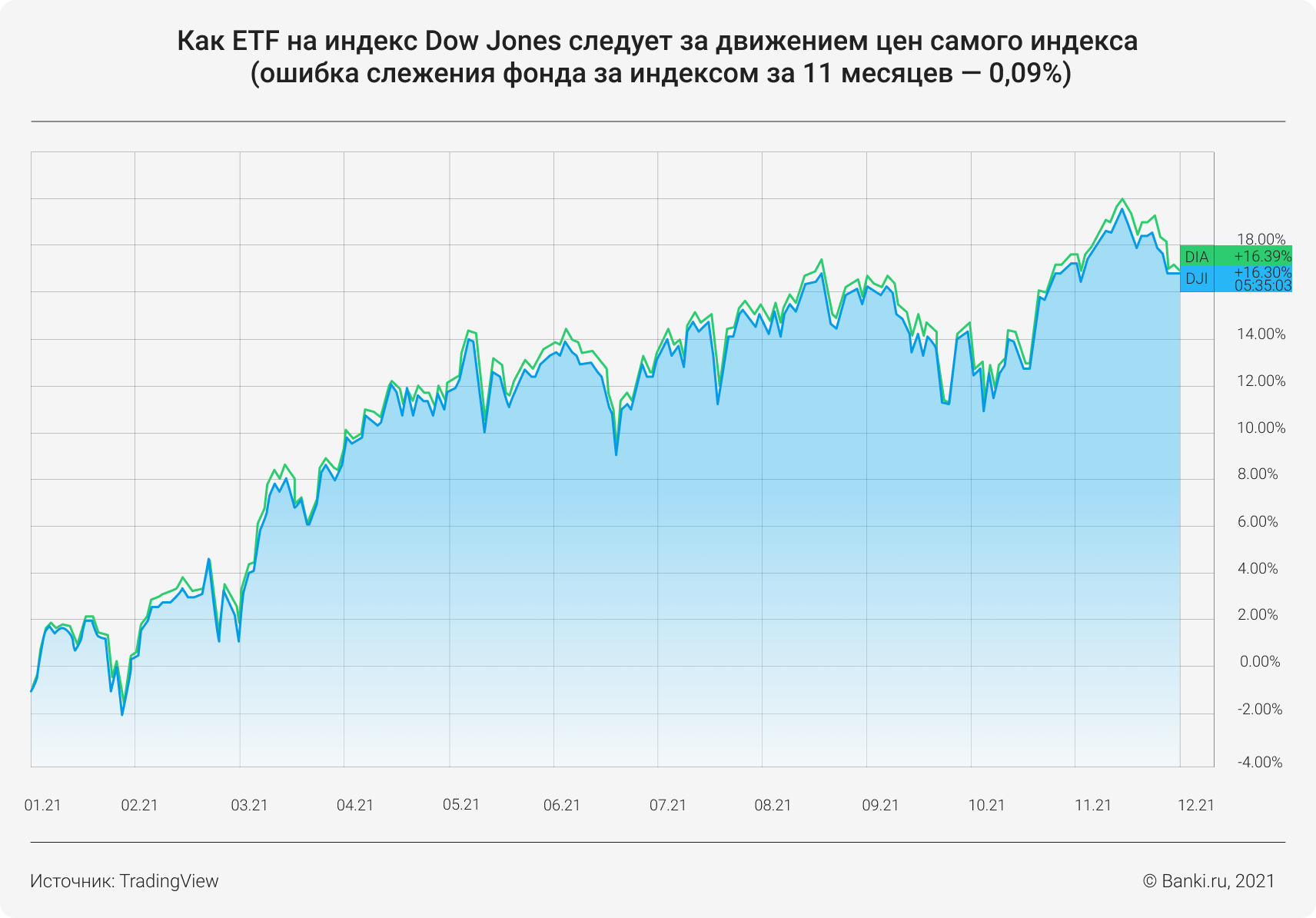

3 вариант - цена может содержать существенную систематическую премию или дисконт по сравнению с ценой, рассчитываемой в соответствии с личным законом фонда.

Пояснение. Неверно. Механизм работы ETF предполагает строгое следование индексу, который представляет собой готовый портфель, созданный по определенному правилу. Погрешность есть всегда, но обычно она составляет десятые доли процента. Фонды, не способные следовать за индексом (с большой систематической ошибкой), как правило, быстро расформировывают.

4 вариант - формируется не на биржевом рынке паев ETF, а на рынке, где обращаются базовые активы, составляющие ETF. Если цена паев фонда окажется выше, чем стоимость его портфеля, приходящаяся на один пай ETF, то авторизованный участник фонда, действуя исключительно в своих интересах за счет операций на первичном и вторичном рынке, вернет цену к справедливому уровню.

Пояснение. Верно. В этом длинном определении описан базовый механизм работы ETF. Такие фонды скупают базовые активы (акции или облигации) на бирже оптом (крупными блоками) и переупаковывают их в собственные акции, которые мгновенно запускают на торги.

Чтобы между стоимостью паев и лежащих в их основе активов сохранялась заданная пропорция, на бирже постоянно присутствуют так называемые маркетмейкеры (дилеры). Они зарабатывают на малейшей разнице между паями и тем, что находится в их основе (акциями, облигациями, базовым товаром), что приводит к постоянному выравниванию цен на ETF и на акции, за которыми они следуют.

Вопрос 3. Что из перечисленного не является риском, связанным с вложениями российских инвесторов в паи ETF?

1 вариант - риск неожиданного изменения иностранным государством законодательства, регулирующего обращение ETF, в неблагоприятную для вас сторону.

Пояснение. Неверно (то есть такой риск существует). Пока рынок ETF развивается без серьезных ограничений, однако в США регулярно поднимают вопрос о системных рисках, которые несут в себе биржевые фонды, автоматически скупая и продавая большие объемы акций. Не исключено, что в будущем будут введены ограничения, в том числе для иностранных держателей паев.

2 вариант - риск обложения доходов, выплачиваемых по ETF (в случае выплаты таких доходов) не только в России, но и в иностранном государстве.

Пояснение. Неверно (то есть такой риск существует). Это даже не риск, а реальный факт. ETF часто выплачивают дивиденды, которые они аккумулируют с акций или облигаций, входящих в купленный ими индекс. Инвестор обязан по ним платить налог не только в России. Часть суммы будет удержана в США еще до распределения дохода между пайщиками — аналогично тому, как удерживают налог с иностранных акций.

3 вариант - риск, связанный с необходимостью защищать свои нарушенные права в иностранном суде по процедурам, установленным иностранным законодательством.

Пояснение. Неверно (то есть такой риск существует). Конфликты между пайщиками и фондами возникают редко, тем не менее стоит учитывать, что все иностранные ETF, которые сегодня торгуются на внебиржевом рынке России и которые с 2022 года могут стать доступными для россиян, созданы по англосаксонскому праву, они и регулируются американской Комиссией по ценным бумагам.

4 вариант - риск изменения суверенного рейтинга Российской Федерации.

Пояснение. Верно (то есть такого риска не существует). Ситуация в России никак не влияет на зарубежные ETF, за исключением тех, которые инвестируют в Россию. Например, самый крупный из таких фондов в США — RSX (полное название — VanEck Russia ETF). Вот он действительно может реагировать на резкое улучшение или ухудшение ситуации в РФ, в том числе на смену рейтинга. Но это редкое исключение. Большая часть зарубежных ETF никак не связана с событиями в России.

Вопрос 4. В случае если вы купили пай ETF за 100 долларов США и продали его через год за 120 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, ваш налогооблагаемый доход в России составит:

- 20 долларов;

- 1 000 рублей;

- 1 500 рублей;

- 4 000 рублей.

Пояснение. Правильный ответ — 4 000. Ситуация аналогична тому, как облагается доход с любых валютных инструментов: с учетом валютной переоценки. Берется стоимость ETF в рублях по курсу ЦБ на момент продажи, из нее вычитается его стоимость также в рублях по курсу ЦБ на момент покупки. Разница будет вашим доходом — с точки зрения налоговой службы.

То есть, вложив 100 долларов и заработав на них через год 20 долларов, вы должны будете отчитаться о сумме в рублях: 120 × 75 – 100 × 50 = 9 000 – 5 000 = 4 000. По новому курсу это будет не 20, а целых 53 доллара. Налог с такой суммы составит: 4 000 × 0,13 = 520 рублей.

На этом всё.

Уф, мы разобрали все актуальные на данный момент темы тестов для неквалифицированных инвесторов. Надеемся, что они помогли расширить ваши знания о фондовом рынке и ваши возможности в работе с биржевыми инструментами. Еще больше полезной информации — в нашем разделе«Обучение».

Удачи на тестировании!

Евгения НОВИКОВА для Banki.ru

Остальные уроки по инвестициям вы можете найти в нашем разделе «Обучение»