Желание российского бизнеса успеть выйти на IPO не всегда совпадает со спросом инвесторов. Громкие отложенные выходы на биржи: кто пострадал и стоит ли продолжать мечтать о наполнении своих портфелей ценными бумагами каршерингов или магазинов у дома?

Минувшей осенью сорвались сразу два громких выхода на биржу: у Mercury Retail Group, управляющей торговыми сетями «Красное и белое» и «Бристоль», и у каршерингового сервиса «Делимобиль». И если первая сообщила о переносе сроков заранее, то второй отменил выход за один день до начала торгов. И это притом, что «Делимобиль» потратил немало усилий, чтобы завлечь потенциальных инвесторов, даже обещал им скидку 30% на тарифы каршеринга.

Организатор торгов, Мосбиржа, отмечает: нынешний год оказался рекордным по количеству выходов на российский фондовый рынок. Председатель правления биржи Юрий Денисов на инвестиционном форуме «ВТБ Капитала» рассказал, что за 2020–2021 годы объем размещений IPO и SPO превысил 650 млрд рублей. «Мосбиржа ведет переговоры приблизительно с 30–40 компаниями, которые в ближайшее время планируют выйти на IPO», — подчеркнул он. Первый заместитель президента — председателя правления Банка ВТБ Юрий Соловьев заявил, что при сохранении в России благоприятной рыночной конъюнктуры в 2022 году можно ожидать не меньше IPO российских компаний, чем в 2021-м. «На 2022 год мы прогнозируем, будет размещений где-то 12—14, в 2023 году — десять», — ранее отмечал заместитель министра Минэкономразвития России Илья Торосов, выступая в рамках международного банковского форума «Банки России — XXI век».

Интерес компаний к IPO объясним бурным притоком на фондовый рынок частных инвестиций. В ноябре 2021-го, например, по данным Мосбиржи, сделки на этой площадке совершали 2,6 млн человек, их вложения превысили 91 млрд рублей — максимальная активность за всю историю. Как отметил Юрий Денисов, доля частных инвесторов в последних российских IPO составляет примерно 10—30%.

Компании спешат занять очередь на IPO в 2022 году. Так, со ссылкой на информированные источники Bloomberg анонсирует выход «Еврохима» (EuroChem Group AG), одного из крупнейших производителей минеральных удобрений. Впрочем, о его планах выйти на биржу известно еще с 2006 года, но они не сбылись. В 2009-м менеджмент вновь обещал IPO, но снова выхода на биржу не произошло. Forbes узнал о повторном желании «Инвитро» стать публичной компанией. Ей принадлежит сеть медицинских лабораторий и франшиза с тем же бизнес-профилем: впервые компания анонсировала свое IPO в 2014 году. Вероятно, в 2022 году стоит ждать и размещения от Mercury Retail и «Делимобиля», не состоявшегося в 2021-м.

Оптимизм брокера

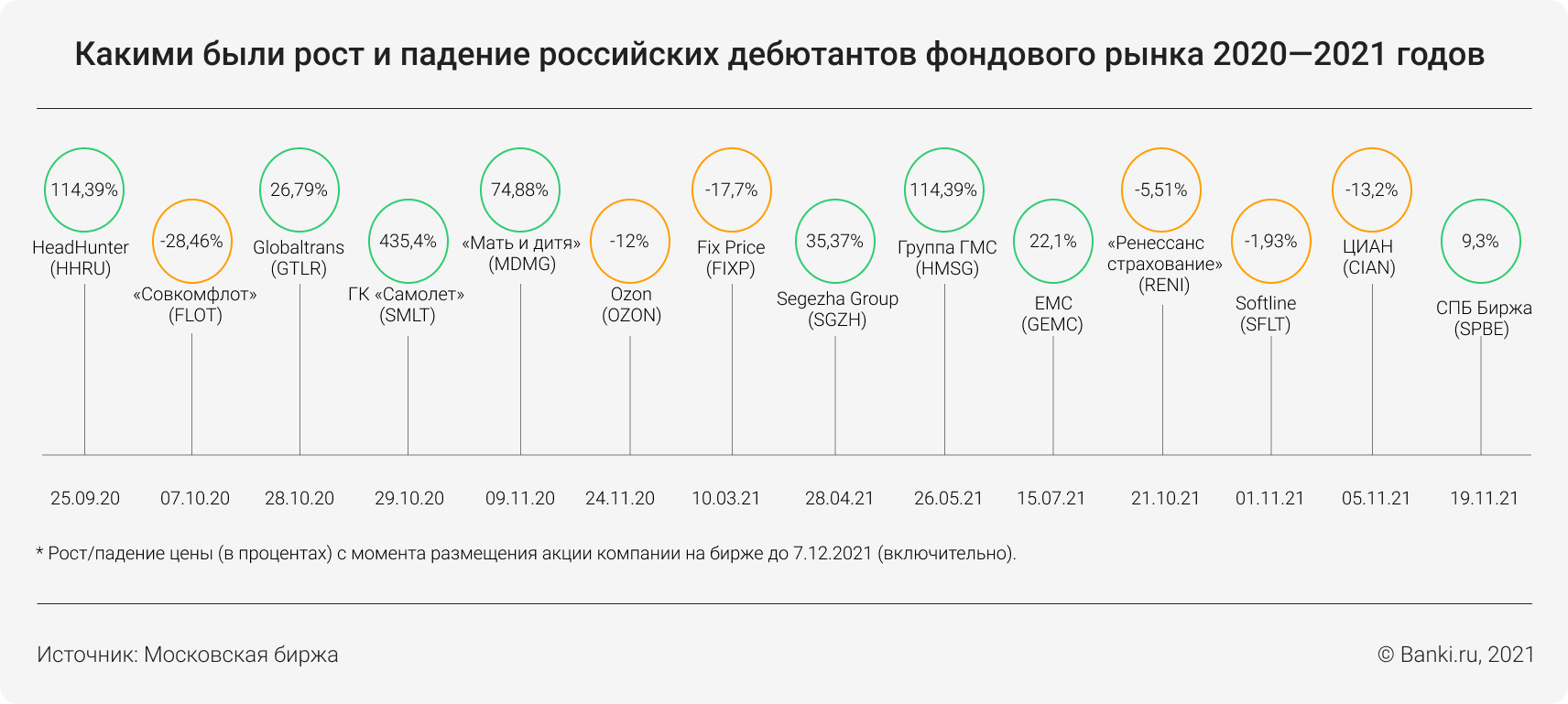

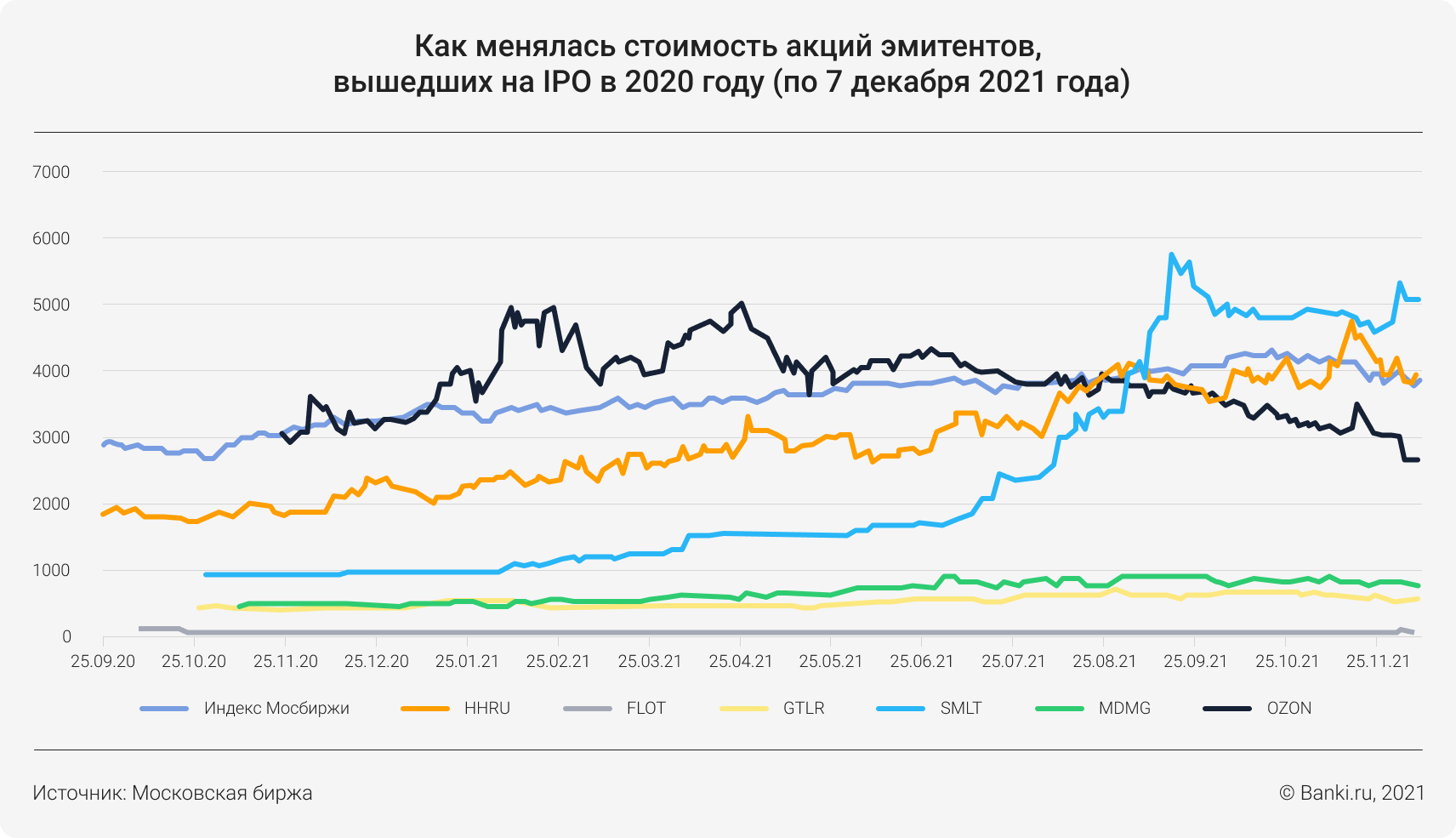

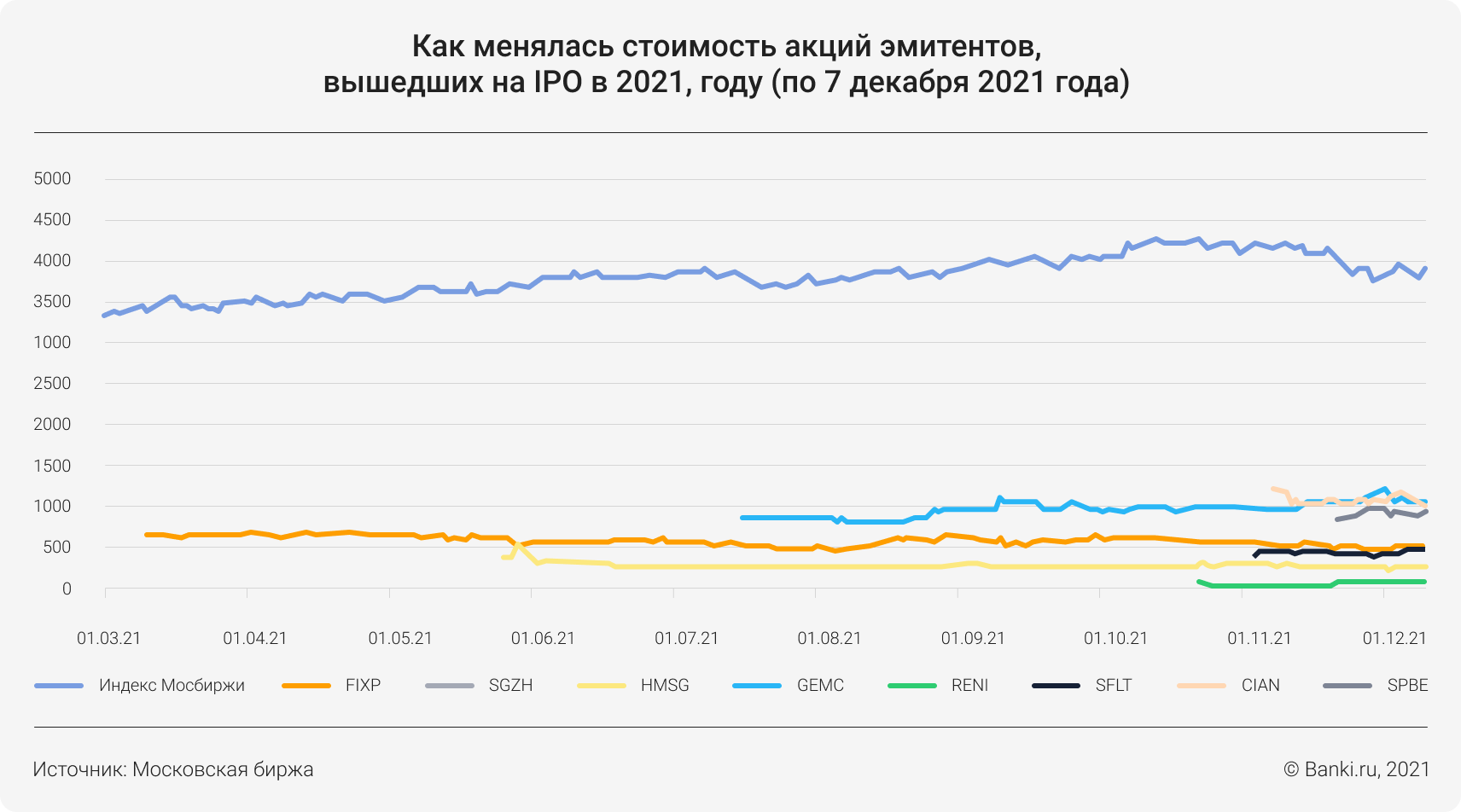

Из 13 размещений в 2020—2021 годах доход инвесторам на сегодня принесла лишь каждая вторая акция, семь из 13 выпусков торгуются ниже стоимости закрытия торгов первого дня.

В 2021 году на Московской бирже со своими акциями дебютировали Европейский медицинский центр (ЕМС), лесопромышленный холдинг Segezha Group, Группа ГМС и ретейлер Fix Price. В конце октября начались торги ценными бумагами «Ренессанс страхования», в ноябре — Softline и ЦИАН.

«За будущее российского бизнеса в IPO волноваться точно не стоит. Рыночная конъюнктура меняется, а с ней и число желающих использовать именно этот способ привлечения финансирования. Для российского рынка 13 новых размещений — это много, самый настоящий бум», — рассуждает Ирина Прохорова, аналитик УК «Открытие». Перспективы у отечественного бизнеса есть, особенно в свете роста российского фондового рынка (индекс Мосбиржи с начала 2021 года вырос на 26,6%), видит Илья Хабаров, руководитель управления клиентских операций на финансовых рынках Экспобанка. «Как правило, в период роста инвесторы находятся в поиске принципиально свежих ценных бумаг в портфеле», — отмечает он.

Внятных пояснений, почему не состоялись сразу два первичных размещения — «Красного и белого» и «Делимобиля» — на бирже, которые анонсировали российским инвесторам, от организаторов или самих представителей бизнеса нет. Источники ссылаются на конъюнктуру: исторический опыт показывает, что эмитент может передумать в любой момент. И отложить размещение ценных бумаг не на год-два, а на десятилетия, лишь бы на фондовом рынке стояла очередь из инвесторов, а не из выходцев на IPO.

Почему не выходят?

Проблема отложенных выходов на IPO существует не столько у российского, сколько у глобального рынка, констатирует Виктор Дима, партнер, директор департамента анализа рынка акций ИК «Атон». Все потому, что предложений слишком много: за 2021 год состоялось около 1 тыс. сделок, есть банки, которые выступали организаторами сразу по 700 размещениям. Он считает, что инвесторам в этом изобилии «приходится фокусироваться на конкретных предложениях, при оценке которых можно условно поставить все галочки в чек-листе: менеджмент, финансовая модель, перспективы и так далее». Причиной переносов или отмены выхода на IPO эксперту видятся исключительно решения собственников, которые рассчитывают получить максимальную прибыль, и это не совпадает со стремлением покупателей акций получить справедливую цену на актив. Конфликт этих интересов «приводит к тому, что после размещения стоимость ценных бумаг снижается или бизнес видит, что целесообразнее перенести выход на рынок на более поздние сроки», конкретизирует Виктор Дима.

Волноваться за будущее инвесторов, вкладывающих в российские IPO, стоит, считает Артем Майоров, директор департамента управления активами УК «Ингосстрах-Инвестиции». За «красивой историей» о кратном росте и развитии компаний чаще кроется желание собственников избавиться от бизнеса, дальнейшего развития которого они не видят. Но закономерность на рынке играет против них. «Большинство российских IPO состоявшегося бизнеса проваливается, а вот у растущего бизнеса, наоборот, размещения успешны, потому что их цель — рост, а не выход в кэш», — отмечает Евгений Жуйков, инвестиционный советник. Косвенно его мнение подтверждается рухнувшими котировками «Совкомфлота» (на 28% с первого дня торгов) или Fix Price (-18%) против взлета в 5,4 раза у ГК «Самолет» или в 2,1 раза у HeadHunter.

Версия инвестсоветника

Евгений Жуйков предполагает, что финансовый отдел «Делимобиля» увидел, что спрос на IPO уменьшается, денег на рынке становится меньше, инвесторы становятся более разборчивы и осторожны. «Плюс независимые аналитики готовы дать объективную оценку показателям, а не рисуют радужные перспективы, как большинство представителей брокеров, мотивация которых — продать», — финализирует он. «Если непосредственные собственники бизнеса желают продавать свои акции, то у стандартного инвестора возникает вопрос: зачем они продают бизнес, если у него столь «радужные» перспективы роста?» — солидарен Артем Майоров. Вразрез с таким скепсисом идет пример с рыночной оценкой акций «Европейского медицинского центра», показавших +22% с лета 2021 года (для проведения IPO свои пакеты на продажу отдали действующие акционеры, в том числе бенефициары Роман Абрамович и Егор Кульков, заработав 500 млн долларов).

Перспективные новички

Сложность российского IPO еще и в том, что количества частного отечественного покупателя недостаточно для выкупа всего предлагаемого объема акций и поддержания роста цены. «Русское IPO не вызывает интереса у западных инвесторов из-за объемов. Размеры 200–300 миллионов долларов не попадают в Watch List крупных институциональных фондов (речь о зарубежных фондах. — Прим. ред.), так как даже при хорошей аллокации в 5% (процент удовлетворения заявок при первичном размещении ценных бумаг. — Прим. ред.) это для них «слону зубочистка», — оценивает Артем Майоров. По его словам, своеобразные «народные IPO» и маркетинговые «акции по покупке акций» негативно оценивают и те, кто инвестирует на долгий срок, и профессиональные инвесторы. Растущие бизнесы с понятной моделью развития привлекают капитал не через IPO, а за счет венчурных фондов в preIPO-циклах, готовых нести риски и получающих хороший дисконт к конечному размещению». Как отмечает аналитик, представители российского бизнеса, не умеющие «вкачивать дозу адреналина» в инвесторов без дисконта к аналогам, будут расстроены. «Непрофессиональному инвестору стоит радоваться, что в стремлении к наживе в случае с «Делимобилем» он все же не получил убытков по своему портфелю из-за провального IPO, а дивиденды в растущих компаниях не выплачиваются десятилетиями», — говорит Майоров. Можно вспомнить «Ленту» (не платят с момента выхода на биржу в 2014 году), «Яндекс» и VK — привлеченные инвестиции и последующая прибыль направляется в развитие бизнеса.

«По поводу «Делимобиля» могу сказать одно: разочаровываться точно не надо, так как на рынке каждый день появляются новые инвестиционные идеи, которые могут оказаться даже лучше упущенной сейчас возможности», — полагает Хабаров.

Выход на российский фондовый рынок 12—13 компаний за последние несколько лет нельзя считать массовым, все же IPO — штучный товар. Отказ одного бизнеса от размещения на бирже не может быть трагедией для всего сообщества инвесторов. Безусловно, приятно иметь в своем портфеле ценную бумагу отечественного сервиса каршеринга в обмен на скидку на тариф. Но анонсированные размещения могут быть гораздо более привлекательными и прибыльными при реальном курсе на развитие компаний, росте спроса и цен на их рыночные активы.

Виктор ШАВРУКОВ для Banki.ru

Комментарии

<p>Прогнозы мы и не делали, задача была посмотреть как полетели после IPO бумаги росэмитентов на бирже, и поразбираться, почему некоторые компании нажимали на тормоза перед IPO и переносили.</p>

<p>А по прогнозам вашу заявку мы приняли))) по весне посмотрим)

<p>На пальцах объясняю: в России низкая производительность труда и будь я иностранным инвестором, то ещё 10 раз подумал бы о перспективах купленных через IPO долей в каком-нибудь "выстрелившем" российском бизнесе - а вдруг это всё рисовка? </p>

<p>Вы эффективность своего труда сначала научитесь меньшими затратами достигать, а потом к вам и все остальные инвесторы потянутся. Или я чего-то уже проспал и американцы и европейцы завидуют тому как "вкалывают" наши люди, а? С какой эффективностью, я имею ввиду.</p>