Высокая ключевая ставка, применяемые ЦБ макропруденциальные надбавки к капиталу для банков и завершение в середине года массовых госпрограмм привели к тому, что в 2024 году темпы выдачи ипотеки в России значительно замедлились. Как результат, по итогам девяти месяцев 2024 года банки выдали 1,1 млн ипотек почти на 4 трлн рублей, что, по данным «ДОМ.РФ», на 26% в количественном и на 28% в денежном отношении меньше аналогичного периода прошлого года.

Снижение спроса ожидаемо наблюдалось и в сервисах нашего финансового маркетплейса – по итогам января – августа 2024 года число оставленных пользователями Банки.ру заявок на ипотеку снизилось по отношению к аналогичному периоду 2023 года на 31%. За исключением мая – июля, когда мы фиксировали всплеск интереса к ипотеке на фоне грядущего завершения основных госпрограмм, динамика спроса от месяца к месяцу в основном находилась на нисходящем тренде.

Мы проанализировали параметры ипотечных заявок, оформленных пользователями Банки.ру в январе – августе 2024 года, и выяснили, какие изменения произошли в портрете потенциальных ипотечников в сравнении с аналогичным периодом 2023 года [1].

Какую ипотеку оформляли

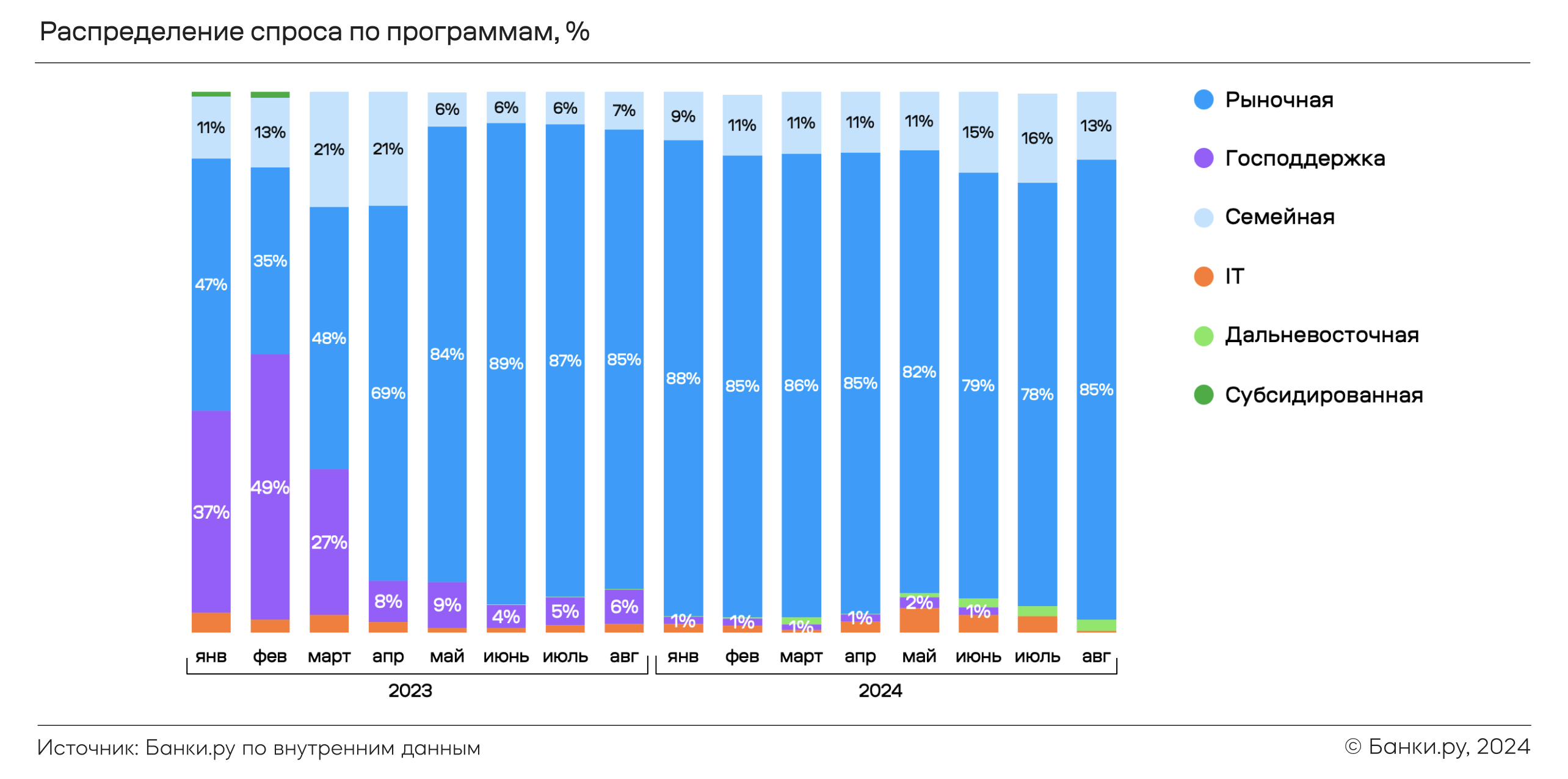

Преобладающая часть заявок, которые пользователи оставляли в ипотечных сервисах Банки.ру в январе – августе 2024 года, пришлась на рыночную ипотеку. В среднем ее доля составила 84%, в то время как в аналогичном периоде 2023 года находилась на отметке в 68%. Второй по популярности была семейная ипотека (почти 12% заявок). Несмотря на повышение заинтересованности потенциальных ипотечников в IT-ипотеке ближе к окончанию первого полугодия, структурно ее доля за год не особо изменилась и составила в наших сервисах в среднем чуть больше 2%. Незначительный рост спроса отмечали мы и на дальневосточную ипотеку, а вот средняя доля льготной ипотеки с господдержкой за год ожидаемо снизилась – с 18% в январе – августе 2023 года до чуть больше 1% в 2024-м.

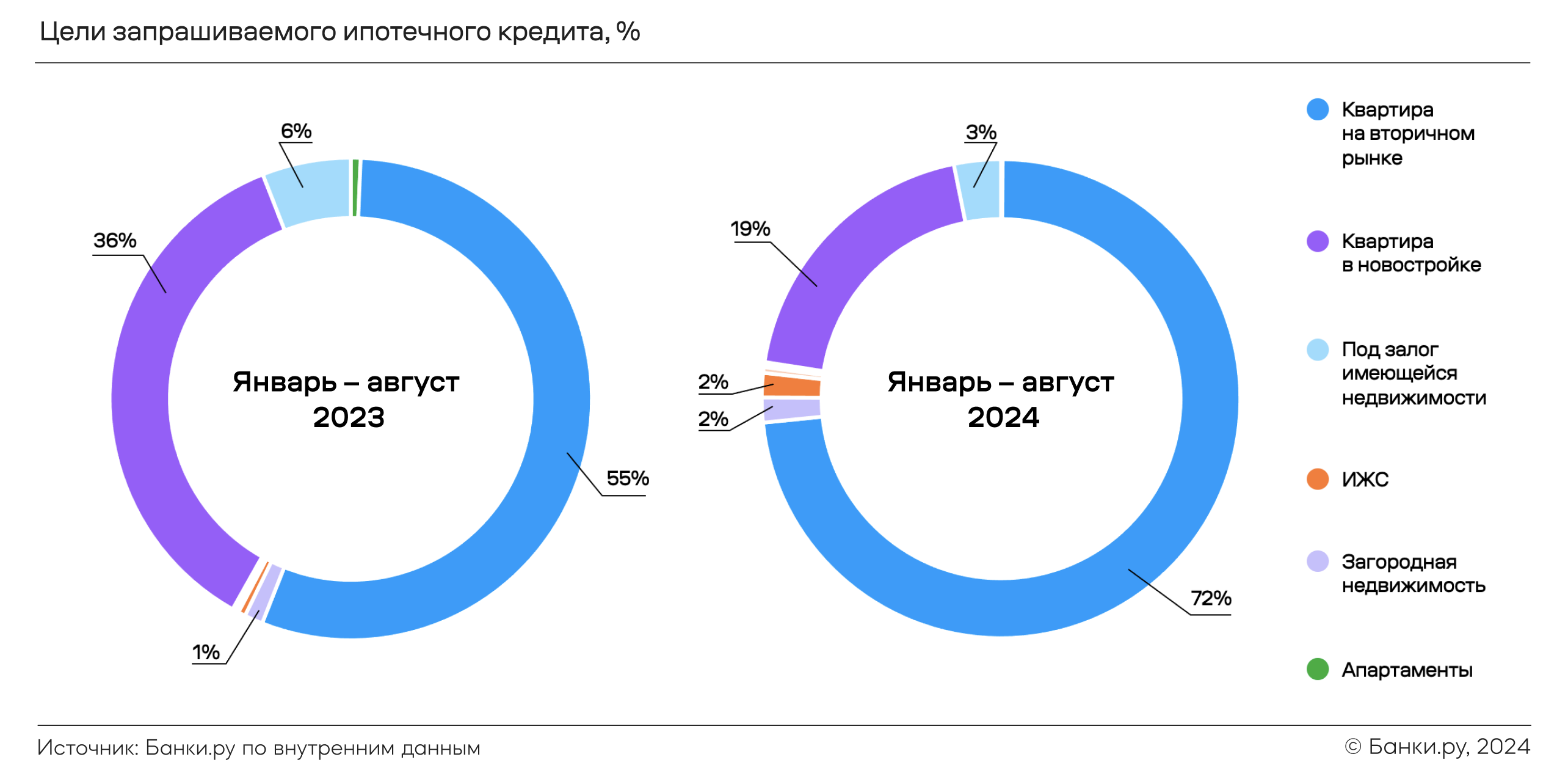

Тот факт, что, даже несмотря на высокие ставки, многие заемщики отдавали предпочтение вторичному жилью, по нашему мнению, может быть связан с более низкой стоимостью и большей его маневренностью по сравнению с «первичкой». Так, в структуре целей оформленных на Банки.ру ипотечных кредитов доля квартиры на вторичном рынке в анализируемом нами периоде 2024 года в среднем составила 72%, в то время как годом ранее была равна 55%. Интерес к новостройкам же упал в два раза – с 36% до 19%. Аналогично (с 6% до 3%) снизилось и число заявок на ипотеку, оформляемых под залог уже имеющейся недвижимости. Меньше, чем в 2023 году, потенциальные заемщики интересовались и кредитами на приобретение апартаментов и комнат, а вот спрос на ИЖС и загородную недвижимость за год стал больше, но из-за высоких ставок пока еще сохраняется на минимальных уровнях, как и интерес к коммерческой недвижимости и машино-местам.

По нашему мнению, в первую очередь спрос на рыночную ипотеку предъявляли лица, имеющие острую потребность в решении жилищного вопроса и рассчитывающие на дальнейшее рефинансирование, а также заемщики, которым кредит необходим был на небольшой срок и/или сумму – например, планировавшие закрыть обязательство перед банком досрочно после продажи уже имеющегося жилья. Этим можно объяснить и тот факт, что при отсутствии устойчивого тренда на снижение стоимости недвижимости в большинстве регионов средний чек оформленной на Банки.ру ипотеки в январе – августе 2024 года снизился на 4% к аналогичному периоду прошлого года и составил 4 млн рублей.

А вот средний первоначальный взнос в реалиях ужесточения требований банков к этому параметру ожидаемо повысился: с 27% до 30% собственных средств заемщика от стоимости недвижимости. При этом максимальный его средний уровень (42%) в 2024 году отмечался по ипотеке с господдержкой, а наименьший (24%) – по IT-ипотеке. По ней же отмечался наибольший средний запрошенный чек (6,3 млн рублей), а минимальный (как и в 2023 году) был запрошен нашими пользователями по военной ипотеке (1,9 млн рублей). В январе – августе же 2023 года в лидерах по средней запрошенной сумме на Банки.ру была субсидированная ипотека от застройщика (5,7 млн рублей).

Увеличился за год и средний запрошенный срок: по итогам января – августа 2024 года он составил 25 лет, в то время как годом ранее был равен 21 году. И заемщики, и банки были вынуждены удлинять сроки ипотеки – в целях обеспечения приемлемого размера ежемесячного платежа и соблюдения требований ЦБ к показателю долговой нагрузки.

Социально-демографический портрет заемщиков

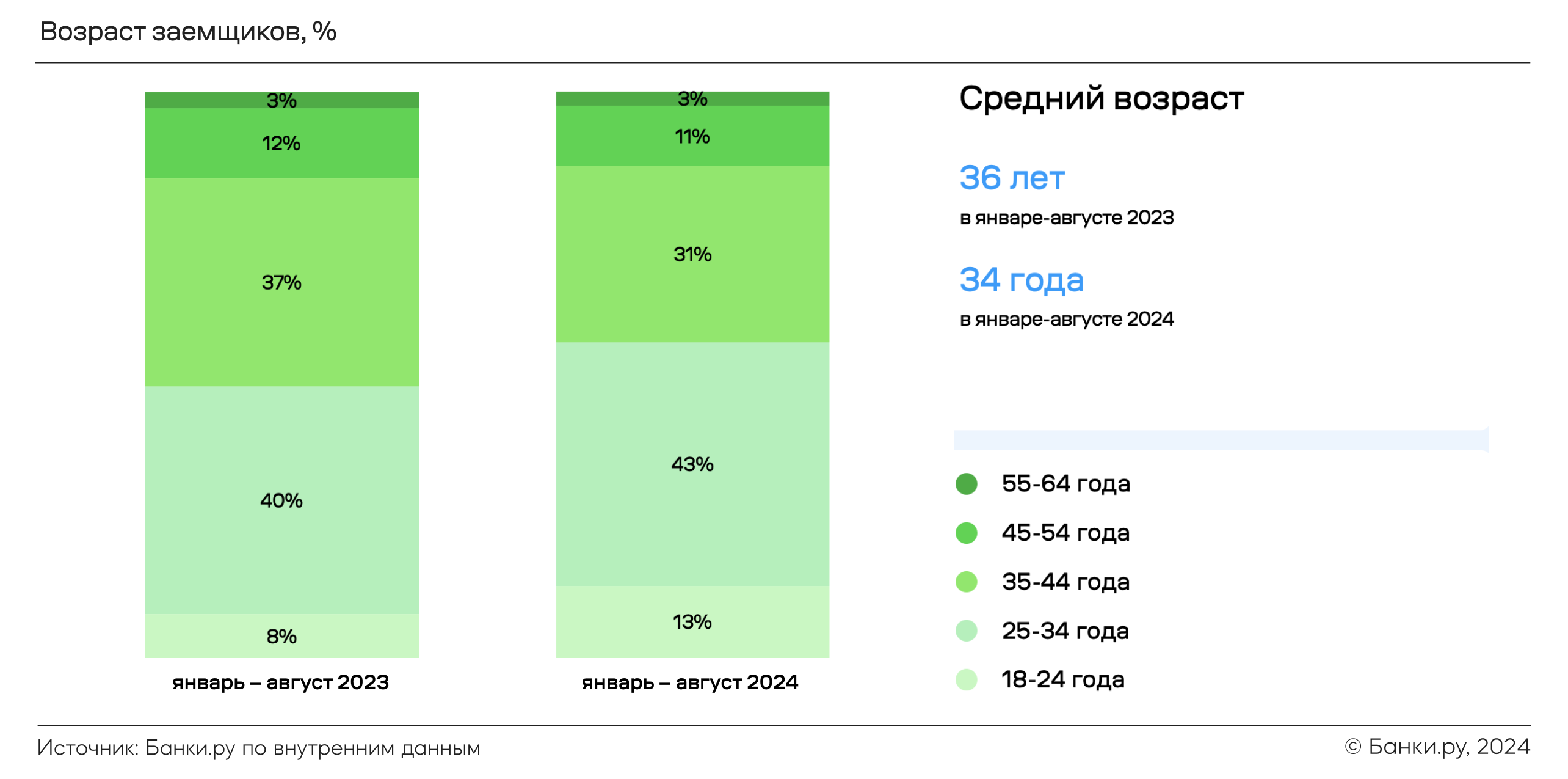

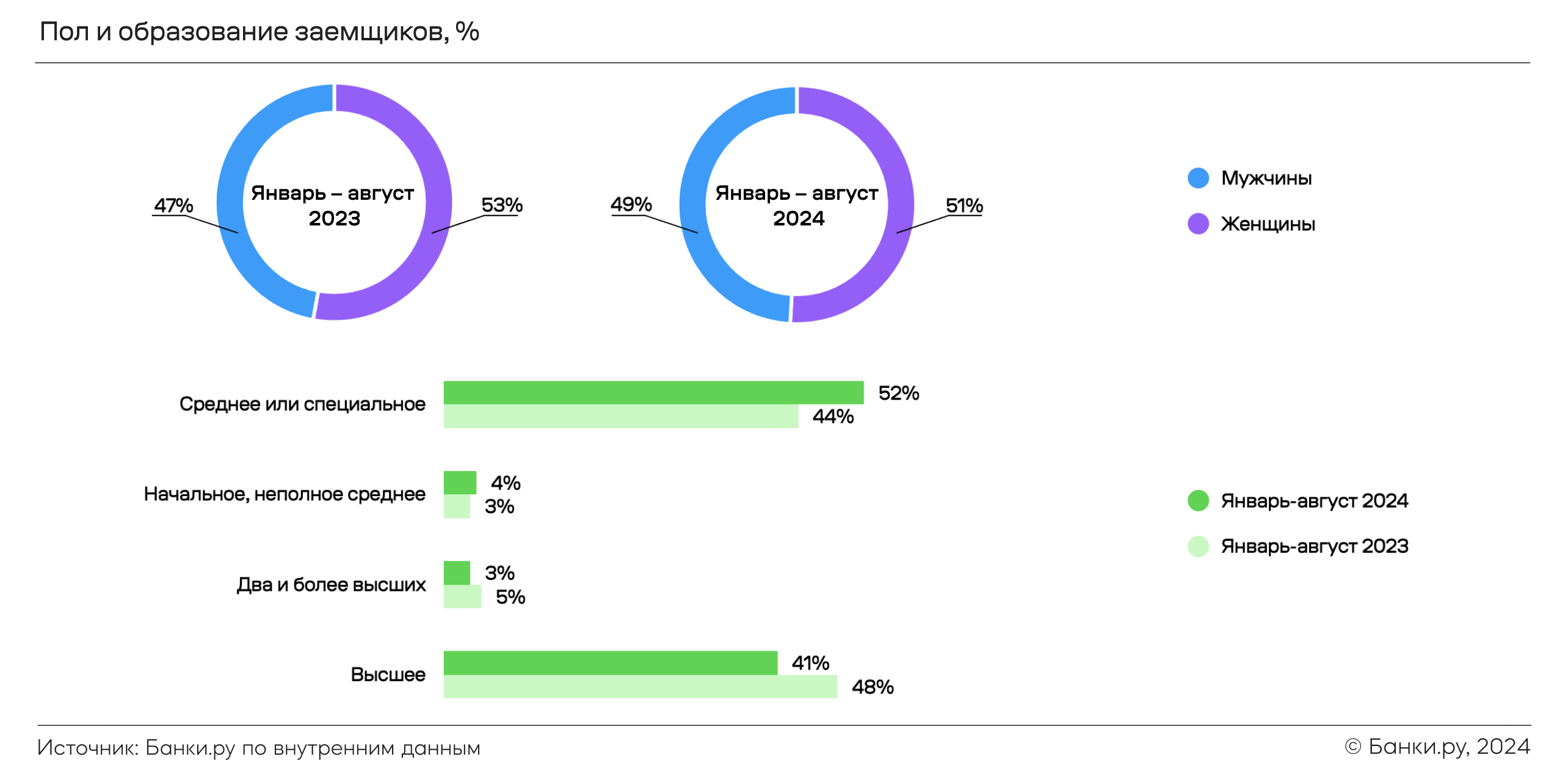

Преимущественный интерес к ипотечным продуктам на Банки.ру в январе – августе 2024 года отмечался со стороны женщин, однако по сравнению с аналогичным периодом 2023 года доля оставленных ими заявок стала меньше на 2%. Почти половину заявок оставляли пользователи в возрасте от 25 до 35 лет, которых вместе с более молодой категорией (от 18 до 24 лет) за год стало больше. Минимальный же спрос на ипотеку по-прежнему предъявляли лица в возрасте от 55 до 65 лет. Одновременно средний возраст пользователей, интересовавшихся в сервисах Банки.ру подбором ипотеки, за год снизился на два года и достиг 34 лет.

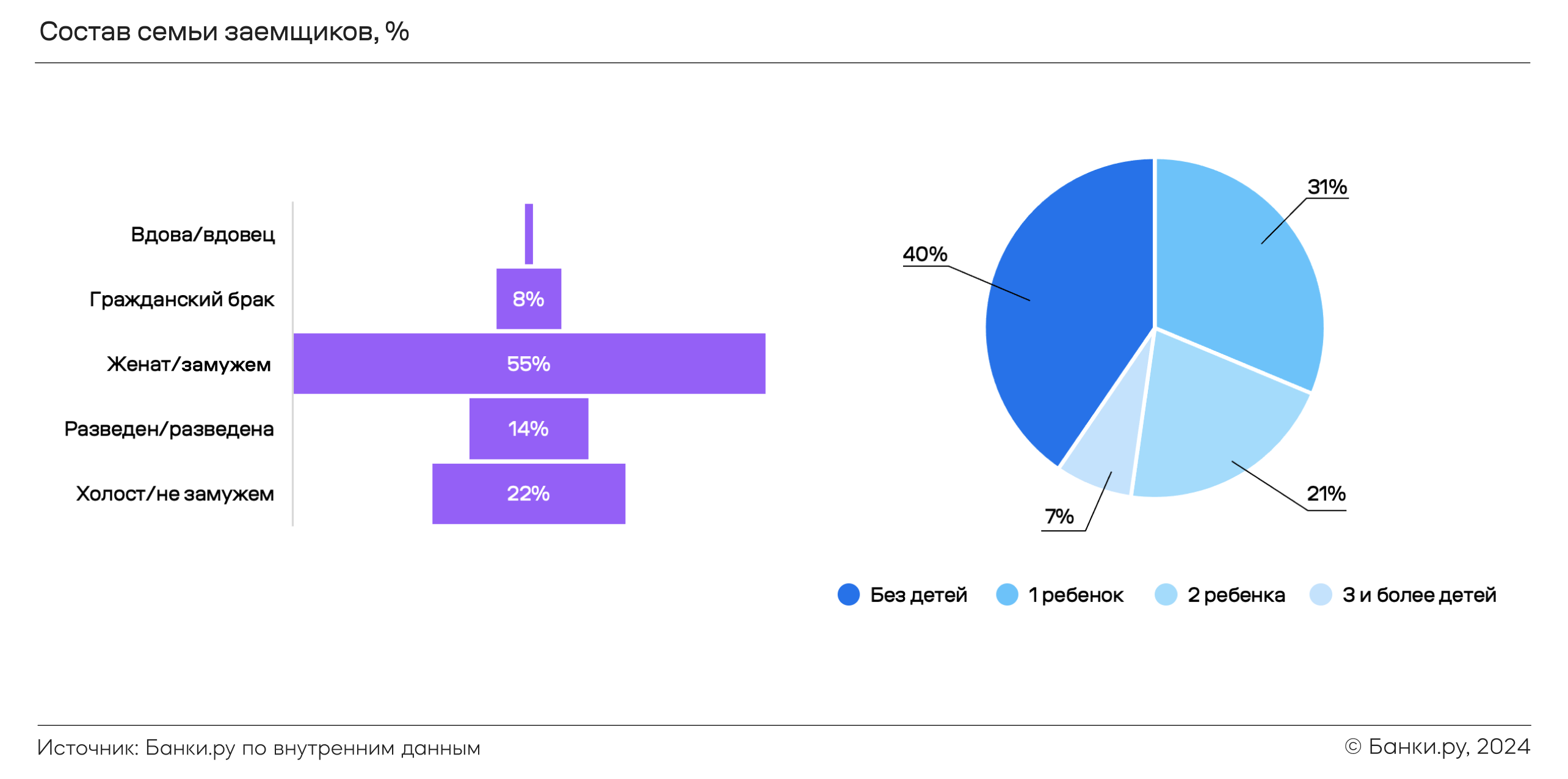

Как и годом ранее, преобладающая часть потенциальных ипотечников состояла в браке (официальном либо гражданском) и не имела детей. А вот людей со средним образованием среди оставлявших заявки на ипотеку по сравнению с январем – августом 2023 года стало на 8% больше. В 2024 году они формировали более половины ипотечного спроса, в то время как годом ранее больше заявок мы получали от заемщиков с высшим образованием.

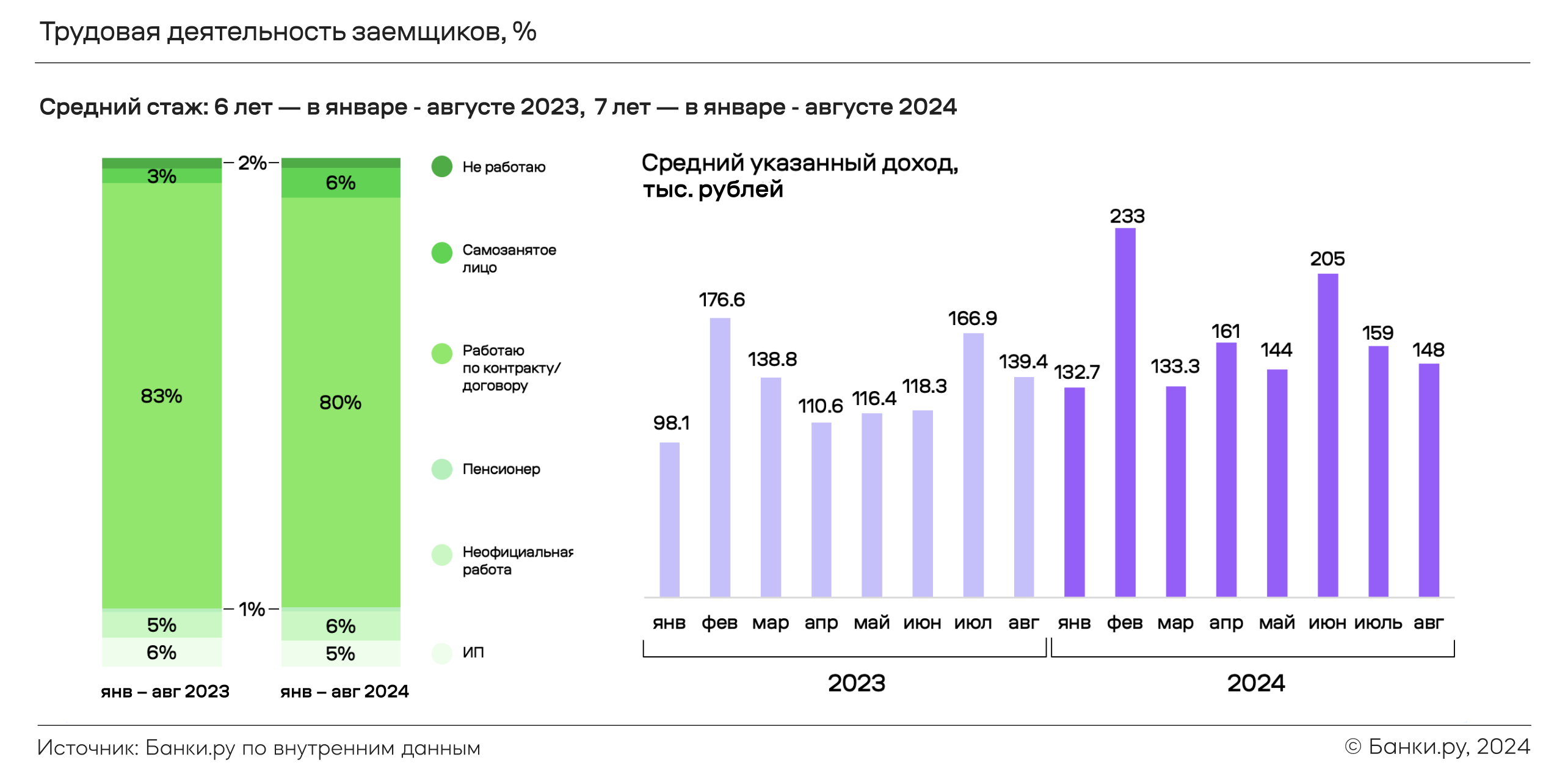

Радикальных изменений в части трудовой занятости заемщиков за год не произошло – по-прежнему более 80% из них работали по трудовому договору, а вот средний указываемый ими стаж вырос на один год и составил семь лет. Одновременно в структуре заемщиков в два раза выросла доля самозанятых лиц, а вот ИП по сравнению с январем – августом 2023 года стало на 1% меньше.

За год средний указываемый в анкетах уровень дохода потенциальных заемщиков вырос на 23% и по итогам восьми месяцев 2024 года составил 164 тысячи рублей. Максимальные средние значения этого показателя в наших ипотечных сервисах мы фиксировали в феврале (233 тысячи рублей) и июне (205 тысяч), минимальные – в январе и марте.

Региональный портрет

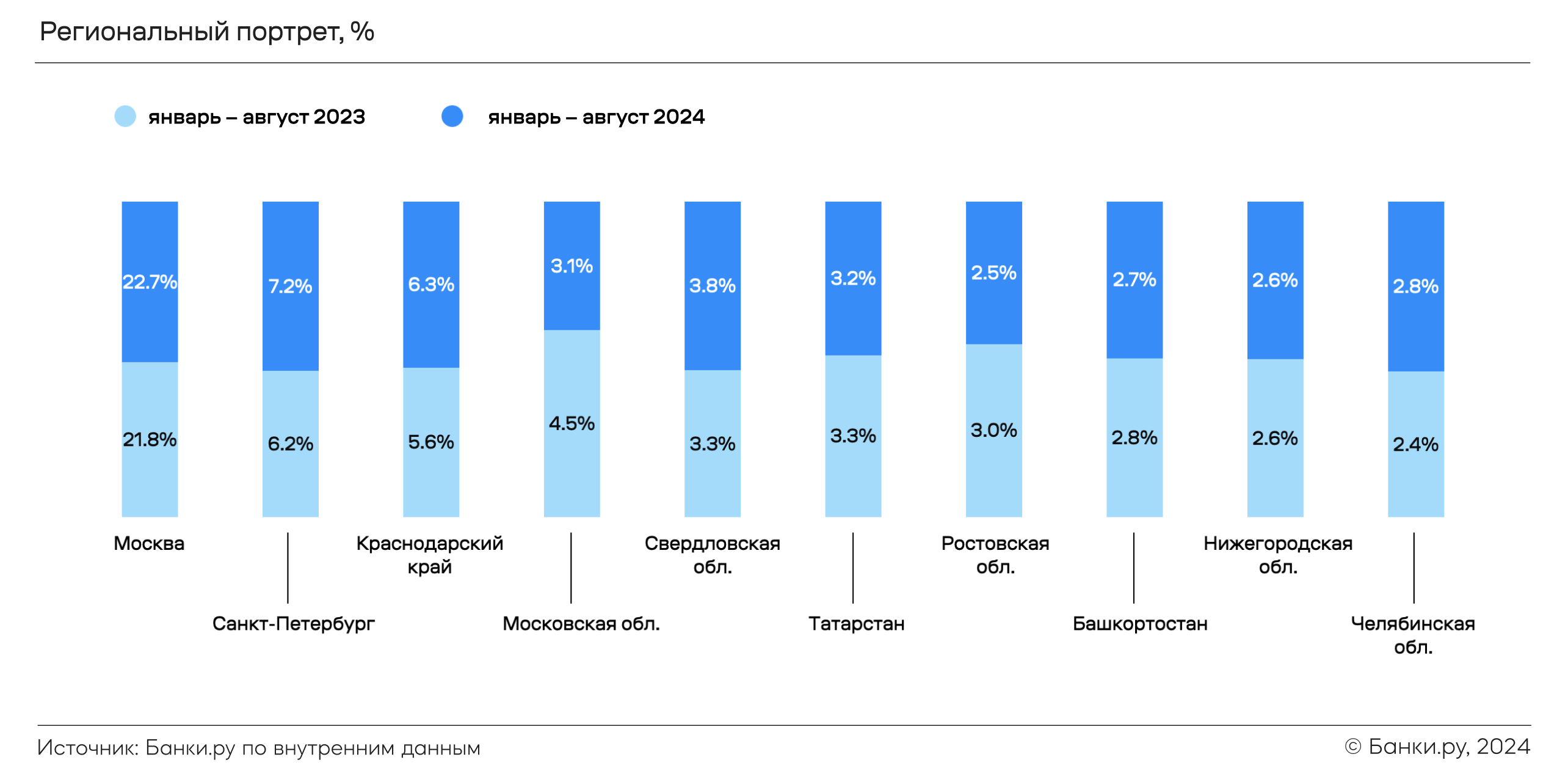

Больше всего ипотекой в сервисах Банки.ру в январе – августе 2024 года интересовались заемщики из Москвы, Санкт-Петербурга и Краснодарского края. По сравнению с аналогичным периодом 2023 года топ регионов-лидеров не изменился, наряду с указанной тройкой в нем также находятся Московская, Свердловская, Ростовская, Нижегородская, Челябинская области и две республики – Татарстан и Башкортостан.

[1] Использовались эксклюзивные внутренние данные Банки.ру. В расчет входили данные заявок на ипотечные кредиты банков, оставленные на Банки.ру в период с 1 января 2023 года по 31 августа 2024 года. По состоянию на октябрь 2024 года на нашей платформе уже более 18 млн зарегистрированных пользователей. Ежемесячно Банки.ру обрабатывает более 2,2 млн заявок на финансовые продукты. Наши сервисы работают более чем в 20 продуктовых категориях.