Фондовый рынок США на пике, и все больше экспертов предрекают скорый кризис. Надо ли верить их прогнозам и избавляться от долларовых активов?

Америка на максимуме

Американский фондовый рынок продолжает бить рекорды. На прошлой неделе исторический максимум обновил Dow Jones Industrial, поднявшись до 22 650 пунктов. Другой биржевой индекс — S&P 500 — также подпрыгнул выше 2 940 пунктов, показав, что предел роста еще не достигнут.

Рынок США растет почти десять лет, и конца этому, кажется, не предвидится. Тон задают технологические компании: их больше всего любят инвесторы, и сюда идут основные потоки денег. По данным Bank of America Merrill Lynch, вложения глобальных фондов в американские активы — от долга до акций — к середине сентября достигли максимума с января 2015 года, тогда как инвестиции в EM сократились до минимума более чем двух лет. Только индексные фонды вложили в американские компании более 160 млрд долларов.

Инвестиции на Банки.ру

Привлекательность американских акций в высокой прибыли, которую показывают компании. Налоговые льготы и высокий потребительский спрос стимулируют приток инвестиций в отрасли, ориентированные на внутренний рынок. Именно поэтому технологический и потребительский секторы сейчас в лидерах роста. Торговая война с Китаем американской экономике только в плюс: от введения пошлин пока страдают валюты развивающихся стран. Как отмечает в обзоре главный инвестиционный стратег ITI Capital Искандер Луцко, с начала торговых войн акции компаний потребительского сектора растут опережающими темпами по сравнению с бумагами экспортеров.

В России все наоборот: если посмотреть на отраслевые индексы, то в более выгодном положении компании-экспортеры. Например, индекс нефти и газа с начала года подрос на 37%, а металлургии — на 7,6%. Потребительский и финансовый секторы в минусе, что вполне ожидаемо, учитывая снижение реальных доходов россиян.

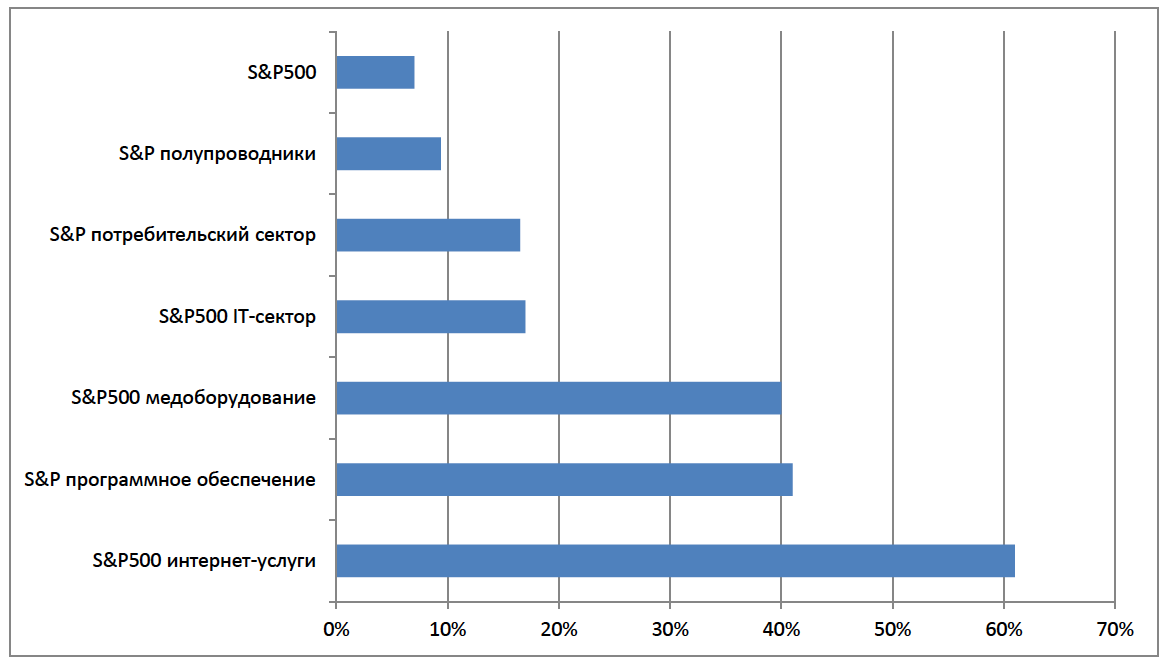

Технологические компании растут быстрее рынка*

Источник: Bloomberg, ITI Capital (рост с начала года)

Россияне голосуют долларом

Несмотря на неплохой рост отечественного фондового рынка (индекс Мосбиржи с января прибавил 14,5%), все больше россиян предпочитают инвестировать за рубеж. Резкое ослабление рубля в августе подтолкнуло спрос на акции иностранных компаний. По данным Санкт-Петербургской биржи, число клиентов с начала года выросло более чем в шесть раз. Торговый оборот увеличился до 967,3 млн долларов. В августе число частных инвесторов, торгующих иностранными бумагами, увеличилось на 12%.

Похожий тренд и на рынке ПИФов: при общем оттоке в 7 млрд рублей в августе лидерство по привлечению делят фонды нефтегазового и металлургического секторов и фонды, в портфелях которых бумаги иностранных IT- и интернет-компаний. В прошлом году иностранные ПИФы зарабатывали вкладчикам до 30%, а с начала этого года их доходность уже свыше 20—25%.

В ожидании обвала

Но чем выше взлетают американские фондовые индексы, тем больше появляется мрачных пророчеств о скором крахе. В JP Morgan предупреждают: время растущего доллара подошло к концу. По мере ослабления эффекта от предпринятого президентом Дональдом Трампом сокращения налогов крупнейшая экономика мира утратит преимущество в росте.

По американской экономике (фундаментальный фактор роста фондового рынка) может также ударить и ФРС, ведь впереди еще несколько повышений ключевой ставки. Причиной финансового кризиса может стать рост долга в корпоративном секторе. «Сейчас на фондовом рынке США можно наблюдать большое количество обратных выкупов своих акций корпорациями и выплаты крупных дивидендов. Все это создает впечатление, что топ-менеджеры понимают: музыка может стихнуть в любой момент, и направляют львиную долю свободных денежных средств на дивиденды и buy back», — говорит аналитик «Финама» Сергей Дроздов.

Ведущий стратег «Атона» Алексей Каминский указывает, что из-за торговых войн и проблем в экономиках некоторых развивающихся стран (Турция, Аргентина) капиталы стали уходить в США. Это породило колоссальную разницу в динамике фондовых индексов. По мнению эксперта, этот дисбаланс рынков вряд ли продолжит развиваться дальше. «Пришло время им начать «сходиться» обратно. И для этого либо просядет американский рынок, либо же вырастут развивающиеся», — предполагает Каминский.

Потенциал роста развивающихся рынков на ближайшие 12 месяцев

Источник: Bloomberg, ITI Capital

Весь вопрос в том, когда это случится. И насколько сильно упадут акции тех же Facebook* или Tesla? Июньский обвал гигантов IT-индустрии показал, что коррекция может быть достаточно жесткой. Многие аналитики западных инвестбанков полагают, что рынок США сильно переоценен и «глобальный шторм» может начаться именно с технологического сектора. Как считают экономисты JP Morgan, масштабный финансовый кризис разразится уже в 2020 году. Более близкая дата обвала — ноябрь 2018 года. В это время (6 ноября) пройдут промежуточные выборы, на которых, как ожидается, республиканцы могут потерять большинство в палате представителей конгресса. «Когда рухнет рынок — сложно сказать, должен быть триггер. Скорее всего, это произойдет неожиданно, от очередного разорвавшегося «пузыря вроде Lehman Brothers», — комментирует аналитик «Альпари» Анна Кокорева. По ее словам, если доллар начнет падать, то для рубля это плюс, отечественная валюта может укрепиться.

Как защитить сбережения?

Означает ли это, что правы министр экономического развития Максим Орешкин и первый заместитель председателя ЦБ Сергей Швецов, рекомендующие россиянам покупать «отечественное»? Как показывает опыт ипотечного кризиса 2008 года, если на развитых рынках начинаются проблемы, иностранцы, от которых зависит «погода» на нашем фондовом рынке, отнюдь не спешат покупать рублевые активы. А локальных инвесторов, способных поддержать отечественные индексы, просто нет (банки и НПФ, скупающие ОФЗ, не в счет). И если в США начнется пожар, то пожар начнется везде, говорит Кокорева.

«Результатом кризиса американского рынка станет масштабная цепная реакция, которая негативно скажется на рынках всех сегментов», — уверен аналитик «БКС Премьер» Антон Покатович. Хотя российская экономика и выглядит устойчивой (с точки зрения профицита текущего счета, благоприятной конъюнктуры нефтяного рынка, низкой долговой нагрузки и проч.), но это не сработает в краткосрочной перспективе. И, несмотря на низкие мультипликаторы, с которыми сейчас торгуются бумаги российских компаний, эта недооценка не спасет инвесторов. «Потеряют все. В том числе держатели российских акций, которые в условиях внешнеполитического кризиса относятся к рисковым и спекулятивным активам», — уверен аналитик «Альпари» Александр Разуваев. Он рекомендует при малейших тревожных сигналах продавать и акции, и облигации. В «Финаме» считают, что самый надежный способ защититься от кризиса — купить доллары и евро.

Но не все эксперты столь категоричны. Некоторые полагают, что в ближайшие пару лет инвесторам не стоит опасаться кризиса. «На фоне повышения ставок американский рынок продолжит оставаться довольно привлекательным», — говорит управляющий активами General Invest Денис Горев.

Искандер Луцко из ITI Capital отмечает, что компании из США много реинвестируют (за счет сделок M&A и дивидендов). По данным Bloomberg, в этом году они могут вложить около 2,5 трлн долларов. Такой приток обеспечит дальнейший восходящий тренд на фондовом рынке: в ITI Capital полагают, что до конца года S&P 500 может подрасти еще на 6—7% и достичь 3 100 пунктов.

Российский рынок хотя и не очень интересен для инвестиций (прежде всего из-за риска санкций и снижения роста экономики), однако и здесь, считают эксперты, можно заработать. Например, вкладывая в бумаги нефтегазового сектора. Рост цен на сырье и риски дальнейшей девальвации рубля «Газпрому» и «Роснефти» только на руку. К тому же, указывает аналитик «БКС Капитал» Сергей Суверов, компании добывающего сектора на фоне роста прибыли могут увеличить дивидендные выплаты.

Еще один вариант — купить бумаги компаний, уже попавших под санкции, или тех, кому они угрожают. «В котировки данных бумаг уже заложена повышенная риск-премия за санкции, что делает такие бумаги более нейтральными в отношении усиления западных санкций к РФ в перспективе», — говорит Покатович.

Альберт КОШКАРОВ, Banki.ru

*Сервис/сервисы, принадлежащие Meta, признанной в РФ экстремистской организацией, деятельность которой запрещена на территории РФ

Комментарии

Уже!

Статистика США – подтасовка на подтасовке, подлинного роста ВВП нет с 2007 г., когда рост госдолга (заимствований) начал превосходить даже рост номинального ВВП (грубо говоря – занял три доллара, добился роста на один).

Но это ещё не всё – введение санкций (как, например, Китаю за покупку наших самолётов) и развязывание торговых войн – указывает на неспособность американских властей вообще что-то просчитывать и мыслить стратегически.

Разве повышение пошлин не сможет вызвать рост цен и замедление спроса в самих США, не говоря уже о спаде производства во всём мире? Разве «отлучение от доллара» не коснулось уже Америки распродажей её облигаций рядом стран, и повышением ставки по обслуживанию новых долгов до рекорда 1980-х гг., если судить по разнице доходности с тогда ещё государственными бондами Германии?

Вы рекомендуете пересидеть сложные времена в рубле ?