Банк России начал повышать ключевую ставку. О чем это говорит инвестору? В портфель пора добавить инструменты, которые уменьшат риски от действий регулятора.

В первой и второй частях нашего сериала мы узнали, что облигации способны защитить инвестиционный капитал от рисков повышения цен и ключевых ставок. От инфляции портфель инвестора застрахуют линкеры. Уберечь же капитал от растущих процентных ставок помогают флоатеры. Насколько успешно? Разбираемся с экспертами.

Суть флоатера

Флоатер — облигация с плавающей ставкой. В названии бумаги уже отражена ее особенность: float в переводе с английского означает «плыть». Купон (доход, который получают держатели бумаг) этого инструмента пересчитывается в зависимости от динамики процентных ставок.

Обычно флоатеры привязаны к определенному эталонному индексу — например, к Лондонской межбанковской ставке предложения (LIBOR).

В России Минфин выпустил первые современные ОФЗ-ПК 31 декабря 2014 года. Их появление стало ответом на запрос инвесторов застраховать портфели от риска повышенной волатильности процентных ставок. Тогда ситуация обострилась из-за того, что ЦБ РФ в конце 2014 года резко повысил ключевую ставку до 17% (это произошло через неделю после очередного повышения до 10,5%).

Самые доходные облигации

| Название облигации, эмитент |

Доходность

в год

|

Дата погашения

или оферты

|

|

|---|---|---|---|

|

Финансовые системы

|

873.65%

|

10.04.2025

погашение

|

|

|

СФО РуСол 1

|

798.58%

|

10.04.2025

погашение

|

|

Газпром нефть

|

503.75%

|

10.04.2025

погашение

|

|

КАМАЗ

|

495.12%

|

10.04.2025

погашение

|

|

КАМАЗ

|

489.69%

|

10.04.2025

погашение

|

Российские ОФЗ-ПК привязаны к ставке RUONIA (Ruble Overnight Index Average). По этой ставке банки дают друг другу краткосрочные рублевые кредиты или принимают депозиты. Этот показатель отражает оценку стоимости необеспеченного заимствования на условиях «овернайт».

Важно: динамика RUONIA жестко привязана к ключевой ставке Банка России — корреляция между ними почти 100%.

При повышении ключевой ставки процентные ставки на денежном рынке (в том числе RUONIA) устремятся вверх, а это условия для роста ставки купонов по флоатерам.

А ключевая ставка будет точно повышаться?

Актуальность темы повышения ключевой ставки аналитик ГК «Финам» Алексей Ковалев объясняет двумя обстоятельствами. Во-первых, тем, что Россия в начале пути по нормализации денежно-кредитной политики. Регулятор для этого и повышает ключевую ставку. Во-вторых, есть усиливающийся в последнее время санкционный риск. «Нельзя исключать, что в случае очень высокого давления на рубль Центробанк будет вынужден резко повысить ключевую ставку, как в декабре 2014 года», — рассуждает эксперт.

Значит, самое время покупать флоатеры?

Флоатеры имеет смысл держать в портфеле только при росте ставки, а ее ЦБ обычно поднимает при росте инфляции, указывает на закономерность ведущий финансовый консультант компании «Личный капитал» Борис Кожуховский. «Когда наметился тренд на рост ставок, флоатер (ОФЗ-ПК) может стать защитным инструментом», — говорит эксперт. При этом, если рост ставок растянется во времени, более высокую доходность можно получить, инвестируя в короткие ОФЗ-ПД.

На меньшую волатильность флоатеров как важное свойство ОФЗ обращает внимание и главный исполнительный директор «ВТБ Капитал Инвестиции», старший вице-президент ВТБ Владимир Потапов. «В случае роста ключевой ставки у флоатеров будет меняться купон и, следовательно, цена (при прочих равных, растет купон — растет цена)», — приводит он последовательность. Определить, как будет двигаться цена, непросто, поскольку на нее влияют факторы спроса и предложения, внутренние модели оценки флоатеров.

У спроса и предложения есть своя зависимость от прогнозов процентных ставок на период «жизни» бумаги. Меняются прогнозы, и это может привести в движение цены на флоатеры, развивает мысль Потапова эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов. Пока он не ждет сильного тренда на повышение, ведь основная функция флоатера — «иммунитет от процентного риска».

Алексей Ковалев из «Финама» напоминает, что инвестор, вкладывая деньги во флоатер, берет в портфель защитный инструмент. И своеобразной платой за страховку станет умеренная доходность такой ценной бумаги. «Флоатеры защитят в период турбулентности, когда ставки начали резко и заметно расти, но основные деньги на долговом рынке все-таки зарабатываются на бондах с фиксированными купонами», — заключает он. В период растущего процентного риска флоатеры стоит держать в портфеле инвестора, но покупать их «на все» неразумно.

Как работает защитный механизм флоатера

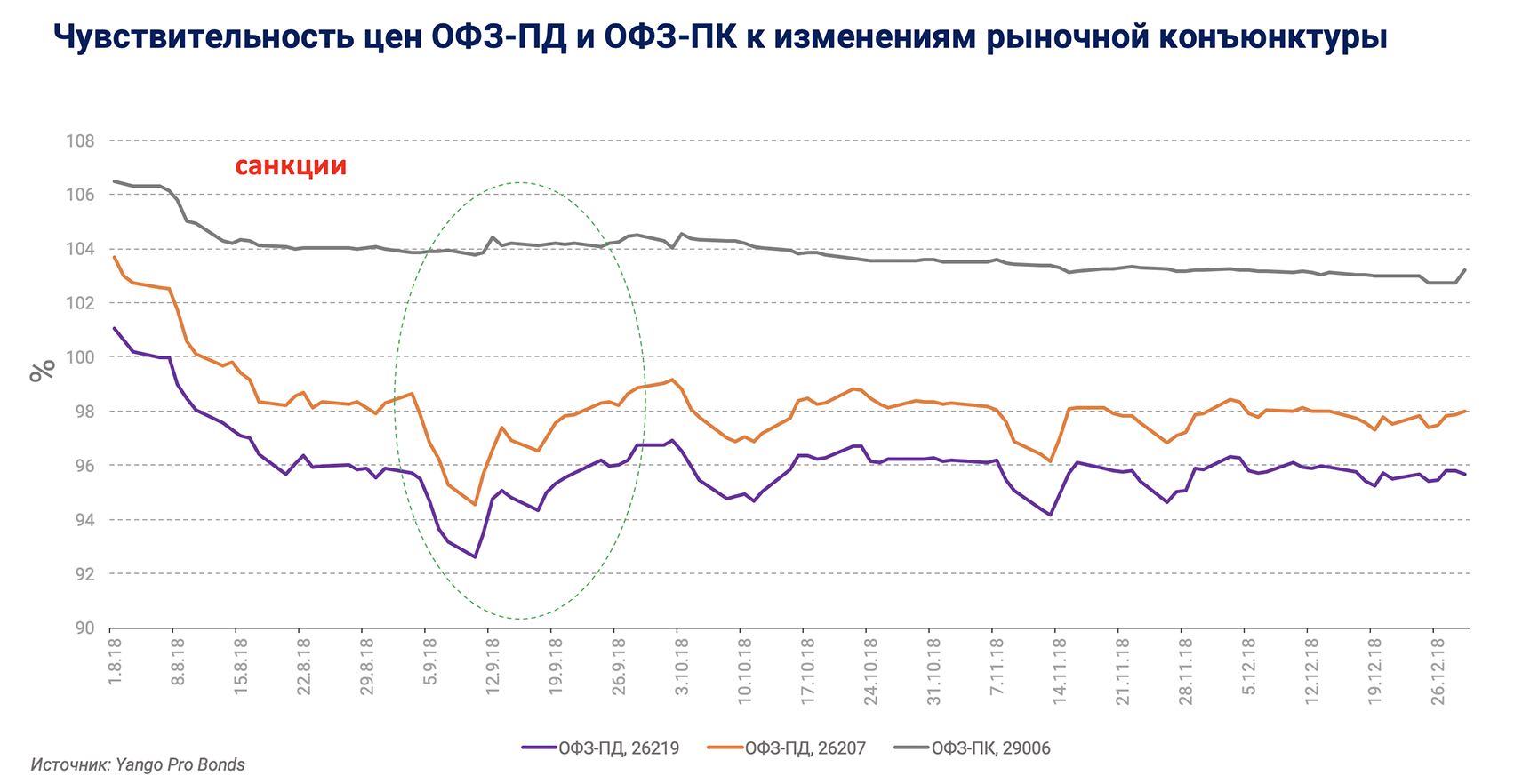

Понять, как флоатер способен уберечь от процентного риска, можно, сравнив его действие во время повышения ключевой ставки с поведением облигации с фиксированным доходом (ОФЗ-ПД).

Логика появления флоатеров заключалась в необходимости предоставить инвесторам инструмент со встроенным механизмом страховки от изменений процентных ставок, объясняет Алексей Ковалев. Повышение ключевой ставки влечет за собой рост ставок денежного рынка, в том числе и RUONIA. В день пересчета купона по облигации ее купон на следующий купонный период (как правило, это три или шесть месяцев) будет установлен с учетом возросшей RUONIA. В результате цена флоатера несильно изменится. Это отличает флоатер от ОФЗ-ПД. Цена последней заметно падает в случае резкого роста рыночных ставок. По словам аналитика, когда процентные ставки в экономике заметно росли, облигации-флоатеры приносили больший доход своим держателям (под доходом имеется в виду и купон, и изменение цены), чем облигации с фиксированным доходом.

Цена на флоатеры не реагирует на изменение ключевой ставки Центробанка так, как цена бондов с фиксированным купоном, говорит Борис Кожуховский. У всех облигаций — не важно, флоатер это или бумага с фиксированным купоном, — есть переменный параметр. Он изменяется вслед за движением ставки и влияет на доходность по облигации. У облигации с фиксированным купоном это цена, а у флоатера это купон. Поэтому, например, при росте ставки ЦБ цена на обычную облигацию снижается, и за счет этого растет доходность. Цена флоатера остается прежней, но по ней увеличивается купон, что также приводит к росту доходности по бумаге.

Какие флоатеры продаются

По данным Cbonds, на конец марта 2021 года объем рынка ОФЗ-ПК оценивался на уровне 4,7 трлн рублей. В обращении находится 16 выпусков ОФЗ-ПК. Есть на российском рынке и ряд корпоративных облигаций, переменные купоны которых рассчитываются с привязкой к ключевой ставке ЦБ, инфляции, ставке RUONIA и др.

В основном в облигации с плавающим купоном инвестируют крупные банки и пенсионные фонды, говорит независимый инвестиционный консультант Виталий Шевелев, Invest Radar. Сейчас в обращении находятся ОФЗ-ПК со сроками погашения с 2022 по 2034 год и с различными формулами формирования купонов. В корпоративном сегменте, который выглядит намного скромнее сегмента ОФЗ, Шевелев советует обратить внимание только на РЖД 001Б-03. Этот выпуск (доступный только квалифицированным инвесторам), по мнению эксперта, «не классический флоатер, а бессрочная (вечная) облигация, купон которой привязан к доходности ОФЗ на пять лет и пересчитывается каждые полгода».

Доходность флоатера

Точную доходность к погашению бондов с плавающим купоном посчитать невозможно, и в этом их суть: неизвестны будущие платежи, те самые купоны. Есть зависимость и от того, к какому параметру и как привязан купон. Отличаются флоатеры «старых» и «новых» серий. У «старых» флоатеров ставка купона рассчитывается на основе среднего значения RUONIA с лагом в шесть месяцев. В отличие от них купон бумаг «новых» серий базируется на среднем арифметическом значении ставки RUONIA за семь дней до даты определения процентной ставки. Ставка публикуется за два дня до выплаты купона.

Можно сделать предполагаемую оценку, исходя из прогнозов процентных ставок, либо использовать форвардные процентные ставки. Для этого, например, в Excel строится модель облигации. «Строится прогноз по базовой ставке, формируется график платежей и оценивается эффективная доходность к погашению. Когда будет меняться прогноз по базовой ставке, доходность флоатера будет рассчитываться заново», — поясняет Игорь Галактионов и показывает, как это делать, на примере.

Берем, например, выпуск ГТЛК 1Р-10 с купоном в размере ставки ЦБ + 0,65%, который определяется на два купонных периода вперед. Купонный период составляет 91 день, дата оферты 03.06.2022.

Начиная с 16.04.2021 до оферты по облигации будет пять купонных выплат. Рыночная цена на начало расчета составляет 97,58% от номинала (975,8 рубля), НКД = 6,04 рубля.

Предположим, что на этом отрезке времени ЦБ повысит ключевую ставку дважды — на заседаниях в июне и октябре — на 0,25% с текущих 4,5%. Точный график заседаний ЦБ можно найти на сайте регулятора.

Тогда прогнозный график денежных потоков может выглядеть следующим образом:

| Дата | Ставка купона | Платеж, рублей |

| 16.04.2021 | -981,84 | |

| 04.06.2021 | 4,90% | 12,22 |

| 03.09.2021 | 5,15% | 12,84 |

| 03.12.2021 | 5,15% | 12,84 |

| 04.03.2022 | 5,65% | 14,1 |

| 03.06.2022 | 5,65% | 1 014,1 |

Прогнозная доходность составит 7,76%. Эту доходность можно сравнить с доходностью облигаций с фиксированным купоном или с прогнозной доходностью других флоатеров. Если прогноз по ставке изменится, например вместо двух будет ожидаться всего одно повышение, то доходность необходимо будет рассчитать заново.

Доходность флоатеров можно сравнивать еще и по размеру премии, которую эмитент платит сверх базовой ставки, говорит Галактионов. Но такое сравнение будет корректно только для выпусков с одинаковой базовой ставкой и одинаковой формулой расчета купона.

Как выбирать флоатеры для инвестиций?

Ключевые факторы для инвестора: ликвидность (то есть возможность быстро продать актив по рыночной цене) и горизонт инвестирования (сколько хотим владеть активом). «Для сравнения флоатеров можно использовать DCF-модель на основе прогнозных ставок. По итогам расчетов потенциальную доходность флоатеров сравнивают с доходностью ОФЗ с фиксированными купонами», — делится методикой Владимир Потапов из «ВТБ Капитал Инвестиции».

Сравнивать бонды нужно по той доходности, которую они могут дать при росте ставки, а сравнивать их по срокам погашения нет смысла, считает Борис Кожуховский. На цену облигации горизонт обращения бумаги не повлияет. В частности, если сравнить облигации ОФЗ-ПК 24020 и ОФЗ-ПК 29012, то из-за разницы формирования купона пока доходность по 29012 выше, чем по 24020. Но эта ситуация может измениться, если ставка RUONIA резко пойдет вверх. Тогда привлекательнее станет выпуск 24020 .

Инвестидеи во флоатерах

Что выбрать из существующего многообразия флоатеров на российском рынке? Игорю Галактионову в качестве защитной части портфеля нравятся ОФЗ-ПК 24020 и 24021.

Владимир Потапов считает, что с учетом рыночных ожиданий по ставкам среднесрочные ОФЗ (пять лет) с переменными купонами сохраняют ценовой потенциал относительно традиционных ОФЗ-ПД.

Алексей Ковалев самыми надежными флоатерами считает облигации федерального займа — например, серии 24021 или 29006.

Виталию Шевелеву нравится «старый» флоатер ОФЗ-29006.

В результате эксперты сходятся во мнении о перспективности двух серий ценных бумаг этого типа, обе относятся к ОФЗ.[1]

Таким образом, консенсус опрошенных нами экспертов указывает на то, что надежнее других от процентного риска портфель инвестора защитят флоатеры двух серий государственного займа.

В следующей статье нашего сериала мы поговорим о том, как флоатеры ведут себя в кризис.

Инга САНГАЛОВА для Banki.ru

Комментарии

читаете наши мысли!