Облигации с плавающим купоном — те ценные бумаги, которые эксперты рекомендуют инвесторам держать в портфеле в эпоху растущих процентных ставок. Но защитят ли флоатеры от потерь во время кризиса?

Это четвертая часть нашего сериала про облигации, которые могут защитить инвестора во время роста ставок и инфляции. Напомним, что было в предыдущих сериях.

В первой части мы выяснили, что инвесторы могут защитить свой капитал от инфляции и роста процентных ставок с помощью таких облигаций, как линкеры и флоатеры.

Во второй части мы разобрались в том, насколько эффективно работают российские линкеры в период роста инфляции и защищают ли они от потерь в кризис.

В третьей части мы узнали о том, как работает защитный механизм флоатеров, а также когда и в какие бумаги лучше вкладываться.

А сейчас разберемся, защитит ли флоатер от потерь во время кризиса, когда регулятор снижает ключевую ставку, чтобы поддержать экономику.

Как появились флоатеры в России

Флоатер — это облигация с переменным купоном. Ставка купона такой бумаги привязывается к определенному эталонному индексу. В России таким эталоном является RUONIA — ставка, по которой банки выдают друг другу однодневные кредиты в рублях. Динамика RUONIA зависит от ключевой ставки Банка России — корреляция между ними почти 100%.

Сейчас на рынке продаются «новые» и «старые» флоатеры, разъясняет аналитик ГК «Финам» Алексей Ковалев. Ставка купона по «старым» сериям (например, 29006) рассчитывается на основе среднего значения RUONIA с лагом в шесть месяцев. Купон «новых» бумаг базируется на среднем арифметическом значении ставки RUONIA за семь дней до даты определения процентной ставки. То есть «новые» флоатеры адекватнее отражают ситуацию на денежном рынке.

Покупая облигации, инвестор берет на себя два риска: кредитный — риск дефолта эмитента, процентный — риск колебаний рыночной цены бумаги вследствие изменения процентных ставок. На процентный риск влияет срок до погашения облигации и размер купона. При прочих равных более привлекательными для инвесторов будут бумаги с большим размером купона.

Меру процентного риска облигации определяет дюрация — средневзвешенный срок потока платежей. Проще говоря, дюрация — это время, за которое владелец облигации получит обратно свои средства с учетом выплат по купонам. Купонные выплаты при этом рассчитываются с учетом изменения их ценности во времени: чем позже они выплачиваются, тем меньше их текущая стоимость. Чем меньше дюрация, тем быстрее будут возвращены вложенные средства. Узнать дюрацию каждой конкретной бумаги можно на сайте Московской биржи или на информационных ресурсах rusbonds.ru или cbonds.ru.

Из-за того, что пересчет купонов по флоатерам происходит ежеквартально или ежегодно, их дюрация близка к нулю, отмечает Алексей Ковалев.

Как флоатеры работают на практике

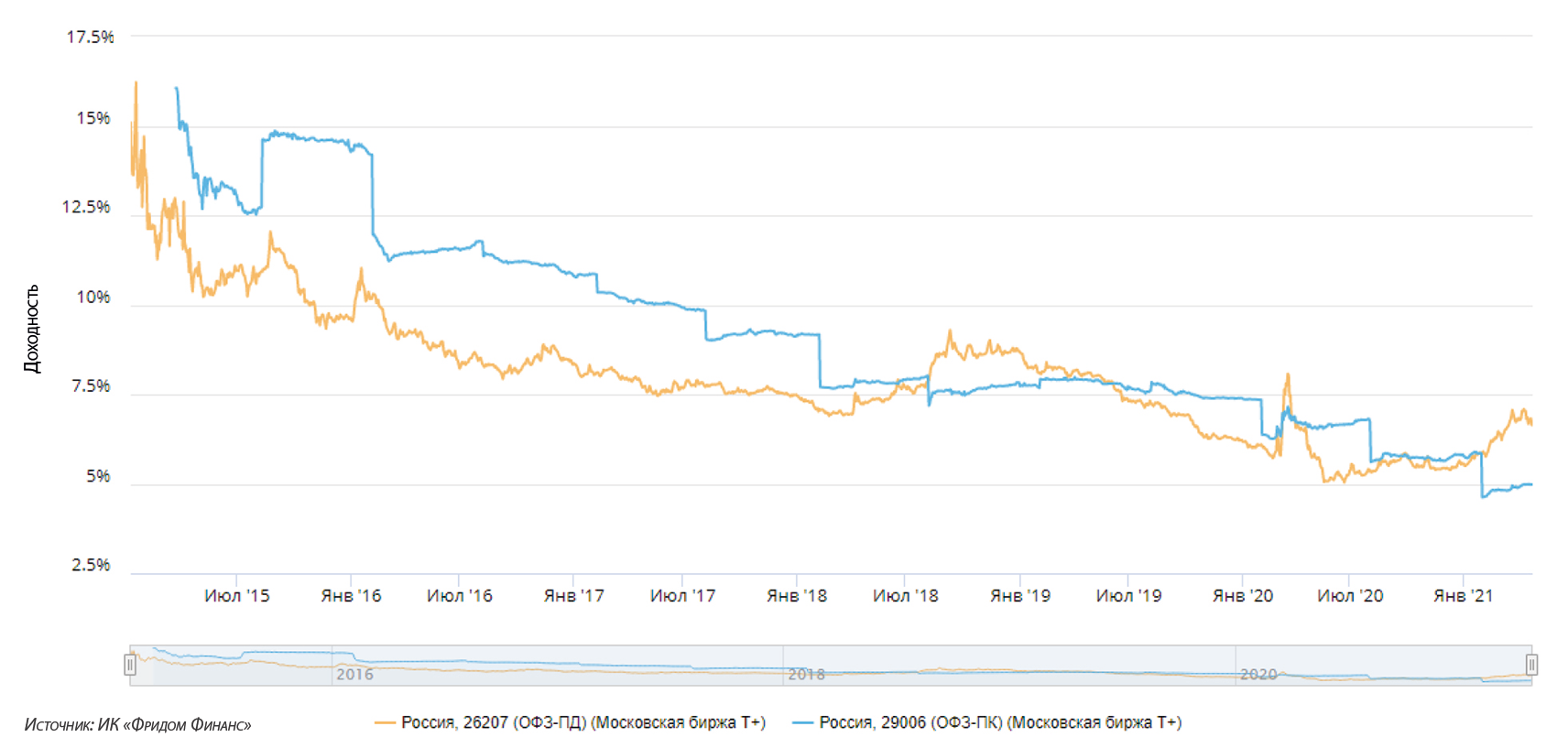

Осенью 2014-го для России обострились геополитические риски из-за конфликта с Украиной. К тому же упали цены на нефть, а ЦБ отказался от поддержки рубля, отменив регулярные интервенции и плавающий коридор бивалютной корзины. Курс доллара и евро достигал почти 80 и 100 рублей соответственно. Сдержать падение рубля Банку России удалось только резким повышением ключевой ставки с 10,5% до 17%.

Чем можно было мотивировать покупку флоатера, если ключевая ставка уже достигла 17%? Разве не логично было бы ожидать, что ставки скоро начнут снижаться, а с ними и доходность флоатеров? На какую доходность бумаг можно было рассчитывать инвесторам?

Логичным это кажется сегодня, но в декабре 2014 года никто не понимал, сколько продлится период повышенной волатильности и как будет развиваться политическая и экономическая ситуация, вспоминает эксперт по фондовому рынку «БКС Мир инвестиций» Игорь Галактионов. По его мнению, ОФЗ-ПК стали хорошим инструментом для инвесторов, которые хотели защитить свои средства от рисков.

В 2015 году Банк России действительно начал снижать ключевую ставку. К августу она уже опустилась до 11%.

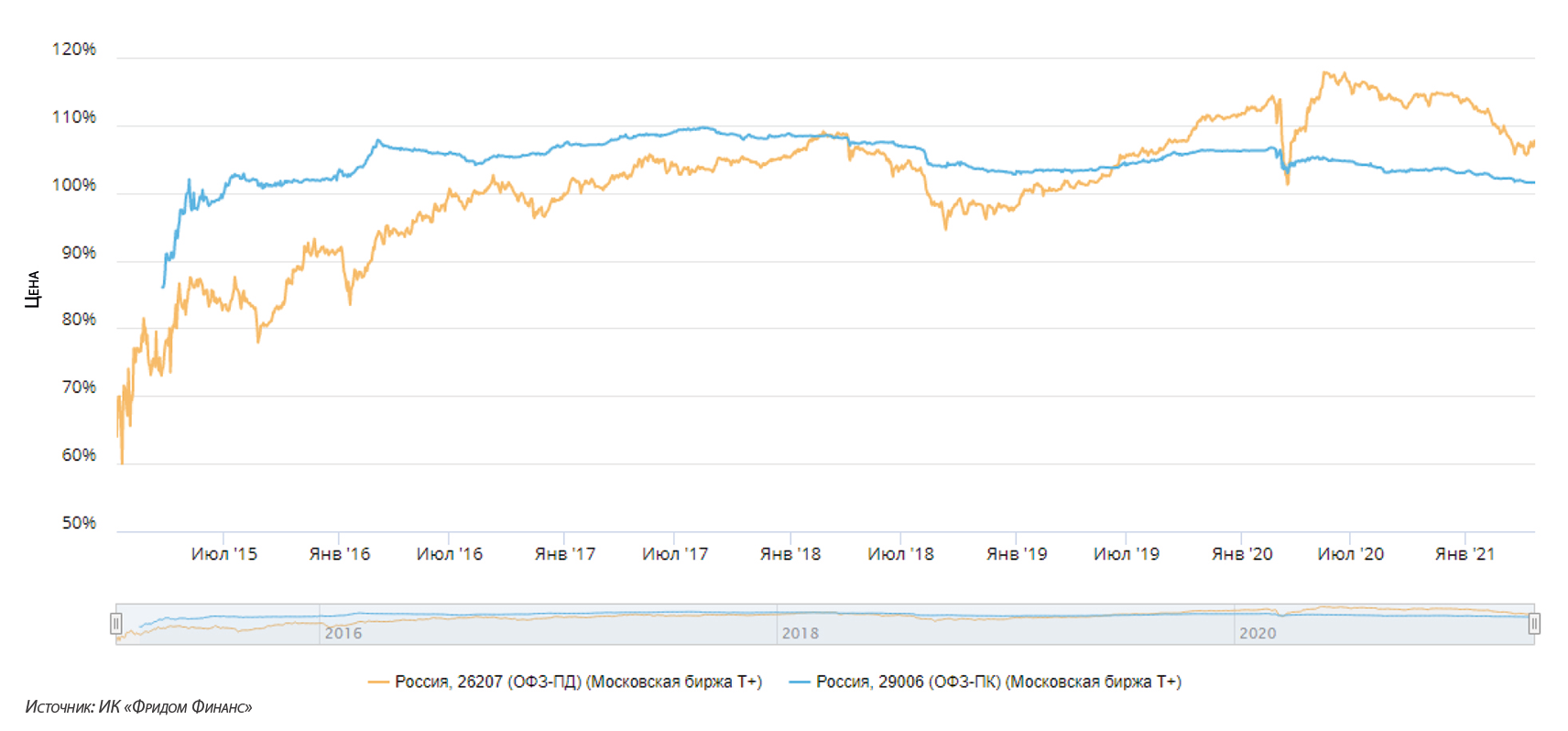

В начале 2015 года на рынок вышло два флоатера: 28 января — короткий ОФЗ-ПК 24018 с погашением в 2017 году, 11 марта — длинный ОФЗ-ПК 29006 с погашением в 2025-ом. С момента размещения и до 31 июля 2015 года, то есть до момента снижения ключевой ставки, полная доходность владения этими активами составила 24,2% для ОФЗ-ПК 24018 и 67,9% для ОФЗ-ПК 29006. Столь высокая доходность по длинному выпуску ОФЗ-ПК 29006 была достигнута из-за того, что бумага вышла на рынок по цене 85% от номинала. Инвесторы стали активно раскупать флоатер, что привело к значительному росту его цены за этот период.

Ощутимое же отличие в доходности длинного и короткого выпусков флоатеров объясняется разницей в их дюрации и более коротким сроком расчета для 29006, рассказывает трейдер по облигациям «Фридом Финанс» Александр Жуляев.| Бумага | Погашение | Дата размещения | Цена | НКД | Дата расчета | Цена | НКД | Доходность |

| Россия, 29006 (ОФЗ-ПК) | 29.01.2025 | 11.03.2015 | 850 | 9,71 | 31.07.2015 | 1028 | 58,97 | 67,9% |

| Россия, 26207 (ОФЗ-ПД) | 03.02.2027 | 11.03.2015 | 743,009 | 4,69 | 31.07.2015 | 855,5 | 36,4 | 49,6% |

| Россия, 24018 (ОФЗ-ПК) | 27.12.2017 | 28.01.2015 | 959,602 | 0 | 31.07.2015 | 1018,4 | 58,5 | 24,2% |

| Россия, 26207 (ОФЗ-ПД) | 03.02.2027 | 28.01.2015 | 701,5 | 35,95 | 31.07.2015 | 855,5 | 77,04 | 52,5% |

Дело в том, что флоатеры хорошо защищают, если ожидается повышение ставок, но непонятно, когда именно и на какую величину. Тогда имеет смысл покупать именно флоатеры, так как их доходность гарантированно подстроится под рынок, объясняет Жуляев. С облигациями с постоянным купоном неопределенности будет больше, поскольку они дешевеют при растущих ставках и дорожают при падающих.

Когда же есть понимание, что будет происходить со ставкой, будущие плавающие купоны могут быть уверенно спрогнозированы, ведь их формула известна, развивает мысль эксперт. «В этом случае поведение флоатера мало отличается от поведения облигации с фиксированным купоном. Для сравнения: ОФЗ-ПД 26207 с погашением в 2027 году за те же периоды принесла около 50% годовых. Владение 29006 оказалось даже более выгодным», — отмечает Жуляев. По его мнению, роль сыграли высокие купоны и обещание защиты в случае разворота тенденции — все-таки кризисы так быстро не забываются.

«Конечно, когда доходности снижаются, выгоднее инвестировать в бумаги с номинальными купонами и длинной дюрацией», — указывает на закономерность портфельный управляющий УК «Альфа-Капитал» Евгений Жорнист.

Правда, общая доходность флоатера серии 29006 по-прежнему ниже доходности одной из самых ликвидных классических ОФЗ серии 26207. Это видно из таблицы, приведенной ниже. Общая доходность флоатера на 23 апреля составила 82,47% против доходности ОФЗ-ПД в 130,35%.

В период снижения ставок флоатеры по совокупному доходу будут проигрывать классике — ОФЗ с фиксированными купонами, главным образом вследствие большего прироста цены последних, поясняет Ковалев.

Если кредитоспособности эмитента ничего не угрожает, то флоатер — хороший защитный инструмент в кризисные времена, по словам Игоря Галактионова. Говоря о бумагах, на которые стоит сделать ставку, он поясняет: «На первых этапах предпочтительны короткие бумаги, но по мере прохождения пика по распродажам целесообразно несколько увеличить дюрацию».

Флоатеры на практике неплохо работают на слабых просадках, но их защитные функции намного слабее во времена сильных распродаж, по опыту Евгения Жорниста. «В моменты, например, когда глобальные инвесторы избавлялись от российского риска, флоатеры также были под давлением», — добавляет он.

Цена облигаций с постоянными и плавающими купонами

Доходность облигаций с постоянными и плавающими купонами

Какой флоатер лучше во время кризиса?

На пике экономики спрос на деньги максимальный, и, следовательно, ставки по ним тоже. При снижении спроса на деньги они дешевеют, снижаются и доходности бондов. В моменты снижения лучше инвестировать в длинные выпуски облигаций с номинальными купонами, размышляет Евгений Жорнист.

Его коллега Александр Жулявин в кризис предпочел бы иметь короткие бумаги или же сбалансированный портфель.

Акции vs флоатеры компании: что доходнее в кризис

Как правило, когда экономический рост прекращается, котировки акций падают. Следует ли из этого, что корпоративные флоатеры могут стать более привлекательным инструментом для инвесторов, чем акции того же эмитента в период кризиса?

Корпоративных флоатеров на российском рынке очень мало. Пока речи о замене точно не идет, считает Александр Жуляев. «Когда в период кризиса котировки акций падают, флоатеры предпочтительнее. На длинном горизонте инвестирования акции с высокой вероятностью обгонят бонды», — уверен эксперт. Это хорошо видно на примере доходностей флоатера 29006 и индекса ММВБ в прошлом году. За весь 2020 год (с 1 января по 31 декабря) доходности бонда и индекса составили 3,8% и 7% соответственно. А с момента, когда котировки на акции достигли своего дна, 18 марта, разница в доходностях существенно выше — 7,5% и 70,8% соответственно.

| Бумага | Погашение | Дата размещения | Цена | НКД | Дата расчета | Цена | НКД | Доходность |

| IMOEX | 03.01.2020 | 3076,37 | 30.12.2020 | 3289,02 | 7,0% | |||

| Россия, 29006 (ОФЗ-ПК) | 29.01.2025 | 03.01.2020 | 1062,5 | 35,64 | 30.12.2020 | 1031,09 | 108,55 | 3,8% |

| IMOEX | 18.03.2020 | 2112,64 | 30.12.2020 | 3289,02 | 70,8% | |||

| Россия, 29006 (ОФЗ-ПК) | 29.01.2025 | 18.03.2020 | 1026,01 | 8,92 | 30.12.2020 | 1031,09 | 65,02 | 7,5% |

В марте — апреле 2020 года флоатеры выглядели ощутимо стабильнее облигаций с фиксированным купоном, говорит Игорь Галактионов. Но дефляционные риски привели к тому, что ЦБ ускорил снижение ключевой ставки и опустил стоимость фондирования с 6,25% до 4,25%. По словам эксперта, это сделало более привлекательными длинные облигации с фиксированным купоном и акции. Спрос на флоатеры начал возвращаться ближе к концу года, когда экономика начала восстанавливаться и проинфляционные риски начали расти.

Какую долю в сбалансированном портфеле стоит отводить флоатерам?

Сбалансированный портфель нужен, когда на рынке равновесное состояние, из такой логики исходит Александр Жуляев. «Я бы держал в таком портфеле флоатеры объемом не менее 20%», — говорит он. В периоды снижения процентных ставок эксперт считает интересным покупать долгосрочные инструменты с фиксированным купоном. Флоатеры в сочетании с короткими бумагами, по мнению Жуляева, следует использовать в периоды сильной неопределенности по срокам и темпам предстоящего повышения ставок. В этом случае их доля определяется «степенью уверенности в негативном сценарии и может быть даже максимальной».

«Каждому инструменту — свое время, — резюмирует Жуляев. — Защитные бумаги сработают по максимуму, если будут применены в правильное время».

На взгляд Евгения Жорниста, все зависит от целей инвестора и его толерантности к риску. «Если мы считаем, что доходности будут расти, то стоит покупать флоатеры, линкеры и номинальные бумаги с низкой дюрацией», — развивает он мысль. В расчете на снижение ставок следует брать длинные номинальные выпуски.

По словам Галактионова, на постоянной основе короткие ОФЗ-ПК могут выступать в качестве эквивалента денежных средств. В отсутствие инвестиционных идей эти инструменты могут выступать временным кошельком с небольшим процентным доходом для компенсации инфляции. В периоды роста рыночной напряженности долю таких инструментов стоит увеличивать, считает Галактионов.

В заключительной статье сериала мы проведем сравнительный анализ флоатеров и линкеров и подробнее поговорим о том, когда выгоднее держать их в инвестиционном портфеле.

Инга САНГАЛОВА для Banki.ru

Комментарии

Да, Инвестиции.Обучение планируем выпускать

Влад, спасибо за информацию. А когда будет подкаст "Это к деньгам"? Напишите, как дела у Елены с Таней (соведущих подкаста) в плане инвестирования? Они вышли из просадки? Помогает им кто-нибудь советами или каждый из Вас набирается опыта сам? Спасибо.

С праздниками Вас и Ваш дружный коллектив!

Решили майскими праздниками не разрывать сюжет, стартовать после, 14-го или 21-го, посмотрим как успеем с первой записью! Там будет сюрприз )