«Сбер Управление Активами» запустила пять «инновационных» биржевых фондов. Насколько «умные» фонды могут быть интересны рядовому инвестору?

Как работает «смарт»?

Особенность новой линейки фондов УК «Сбер Управление Активами» в их персонификации согласно ожиданиям инвестора по уровню доходности и риска. Персонализацию проводит сам инвестор. Он отвечает на вопросы анкеты, которая должна помочь определить его риск-профиль (готовность рискнуть деньгами ради дохода).

Выяснив этот параметр, клиент, по логике УК, сам выберет соответствующий фонд из пяти уже сформированных с разным уровнем риска.

Польза от такого подхода к задаче есть: описание риск-профилей может послужить хорошим ориентиром для новичков, говорит основатель консалтинговой компании «Богатство» Владимир Верещак. «Обычно типовых структуры три: консервативная, умеренная и агрессивная. «Сбер» добавил еще две ступени, а значит, выбор может быть точнее. А может и не быть: заполнение анкеты не обязательно, и никто не помешает консервативному, но жадному инвестору выбрать фонд с максимальной ожидаемой доходностью (и рисками)», — полагает эксперт.

В истории с самоопределением велика вероятность ошибки: не многие могут своими силами дать точный ответ на вопрос о склонности к риску. «В своей работе не раз сталкивался с тем, что онлайн-опрос (анкета) присваивает инвестору один профиль (например, агрессивный), а после беседы с человеком оказывается, что он совсем не агрессивный и осторожно относится к своим деньгам», — отмечает Владимир Савенок, основатель и генеральный директор консалтинговой группы «Личный капитал».

Как купить паи?

Паи фондов обращаются на Московской бирже, стартовая стоимость каждого составляла 10 рублей. Sberbank CIB является маркетмейкером и уполномоченным лицом биржевого фонда.

Название фонда | Комиссия (в год, максимум) |

БПИФ РФИ «Сбер — консервативный смарт-фонд» | 1,07% |

БПИФ РФИ «Сбер — осторожный смарт-фонд» | 1,17% |

БПИФ РФИ «Сбер — взвешенный смарт-фонд» | 1,27% |

БПИФ РФИ «Сбер — прогрессивный смарт-фонд» | 1,37% |

БПИФ РФИ «Сбер — динамичный смарт-фонд» | 1,57% |

Источник: УК «Сбер Управление Активами»

Это дорого?

Цена нового инвестиционного продукта варьируется в диапазоне 1,07—1,57% годовых. В ней учтено вознаграждение УК, а также инфраструктурные расходы вроде оплаты услуг спецдепозитария.

Размер комиссионных не оправдывает стоимость чистых активов фонда — 100 млн рублей (1,38 млн долларов США), по словам Владимира Верещака. «Похожие фонды от WisdomTree (NTSI и NTSE) собрали около 2 миллионов долларов, но комиссии в 3—4 раза меньше самого дешевого смарт-фонда «Сбера». Для сравнения, у этих фондов вознаграждение — соответственно 0,26 и 0,32% в год. Комиссии фондов от iShares (EAOK и EAOM) и того ниже (0,18%), да еще и с ESG (им инвесторы уже доверили примерно 5 миллионов долларов», — проводит параллели он.

Допустимая ошибка слежения (разница между динамикой активов фонда и индекса, которому следует БПИФ) тоже по биржевым меркам великовата: +/-5% в день. Верещак напоминает, что у западных фондов среднее расхождение с бенчмарком-индексом — плюс-минус 0,2% в год! Для большинства ETF, работающих по западным нормам, выход за рамки ±0,1% в день влечет за собой регуляторное расследование.

Такие комиссии по БПИФам — полный бред, уверена независимый финансовый советник Наталья Смирнова. «Инвестор может купить все составляющие смарт-индексов через уже имеющиеся на Мосбирже биржевые фонды с гораздо более низкими комиссиями», — подчеркивает она. Причем советник не сомневается, что портфель получится интереснее: с распределением на ценные бумаги эмитентов множества стран, валют, вариантов активов, чем при покупке фондов «Сбера».

Что в упаковке?

Фонды «Сбера» — готовые инвестпортфели, в которых находятся российские и американские акции, российские корпоративные и государственные облигации, золото, инструменты денежного рынка.

«Меняется фантик у конфеты, а содержимое остается одно и то же уже много лет. БПИФ есть БПИФ. Как правило, он привязан к некому индексу, что мы и видим в линейке смарт-фондов «Сбера», — конкретизирует независимый финансовый советник Игорь Файнман.

Так и есть — «умные» фонды повторяют тот же набор ценных бумаг, что есть в пяти индексах от родственной УК инвестиционной компании Sberbank CIB. Названия фондов совпадают с ними.

С точки зрения риска и доходности фонды распределяются так: на тех инвесторов, кто крайне боится возможных потерь, рассчитан низкодоходный фонд «Консервативный», затем идут в порядке повышения риска (и потенциальной доходности) «Осторожный», «Взвешенный», «Прогрессивный», и замыкает линейку вариант для тех, кто любит погорячее, — «Динамичный».

Эксперты называют структуры этих фондов сбалансированными, но непрозрачными. Индекс от Sberbank CIB — «это «черный лебедь», где нет зафиксированного разбиения на классы активов, что приводит к невозможности нормально оценить ожидаемый риск и доходность», — отмечает Наталья Смирнова.

Динамическая структура, по мнению Верещака, может улучшить показатели фонда, адаптируя его к рыночной ситуации, но увеличит издержки управления. «В линейке «Сбера» уже есть БПИФы акций, ориентированные на получение максимально возможной доходности, и фонды облигаций, предназначенные в первую очередь для консервативных инвесторов. Теперь есть и нечто среднее, мультиклассовое», — рассуждает он.

Савенок и вовсе не видит большого смысла в использовании смарт-индексов: с высокой вероятностью ими будет пользоваться только сам банк. «Может быть, «Сбер» надеется, что его индексы будут использоваться на всем рынке, как индексы MSCI?» — задается вопросом эксперт.

Самые доходные акции за прошлый год

| Название компании | Изменения за год | Покупка |

|---|---|---|

|

+364,935.26%

|

||

|

+164.41%

|

||

|

+62.01%

|

||

|

+54.23%

|

||

|

+46.25%

|

Каждый квартал структура и состав «умных» индексов «Сбера» меняются, и это отражается на параметрах фондов. Согласно комментарию «Сбер Управление Активами», все коррективы вносит специальный программный алгоритм.

Самими фондами управляет ситуация на рынке, поскольку специальный алгоритм по ситуации изменяет не только долю конкретных активов, но и долю их классов. Такой вывод делает Владимир Верещак, изучивший принцип расчета смарт-индексов.

Опрошенные Банки.ру эксперты сходятся во мнении, что продукт непредсказуем и даже начинающему инвестору по силам собрать более доходный и четкий по структуре портфель.

Что с доходностью?

Никто из пайщиков не знает состав и пропорции своего имущества в перспективе полугода. Из известных — только ориентация по риск-профилю: управляющая компания гарантирует, что фонд не выйдет за рамки определенного диапазона риска, а также три возможных сценария дохода вложений.

Оценивать перспективы фонда, советуют опрошенные эксперты, лучше при негативном сценарии: это позволит инвестору избежать разочарования, если не сбудутся позитивный или хотя бы нейтральный. При негативных и стрессовых сценариях на рынке у смарт-фондов «Сбера» даже при балансе «риск — доходность» возможен обвал цены. «Комиссии «Сбер Управление Активами» и брокера могут превысить доходность. Что касается БПИФов «Сбер — консервативный смарт-фонд» и «Сбер — осторожный смарт-фонд», по ним доходность может оказаться на уровне инфляции и ставки по депозитам (или даже ниже) и фактически свести к нулю прибыль инвестора», — прикидывает потери независимый инвестиционный советник Кристина Агаджанова.

Сценарии доходности — смутный ориентир и на взгляд Натальи Смирновой: изменится индекс — и для фондов уже не будут работать заявленные три сценария.

«Прогнозную доходность я в принципе не воспринимаю как таковую и не рекомендую инвестировать в подобные инструменты», — резюмирует Файнман.

Верещак считает, что от сценариев доходности все же есть польза новичкам. Но у смарт-фондов «сильно улучшены» стрессовые сценарии. Независимый советник видит, что прогнозные цифры учитывают только изменение цен на биржевые активы за последние три года. В это время серьезных кризисов, как в 2008-м, например, на рынке не было.

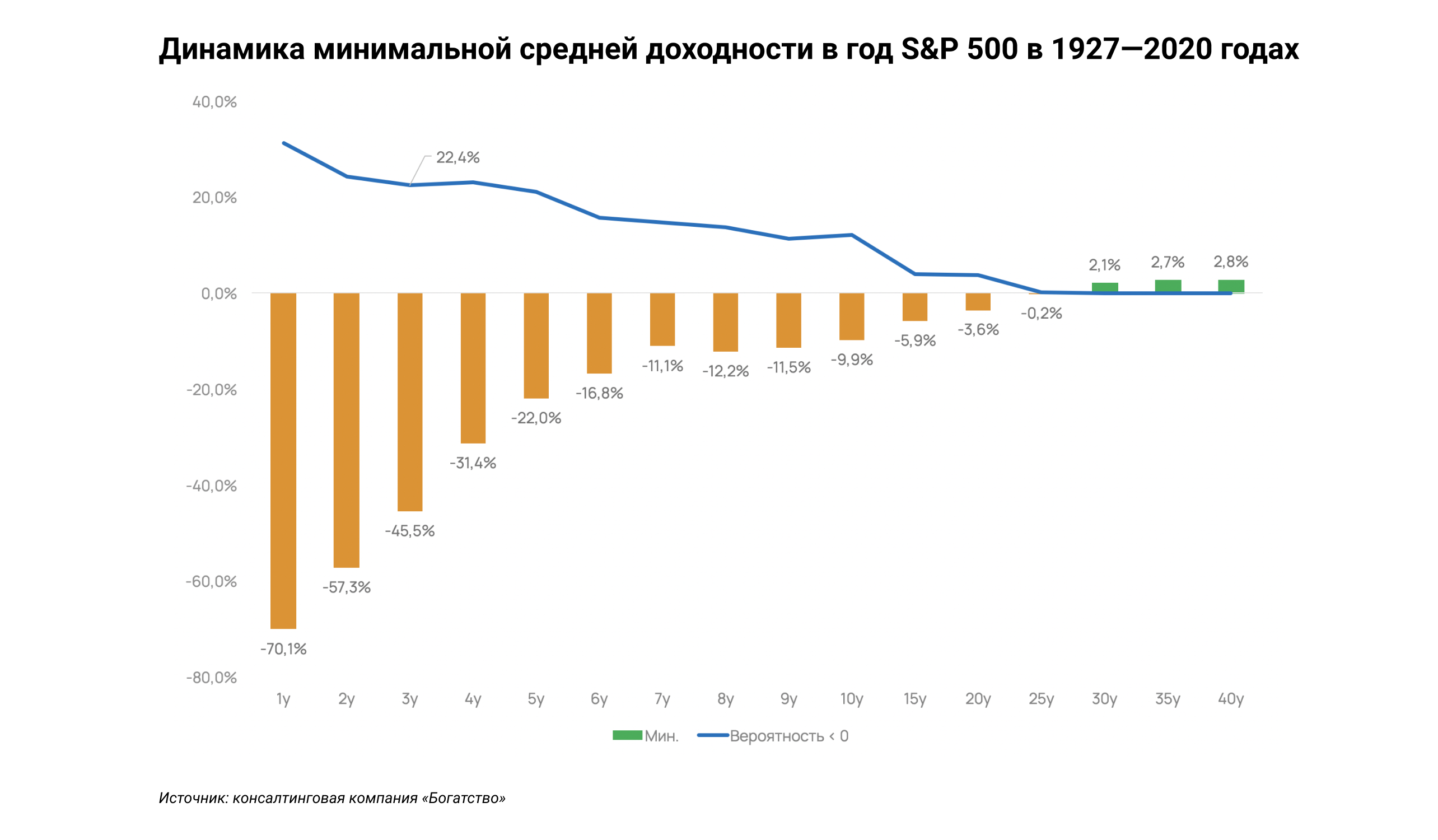

Верещак приводит расчет минимальной среднегодовой доходности индекса S&P 500 с декабря 1927 по октябрь 2020 года. «Видно, что при инвестициях на три года вероятность получения убытка составляет 22,4%, а максимальные среднегодовые потери достигали 45,5%», — говорит он.

В противовес этому, например, стрессовый сценарий динамичного смарт-фонда «Сбера» (SBDS) показывает лишь 19,8% доходности.

Прогноз доходности «Сбер — динамичный смарт-фонд» (SBDS ETF). Источник: СберБанк

В его составе находятся только американские и российские акции. У последних колебания цен еще более непредсказуемы.

С коллегой солидарен Савенок. Ему представляется опасным, что прогнозные цифры дают инвесторам излишнюю надежду. «К примеру, БПИФ «Сбер — Динамичный» 60% инвестирует в российские акции и 40% — в американские. То есть 100% инвестировано в акции. Говорить о том, что такой портфель при негативном сценарии покажет 2,9%, очень оптимистично. Если вспомнить 2008 год, то такой портфель упал бы тогда приблизительно на 60%», — вычисляет он.

В чем «смарт»?

В пресс-службе УК «Сбер Управление Активами» Банки.ру пояснили, что название фондов отражает «наличие смарт-индексов и трех сценариев доходности».

Выбор такого названия оправдан тем, что за инвестора просчитаны все риски, говорит Агаджанова. Но, скорее, это выглядит как «рекламный ход для привлечения малоопытных инвесторов». Гораздо правильнее о фонде судить по фактически подтвержденным результатам работы.

На российском рынке БПИФы со словом «смарт» в названии уже есть у ВТБ, напоминает Наталья Смирнова.

Остальные части названий «умных» фондов «Сбера» — «консервативный» и «осторожный» — она тоже находит спорными. «Вряд ли среднестатистический человек сможет сразу однозначно из названия определить, который из них консервативнее. То же с фондами «прогрессивный» и «динамичный» — честно говоря, даже я бы с ходу по названию не сказала, где тут риск выше», — признается независимый финансовый советник.

В чем новизна?

Высокую цену товара, когда он только появился на рынке, можно оправдать его новизной. Может и с линейкой смарт-фондов так — дороги, пока уникальны?

Из уникальности в фондах — только привязка к индексам от Sberbank CIB. А сама технология если и новая, то только для России. Владимир Савенок определяет ее как фонд в виде сбалансированного инвестиционного портфеля, вроде зарубежных ETF (смешанных инвестиций). Верещак насчитал 93 подобных западных фонда со множеством активов в структуре.

Из аналогов в России есть БПИФы «Вечные портфели» в разных валютах от «Тинькофф Инвестиций», а также БПИФ «Открытие — Всепогодный» (в нем облигации, акции, драгметаллы, денежный рынок и еще недвижимость).

Какие альтернативы?

На Московской бирже сейчас обращаются 86 БПИФов, по подсчетам Кристины Агаджановой. И тут со своими комиссиями 1,07—1,57% фонды «Сбера» все равно что забивают автогол.

«Самый дешевый, консервативный смарт-фонд «Сбера» (SBCS) полностью состоит из облигаций и инструментов денежного рынка. Комиссия составляет 1,07% год, допустимая ошибка слежения — до 5% в день. Комиссия самого дорогого из семи облигационных ETF Finex (FXRB) составляет 0,95% в год. Ошибка слежения — 1,68% в год (~0,0045% в день)», — сравнивает Верещак.

Самый дорогой смарт-фонд (SBDS) в линейке «Сбера», в котором только российские и американские акции, с комиссией 1,57% проигрывает фондам Finex (FXRL и FXUS). ETF со сходными активами обойдутся в 0,9% в год (плюс ошибка слежения в 1% и 0,29% в год соответственно). Комиссия самого дорогого акционного фонда Finex (FXKZ) составляет 1,39% в год (плюс ошибка слежения 2,07%).

Но в пользу предложения Сбер Управление Активами говорит невысокая цена за вход — от 10 рублей. Ни одна УК пока не предлагает выбор по рискам. «У «Сбера» в этом плане есть фонд для разных типов инвесторов», — подчеркивает Савенок.

Не исключено, что осенью 2021 года на российский рынок реально допустят зарубежные фонды, напоминает Смирнова. «Ситуация для российских БПИФов станет еще хуже, так как у зарубежных коллег комиссии гораздо ниже», — резюмирует она.

Кому подойдут?

Эксперты единодушны: выбрать смарт-фонды «Сбера» могут ленивые новички либо преданные клиенты СберБанка, которые всецело доверяют бренду. Как вариант, консервативный БПИФ может подойти 12-летним подросткам, которые, вероятно, вскоре получат право выхода на фондовый рынок. Карманных денег для покупки доли в смарт-фонде хватит. Они смогут получить опыт пассивного наблюдения за работой небольшого капитала на рынке под присмотром чуткого «умного» алгоритма смарт-индекса.

Впрочем, пресс-служба УК «Сбер Управление Активами» утверждает, что линейка новых фондов рассчитана на любого человека «вне зависимости от уровня его знаний и квалификации, не готового при этом инвестировать на брокерском счете и тратить время на анализ предложений, имеющихся на рынке, либо прибегать к помощи финансовых консультантов».

Инструмент вполне подойдет для вкладчиков, которые пока еще не очень доверяют фондовому рынку, побаиваются покупать низкорисковые облигации, но очень лояльны СберБанку. Кристина Агаджанова предполагает, что БПИФы «Сбер — консервативный смарт-фонд» и «Сбер — осторожный смарт-фонд» можно рассматривать как альтернативу депозитам для сохранения капитала с минимальной суммой вложения (от 10 рублей).

Елена СМИРНОВА, Banki.ru