Самая простая тема из тех, что могут попасться вам на тесте. Но расслабляться не стоит.

Это вторая шпаргалка из нашего цикла для подготовки неквалифицированных инвесторов к обязательному тесту от ЦБ. Такая есть уже по опционам, фьючерсам и другим производным.

Пройдите тест и получите инструкцию «Как защитить деньги от инфляции» от экспертов Банки.ру

1. Переходите по кнопке и установите приложение Банки.ру

2. Пройдите тест.

3. В финале вы найдете список инструментов, которые подойдут под вашу цель и капитал.

Высокодоходные («мусорные») облигации

Целиком название этой части теста в блоке «Знания» сформулировано витиевато и может отпугнуть даже своей длинной формулировкой, которую здесь мы приводить не будем.

Если перевести это на более доступный язык, то речь об облигациях без рейтинга либо с рейтингом ниже инвестиционного. Совсем коротко — о «мусорных» облигациях (junk bonds — устоявшийся термин за рубежом). Они же на жаргоне банкиров, брокеров и инвесткомпаний называются «высокодоходные облигации», поскольку у них и правда самые высокие ставки доходности (ставка купона превышает ключевую ставку ЦБ минимум на 5 процентных пунктов, объем выпуска долговых бумаг менее 1 млрд рублей).

Варианты ответов на сам тест — их по каждому вопросу должно быть четыре — не опубликованы. Но эта часть тестов, как и предыдущая, целиком вошла в прошлогодний конкурс «Лучший частный инвестор» и по его итогу была полностью сохранена в новом стандарте. Могут быть вариации в первом вопросе, который эксперты Центробанка рекомендовали скорректировать, но общий смысл написанного от этого не изменится. Приводим вопросы и ответы сразу, а ниже разбираем детали.

Высокодоходные («мусорные») облигации — это долговые ценные бумаги с доходностью, которая иногда на несколько пунктов, иногда кратно превосходит среднюю по облигационному рынку. Их основной риск связан с тем, что выпустившие их компании с повышенной вероятностью могут не исполнить обязательства перед инвесторами, то есть перестать выплачивать купоны или не вернуть номинал, то есть сам долг.

Вопросы теста неквалифицированных инвесторов и правильные ответы

1. Кредитный рейтинг облигаций — это:

А. Оценка рейтинговым агентством способности компании — эмитента облигаций выполнять взятые на себя финансовые обязательства по этим облигациям (правильный ответ).

Б. Обязанность эмитента выполнить взятые на себя финансовые обязательства по этим облигациям.

В. Гарантия рейтингового агентства, что эмитент облигаций выполнит взятые на себя финансовые обязательства по этим облигациям.

2. Если инвестор принимает решение продать принадлежащие ему низколиквидные облигации, как быстро он может это сделать?

А. Точная дата не может быть определена (правильный ответ).

Б. В любой рабочий день, определенный самим инвестором.

В. Не раньше следующего объявленного периода выкупа облигаций эмитентом (оферта).

3. Пожалуйста, выберите правильный ответ из следующих утверждений.

А. Как правило, чем ликвиднее облигация, тем меньше разница между ценами заявок на покупку и продажу (спред) (правильный ответ).

Б. Ликвидность облигации не влияет на разницу между ценами заявок на покупку и продажу (спред).

В. Как правило, чем ликвиднее облигация, тем больше разница между ценами заявок на покупку и продажу (спред).

4. Отсутствие кредитного рейтинга выпуска для любого выпуска облигаций означает:

А. Отсутствие мнения кредитного рейтингового агентства о кредитном риске данного выпуска облигаций (правильный ответ).

Б. Наличие повышенных рисков дефолта по данному выпуску облигаций.

В. Более высокую ставку купона по сравнению с облигациями, имеющими кредитный рейтинг.

Пояснения и комментарии к тесту

По вопросу 1. Простейшее определение кредитного рейтинга — это оценка кредитоспособности.

Кредитоспособность — это возможность заемщика в будущем выполнить свои обязательства по возврату долга и процентов, свойство, в том числе отражающее риски невозврата кредитных средств.

Оценку дает сторонняя организация (агентство) по заказу самого эмитента: государства, региона, компании — любой структуры, которая выпускает собственные облигации. Рейтинг может быть присвоен самой организации (эмитенту) и каждому отдельному выпуску ее облигаций.

Агентства могут менять или полностью отзывать рейтинги. Эмитент может сам от них отказаться, если считает их несправедливыми. Рейтинг не дает гарантий ни со стороны оцениваемой организации, ни со стороны агентства. Это лишь сводное экспертное мнение о том, насколько эмитент устойчив или, наоборот, близок к дефолту.

В отношении облигации дефолт — это ситуация, когда не пришел вовремя купон либо бумага не была погашена в срок. Речь необязательно идет о неминуемом банкротстве компании. Могут быть проблемы организационного плана. Но для инвестора это в любом случае плохо. Есть прямая зависимость: чем выше рейтинги облигаций, тем просрочки (дефолты) по ним реже. И наоборот.

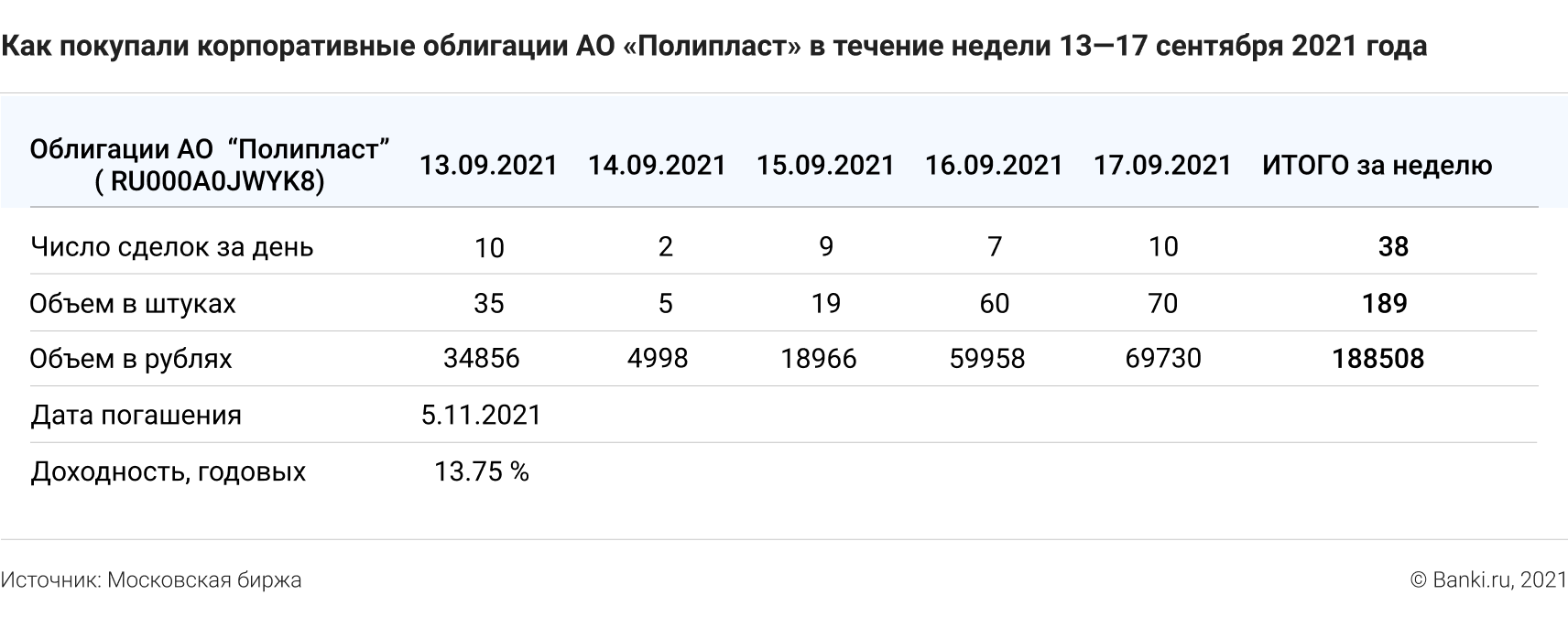

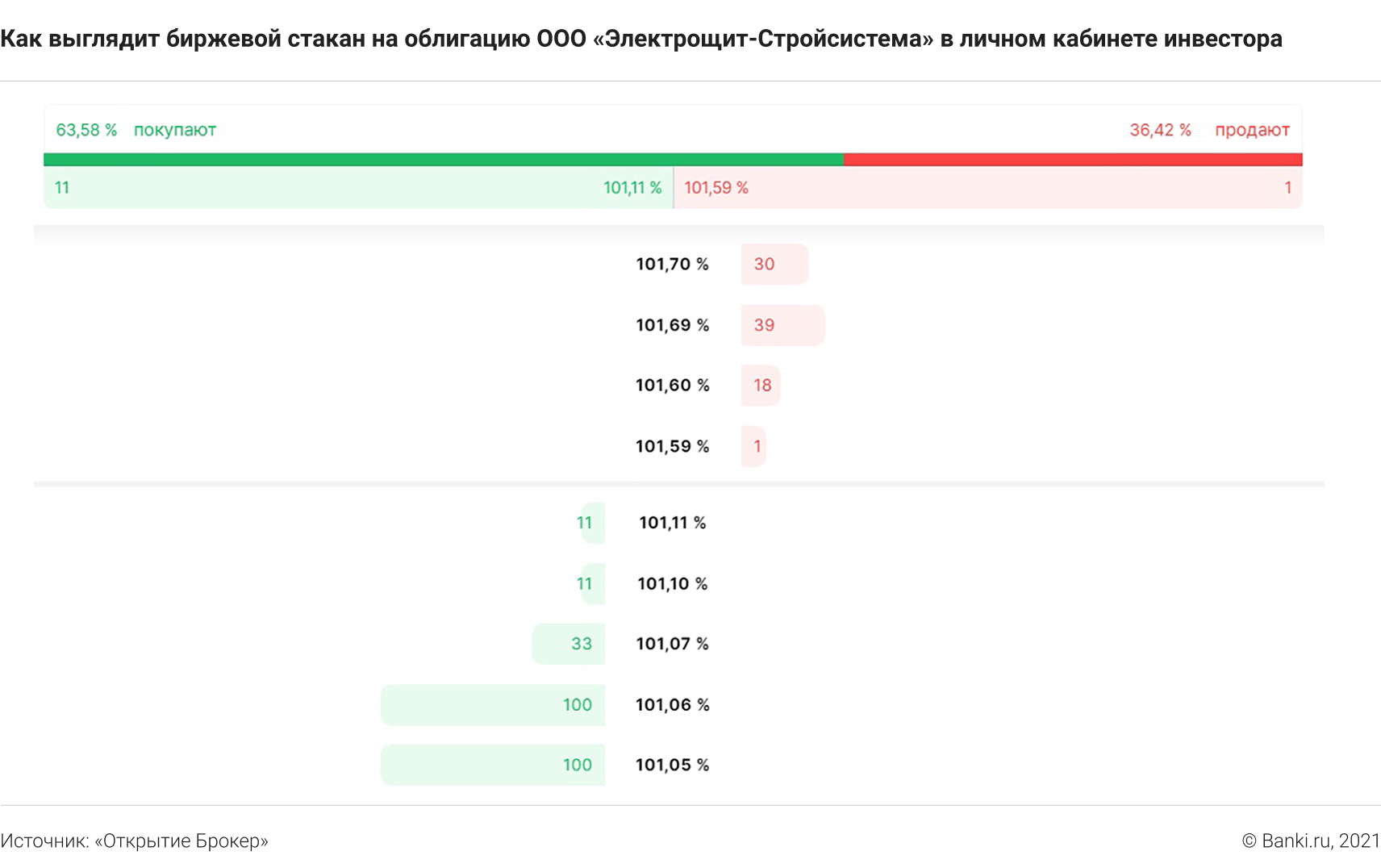

По вопросу 2. Инвестор, разумеется, может подать заявку на продажу в любой момент в часы работы биржи. Это общее правило для любых облигаций. Но у низкорейтинговых бумаг обычно мало покупателей и продавцов. Из-за этого облигации могут стоять на продажу часами, днями и даже неделями. Пример такой ситуации приведен ниже. За неделю — меньше 40 сделок на общую сумму менее 200 тыс. рублей.

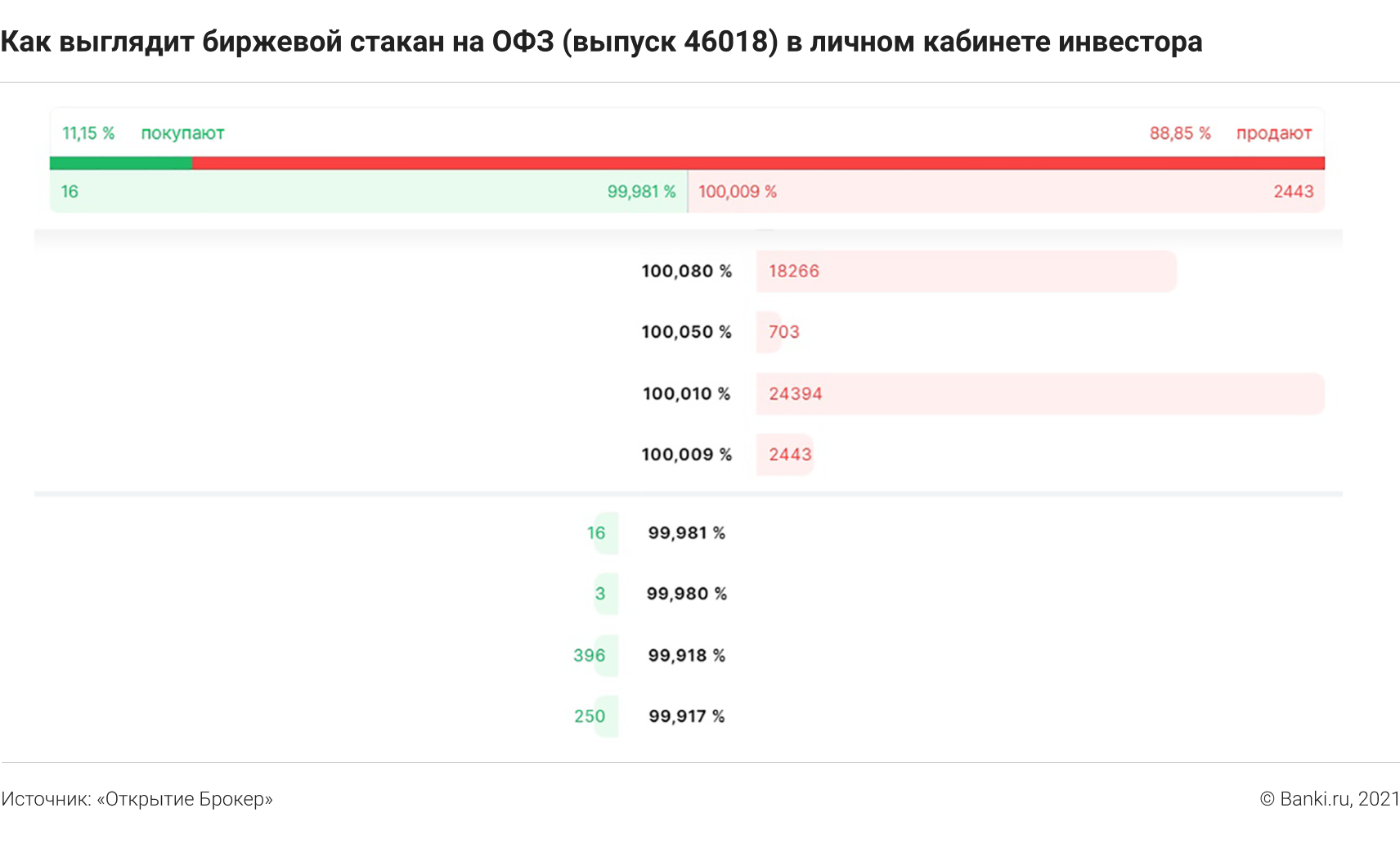

По вопросу 3. Ликвидность облигации, как понятно из предыдущего вопроса, — это возможность быстро ее купить или продать по приемлемой цене. А это бывает только в случае, когда покупателей и продавцов много, и они есть на торгах каждый день, час или минуту. Высокая конкуренция между участниками торгов сужает разницу между лучшей ценой покупки и продажи (спред), поэтому купить и мгновенно продать можно практически без потерь.

Это торги высоколиквидной ОФЗ. Здесь так тесно, что спред составляет менее 0,03%, то есть меньше 30 копеек разницы с каждой облигации. При столь активном торге переплата со стороны потенциальных покупателей или скидка со стороны потенциальных продавцов минимальны.

А вот, для сравнения, обратная ситуация: число участников на торгах так мало, что они выставляют заявки максимально далеко друг от друга в надежде взять вторую сторону «измором», то есть дождаться движения цены именно в свою сторону, а не наоборот. В итоге — огромный разрыв между минимальной ценой продавца и максимальной ценой покупателя (спред), и рыночная цена «гуляет» почти на 5 рублей в каждой облигации. При сумме в 100 тыс. рублей переплата здесь может доходить до 500 рублей за сделку.

По вопросу 4. При определенных условиях каждый из перечисленных трех вариантов ответа может быть правильным. Например, отсутствие рейтинга в облигациях, которые на бирже продаются с трудом, и в высокодоходных облигациях почти всегда означает более высокую ставку (в том числе более высокий купон). Это происходит потому, что инвесторы закладывают более высокий риск дефолта по таким бумагам.

Однако опытным путем установлено (спасибо нашим читателям — подробности можете узнать в комментариях под этой статьей), что верный вариант все же A — «Отсутствие мнения кредитного рейтингового агентства…». Этот вариант справедлив при любых условиях: если эмитент не обращался за рейтингом в агентство, то он его и не имеет, что вполне логично.