Минус 7% в индексе Московской биржи. Минус 7% от цены акций Goldman Sachs после старта сезона отчетностей в США. Оба падения — только за один торговый день. Что это значит для инвестора?

Первое серьезное падение российского рынка в 2022-м

С начала января индекс Московской биржи потерял 12%. Только за понедельник, 17 января, зафиксирован обвал на 7%. Неприятная новость для инвесторов, в том числе и для новых. На Мосбирже количество счетов частных инвесторов, по которым проводили сделки хотя бы раз в месяц, превысило 2 млн (в 2020 году таких было только 847 тыс. счетов), а самих частных инвесторов за год стало больше вдвое, теперь их 17 млн человек.

Индекс российского фондового рынка лишь на 4% превышает стартовый уровень 2021 года, то есть его значения вдвое ниже потребительской инфляции. Новые инвесторы, особенно те, кто входил на пике, в августе — октябре (когда индекс IMOEX был в районе 4 000 пунктов) впервые с разочарованием увидели, что вложенные суммы начали заметно таять на их счетах.

Причина в серьезных разногласиях и обменах жесткими заявлениями на высоком политическом уровне между Россией, представителями США и стран НАТО. Как говорит Богдан Зварич, главный аналитик финансового супермаркета Банки.ру, пока нет факторов, говорящих в пользу нормализации отношений России с западными странами, что привело бы к существенному ослаблению геополитических рисков. В результате он до сих пор считает актуальным сценарий снижения российского рынка в диапазон 3 100—3 200 пунктов индекса Московской биржи с актуальных 3 500 пунктов.

В этой ситуации для инвесторов снова может сработать старое биржевое «покупай на дне» (в некоторых случаях это становится «ловлей падающих ножей»), а если есть просадка фондовых активов в цене, то часто разумнее не спешить избавляться от них (особенно если инвестор купил акции на пике). Если и как только появятся первые признаки нормализации (ведь напряженность не может сохраняться месяцами), это будет сигналом к восстановлению рынка.

Самые доходные акции за прошлый год

| Название компании | Изменения за год | Покупка |

|---|---|---|

|

+300,058.73%

|

||

|

+159.28%

|

||

|

+107.50%

|

||

|

+49.06%

|

||

|

+47.56%

|

В США стартовал сезон отчетностей. Крупнейшие банки его провалили

Американские эмитенты начали отчитываться о финансовых результатах своей работы за квартал. Во время сезона отчетности, который продолжается примерно шесть недель, компании обнародуют данные и сообщают о своих ближайших деловых планах. График публикаций отчетов известен заранее, большинство брокеров предоставляют этот список своим клиентам.

Именно эти данные о компаниях и становятся ключевой причиной движения цены на их акции. В первые же минуты после публикации отчетности трейдеры и инвесторы принимают решение, нравится она им или нет. Обычно участники торгов обращают внимание на два параметра: выручку и размер прибыли. От соотношения этих параметров с ожиданиями рынка (мнения профессионалов рынка публикует, например, Bloomberg, агентство опрашивает экспертов и вычисляет усредненный прогноз) обычно зависит первая реакция инвесторов.

В 2022 году в рядах неудачников, которые не оправдали финансовые прогнозы, оказались крупные банки Citi, JPMorgan Chase и Goldman Sachs. В США банки традиционно отчитываются первыми. Чистая прибыль Goldman Sachs (тикер GS) в IV квартале 2021 года оказалась меньше, чем за такой же квартал 2020 года: 10,8 доллара на акцию против 12,08 в прошлом году. Еще печальнее для финансовой компании, что результат по прибыли на 300 млн долларов не оправдал ожиданий аналитиков. Банк провалил все направления, на которых он зарабатывает, кроме работы по сделкам слияния и поглощения и поддержке компаний в IPO. Это принесло Goldman Sachs выручку в 3,8 млрд долларов — значительно выше, чем ожидали аналитики, в прогнозах значились 3,2 млрд.

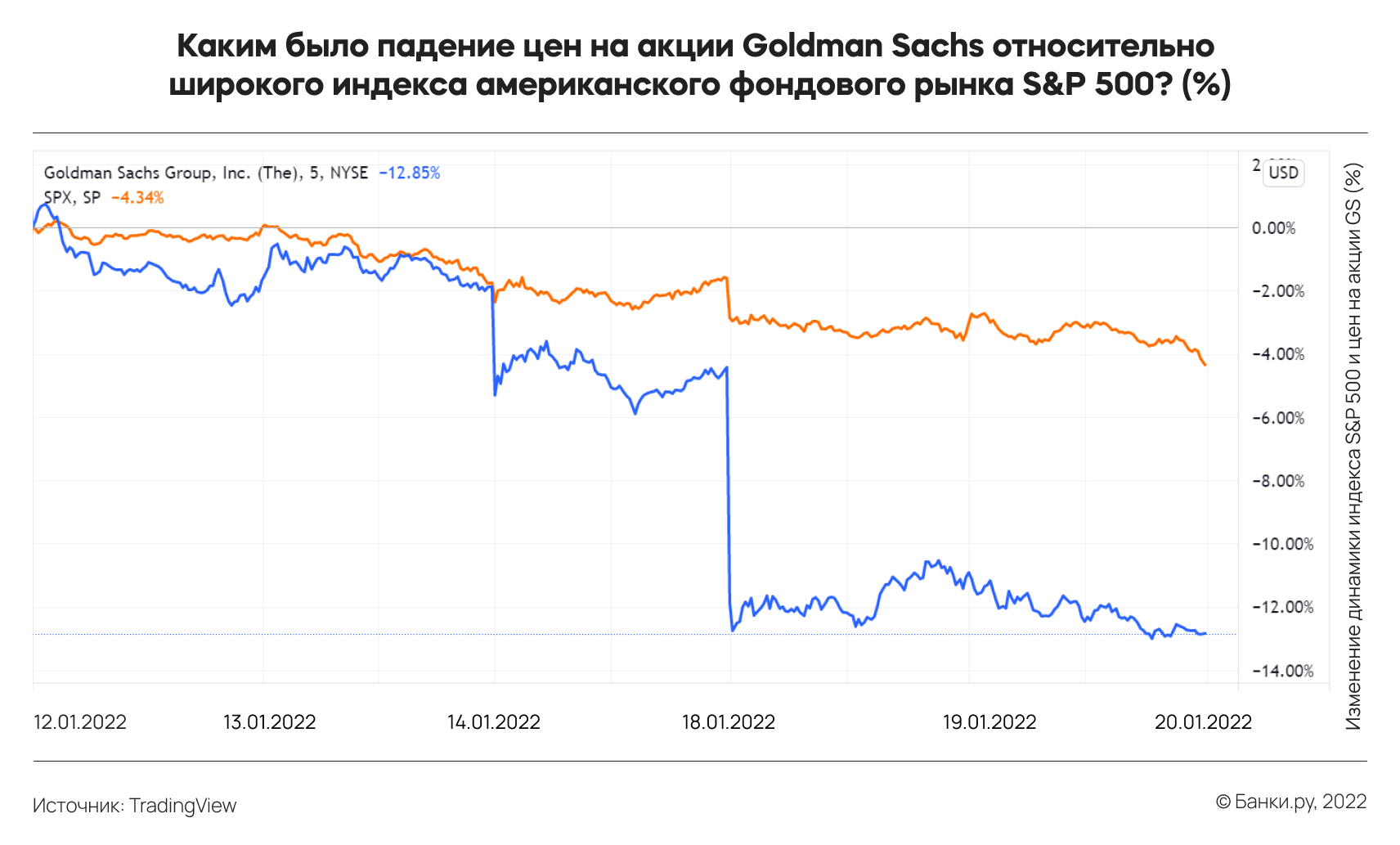

Цены на акции GS 18 января рухнули на 7%, оборот по ним составил около 14 млн долларов, что более чем вчетверо превышает результаты, которые бывают в обычный торговый день (3 млн долларов): инвесторы активно избавлялись от этих бумаг. А 19-го снижение продолжилось — еще на 2%. Дэвид Соломон, CEO Goldman Sachs, в публичном обращении к инвесторам пожаловался на бурный рост зарплат и бонусов. Они и в самом деле в банках составляют самую существенную статью расходов. Причем жадничать нельзя: ключевые кадры сразу уйдут к конкурентам.

Тяжело пришлось всем. Расходы на оклады и бонусы пяти ведущих американских банков выросли в прошлом году на 15% до 142 млрд долларов, пишет Wall Street Journal. Хотя прибыль Goldman Sachs Group, JPMorgan Chase и Citigroup, по отчетам, снизилась (в сравнении с прошлым годом), у Morgan Stanley и Bank of America она выросла. Лучше коллег по сектору выглядел только Wells Fargo. Но неудачи Goldman Sachs потянули вниз и их котировки, и общие банковские индексы.

Однако 2022-й, по всем прогнозам, обещает быть удачным для банков. Американский центробанк расположен повышать ставки, и, как следствие, фондовый рынок (в особенности акции IT-компаний, так называемые акции роста) будет лихорадить. В такие годы прибыль банков обычно растет — в доходах от кредитования, от трейдинга (скачки цен на фондовые активы провоцируют большие объемы сделок купли-продажи, а это увеличивает комиссии банков) и от инвестиционно-банковских операций (например, сделок слияния и поглощения). Сергей Вахрамеев, руководитель направления анализа акций зарубежных эмитентов инвестбанка «Синара», приводит в пример Bank of America с самой большой базой депозитов в США, который способен получить дополнительно более 7 млрд долларов (это 8% выручки за прошлый год), если краткосрочные и долгосрочные ставки вырастут на 1% одновременно.

Цены на нефть установили семилетний рекорд

За неделю нефть марки Brent достигла своего семилетнего максимума — 89 долларов за баррель. Но здесь не стоит переоценивать стабильность нефтяных котировок — например, такая же цифра (выше 85 долларов за баррель) в 2018 году фигурировала в сводках недолго: достигнув 87 долларов за баррель, цена нефти стремительно обвалилась к 50-долларовой отметке.

В этот раз рывок к локальному ценовому рекорду был сделан под влиянием двух событий, неприятных для покупателей нефти. 17 декабря 2022 года йеменские повстанцы — хуситы — обстреляли с дронов город Абу-Даби, погибло три человека. Атака сразу спровоцировала панику, поскольку заставила вспомнить аналогичный рейд 2019 года. Тогда похожее нападение было совершено на завод саудовской нефтекомпании Aramco: добыча крупнейшего в мире поставщика на короткое время упала вдвое.

В ночь с 18 на 19 января 2022 года был взорван крупный нефтепровод Киркук — Джейхан, соединяющий Ирак и Турцию, поставка нефти была прервана. По оценке аналитика Bloomberg Хавьера Бласа, ежесуточно по нефтепроводу прокачивается свыше 450 тыс. баррелей нефти. Опасения покупателей, что грядет дефицит нефти, подогрели цену на баррель: она превысила 88 долларов.

Причины роста цены на нефть в 2022-м на самом деле гораздо глубже. Пол Хорснелл, стратег банка Standard Chartered, его цитирует Financial Times, считает, что трейдеры уверены: предложение нефти в этом году будет отставать от спроса по мере восстановления глобальной экономики. По оценке аналитиков Goldman Sachs, запасы нефти в хранилищах развитых стран к середине 2022 года достигнут минимума, на котором последний раз были в 2000 году. По их прогнозу, опубликованному на прошедшей неделе, в текущем году цена вырастет до 96 долларов за баррель и превысит планку в 100 долларов в 2023 году.

Правда, они уверены, что добытчики сланцевой нефти в США не станут активно инвестировать в добычу в преддверии перехода от углеводородного топлива к альтернативным источникам энергии. Эту уверенность подвергли сомнению в Financial Times, газета опубликовала полосный репортаж о бурном оживлении инвесторов в городе Одессе посреди Пермского бассейна, основного района добычи сланца в Америке.

Кто бы ни был прав, ближайшие полгода цены на нефть, вероятно, останутся высокими. Стоимость российской нефти Urals в Европе превышала на прошлой неделе 90 долларов за баррель, сообщало ценовое агентство Argus. Для российских инвесторов это может означать улучшение годовых прогнозов по нефтегазовому сектору. То есть цены на акции могут вырасти выше, чем заложено в консервативных оценках, например, аналитиков SberCIB. При оценке стоимости акций компаний они ориентировались на цену нефти 75 долларов за баррель. Это может привести к росту цен на акции нефтяных компаний в 2022 году, что позволит инвесторам на них заработать. Но с одной большой оговоркой: только когда спадет геополитическая напряженность.

Сергей КАШИН для Banki.ru