Январь 2022-го не был скучным для российских рынков. На них объем торгов акциями, входящими в индекс Московской биржи, почти на 100 млрд рублей превысил абсолютный максимум 2021 года. Выбираем акции, которые себя чувствовали лучше индекса широкого рынка.

Прошлогодний максимум по объему торгов (208 млрд рублей) был первый раз превышен уже 14 января — 253 млрд, а затем 18 января — почти 303 млрд. Сделок стало больше, поскольку некоторые глобальные инвесторы сменили свои стратегии в отношении российских бумаг. «Снижение интереса участников торгов к акциям по всему миру вызвано ожиданием жестких действий ФРС США в денежно-кредитной политике в ответ на высокую инфляцию», — комментирует Богдан Зварич, главный аналитик финансового супермаркета Банки.ру.

Также существенный для рынков фактор — процесс сокращения баланса американского регулятора, то есть распродажа ранее купленных активов. Это ведет к оттоку ликвидности. В результате индексы MSCI World и MSCI EM, показывающие изменения на развитых и развивающихся рынках соответственно, потеряли 7% и 3%.

«Для российских акций фактором, удержавшим их от более существенного падения, стала ситуация на рынке энергоносителей. Снижение опасений относительно воздействия на мировую экономику со стороны штамма «омикрон» способствовало возвращению покупателей на рынок нефти и позволило ближайшему фьючерсу на нефть марки Brent прибавить 16%.»

На положении российского рынка существенно сказалась геополитика. Подобное уже было в 2008 и 2014 годах. Из-за этого фактора тогда и сейчас российские акции по мультипликаторам, различным показателям относительно их капитализации, оцениваются дешевле акций американских компаний.

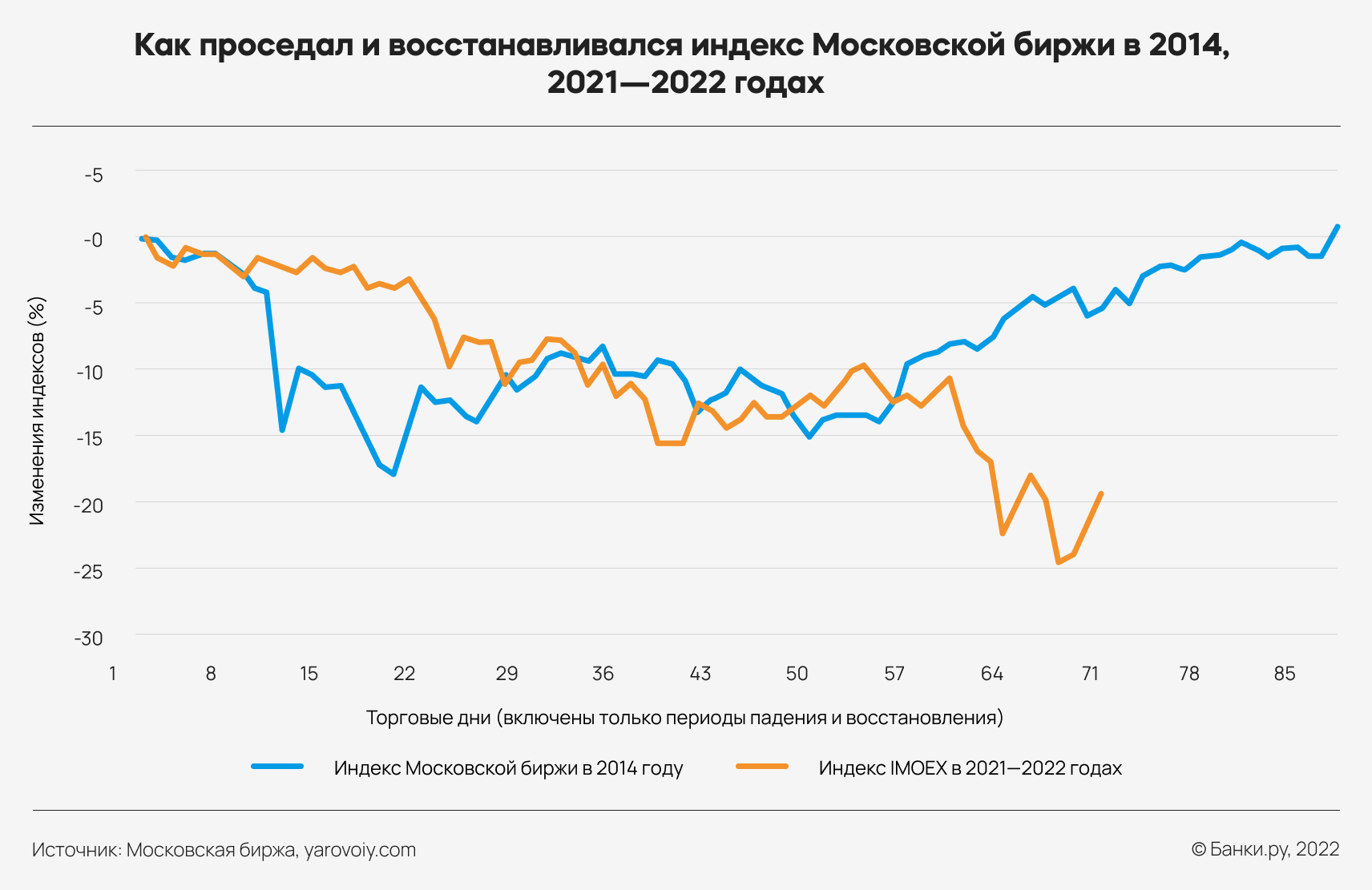

Индекс Мосбиржи с середины октября в моменте, по результатам торгов, терял до 25% к точке начала падения. Лишь 25 января российские акции стали корректироваться вверх.

В 2014 году индексу Московской биржи для отыгрыша падения понадобилось больше трех месяцев

В 2014 году индекс Мосбиржи падал в моменте всего лишь на 18% от пика, в 2022-м — еще больше, но при этом финансовые показатели отечественных компаний остаются сильными. Падение их цен связано с негативным информационным фоном. Например, Федеральное сетевое агентство Германии ждет необходимые документы для сертификации «Северного потока — 2». Учреждена и зарегистрирована компания, которая будет проходить сертификацию, но все участники процесса ожидают финальных дипломатических договоренностей. Является ли это риском для «Газпрома»? В целом нет, ведь высокие цены на газ позволяют ему и так зарабатывать на поставках топлива в Европу.

В январе среди аутсайдеров были акции государственных компаний, но с уходом негативных факторов у них есть все возможности для роста в цене.

Рассмотрим акции, которые в январе чувствовали себя лучше рынка.

«ЛУКОЙЛ» (LKOH)

P/E (капитализация / чистая прибыль) — 7,5 | Nedt/EBITDA (чистый долг / прибыль до налогообложения и амортизации) — 0,1 |

Динамика цены акции за месяц* — +7,0% | Динамика цены за год — +23,8% |

* Данные на 28 января 2022 года.

Негосударственные компании в январе чувствовали себя лучше рынка. Для «ЛУКОЙЛа» ситуация почти идеальная. Дешевый рубль, высокая цена на нефть: по итогам трех кварталов 2021 года выручка компании выросла на 60%, EBITDA — в 2 раза, свободный денежный поток — в 2,6 раза. EBITDA и свободный денежный поток — рекордные.

У нефтедобытчика чистый финансовый долг меньше ежеквартальной EBITDA. Во время повышения ставок это важный момент. «ЛУКОЙЛ» будет уверенно себя чувствовать и при более высоких ставках (в РФ ставки близки к пику, в ЕС и США повышение ставок не за горами). Слабый рубль еще больше играет на руку, увеличивая чистую прибыль компании.

Как следствие, акции «ЛУКОЙЛа» за месяц растут на 7%, в то время как большинство российских «голубых фишек» проводят январь на «красной территории».

МКБ (CBOM)

P/E — 6,0 | |

Динамика за месяц* — +4,3% | Динамика за год — +10,7% |

* Данные на 28 января 2022 года.

Для банков 2021 год был успешным. Московский Кредитный Банк за девять месяцев увеличил чистую прибыль (по МСФО) на 45%. Рентабельность собственного капитала выросла до 16%, активов — до 1,1%. Цифры хорошие, но у СберБанка отчетность значительно сильнее — и рост больше, и рентабельность выше. Да и P/E ниже. Но за последние три месяца акции СберБанка потеряли в цене.

МКБ «выигрывает» у СберБанка только отсутствием государства в акционерах.

«РУСАЛ» (RUAL)

P/E — 6,0 | Nedt/EBITDA — 3,7 |

Динамика за месяц* — +0,9% | Динамика за год — +104,7% |

* Данные на 28 января 2022 года.

Высокие цены на алюминий в 2021 году обещают «РУСАЛу» хорошую финансовую отчетность по МСФО (пока компания опубликовала ее только за первое полугодие). У металлурга по-прежнему большая долговая нагрузка, он ее сокращает. После публикации отчетности досрочно было погашено 88,5 млрд рублей перед СберБанком (27 млрд — в августе, 61,5 млрд — перед Новым годом), так что показатель Nedt/EBITDA может упасть до 2,8—3,2.

После того как Олег Дерипаска, основатель компании En+, пошел на соглашение с американским Управлением по контролю за иностранными активами (OFAC), сократив свою долю в энергогиганте En+ и введя в совет директоров четырех независимых членов, компания полностью защищена от американских санкций. Другие риски связаны с тем, что компания и основные ее производства как-никак находятся на территории России.

Из акций, входящих в индекс Московской биржи, бумаги «РУСАЛа» за последние 12 месяцев показали самую высокую доходность.

ЛСР (LSRG)

P/E — 4,6 | Nedt/EBITDA — 1,1 |

Динамика за месяц* — +14,3% | Динамика за год — -29,0% |

* Данные на 28 января 2022 года.

ЛСР — один из крупнейших застройщиков в России (уступает только ПИКу).

Удивительна динамика акций ЛСР. За последний месяц бумаги подорожали на 14%, но за год подешевели почти на 30%. Рост акций в январе связан с сильным падением в декабре, когда акции подешевели с 745 рублей до 580. Коррекция вверх началась еще перед Новым годом и продолжилась в январе.

Предварительные производственные показатели за IV квартал слабые. Провал на 25% год к году по заключенным новым контрактам, если считать в квадратных метрах. В рублях есть даже крошечный плюс за счет приличного роста цен на недвижимость. Вот только 2022 год для строительства будет не таким радостным, как год прошедший. Ставка ЦБ РФ уже 8,5%, а может быть еще выше (9—9,5%). Условия по ипотеке ухудшаются. Ипотека с господдержкой доступна только до 3 млн рублей, значит, сильно сокращается выбор недвижимости.

«РусГидро» (HYDR)

P/E — 5,1 | Nedt/EBITDA — 1,0 |

Динамика за месяц* — +2,5% | Динамика за год — -6,7% |

* Данные на 28 января 2022 года.

Электроэнергетика не лучшая отрасль для инвестирования в России. Все-таки цены на электричество в стране далеко не рыночные. Да и основные мощности у компании в Сибири, где на спотовом рынке цены были даже ниже, чем в 2020 году.

Но у «РусГидро» есть преимущество перед другими энергетическими компаниями. Учитывая тотальный переход на «чистую» энергетику, многим придется вкладываться в модернизацию. А у «РусГидро» почти вся генерация — гидроэлектростанции. На низкоуглеродную генерацию уже приходится 82%.

Компания в прошлом году выплатила рекордные дивиденды. Ожидается, что в этом году они будут еще больше. По сути, акции энергокомпании могут быть заменой ОФЗ. Примерно та же доходность за счет дивидендов, плюс надежды на рост стоимости акций.

Грядущее повышение ставок в мире

Центробанки продолжают повышать ключевые ставки, что играет против акций. Банк России на ближайшем заседании, 11 февраля, может повысить ставку еще раз — до 9,5%. С ее ростом станет выше и доходность по облигациям. С высокой вероятностью, ОФЗ будут становиться все привлекательнее для инвесторов: по ним уже можно получить больше 10% годовых (не исключено, что ЦБ РФ потом ставки начнет заново снижать, а это повлияет на рост котировок облигаций).

Самые доходные облигации

| Название облигации, эмитент |

Доходность

в год

|

Дата погашения

или оферты

|

|

|---|---|---|---|

|

Росагролизинг

|

779.86%

|

22.11.2024

погашение

|

|

|

ПЗ Пушкинское

|

474.43%

|

22.11.2024

погашение

|

|

|

Главная дорога

|

386.91%

|

22.11.2024

погашение

|

|

|

МФК Джой Мани

|

379.14%

|

22.11.2024

погашение

|

|

|

Солтон ГК

|

304.45%

|

22.11.2024

погашение

|

И очень скоро начнется глобальное повышение ставок в мире. Инфляция установила многолетние рекорды на Западе. ФРС и ЕЦБ (центробанки США и еврозоны) пока откладывают повышение, но уже весной возможны первые шаги. Если начнет падать американский фондовый рынок (а первый звонок о развороте рынка уже прозвучал), то падать будут все. Но у российских акций есть преимущество. Они падают уже три месяца. Дивидендная доходность по многим акциям уже превышает 10%, поэтому потенциал падения котировок невысок, учитывая, что большинство компаний финансово крепко стоят на ногах. В России у многих компаний чистый финансовый долг либо символический, либо отрицательный. Акции этих компаний будут «защитными».

Артур ЯРОВОЙ для Banki.ru

Информация

Данная информация не является индивидуальной инвестиционной рекомендацией, и финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашему инвестиционному профилю и инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим интересам, инвестиционным целям, инвестиционному горизонту и уровню допустимого риска является вашей задачей. ООО «Информационное агентство «Банки.ру» не несет ответственности за возможные убытки в случае совершения операций либо инвестирования в финансовые инструменты, упомянутые в данной информации, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.