Применяемые ЦБ меры по охлаждению ипотечного рынка привели к тому, что в I квартале 2024 года российские банки выдали на 17% меньше ипотечных кредитов, чем годом ранее. Тем не менее по итогам марта в России второй месяц подряд прослеживался рост количества оформленных россиянами ипотек.

Связать такую картину можно как с традиционной для рынка низкой активностью января, так и с выходом на сделки заемщиков, получивших одобрение в конце 2023 года и медливших с решением из-за ожидания снижения ставок либо перераспределения новых лимитов льготной ипотеки.

Кроме того, интерес к ипотеке по-прежнему подогревало удорожание жилья, приближающееся окончание сроков действия основных госпрограмм и желание людей сохранить накопления. Так, по итогам I квартала 2024 года число оставленных пользователями сервисов Банки.ру заявок на ипотеку выросло по отношению к аналогичному периоду 2023 года в два раза. Несмотря на то, что в феврале по отношению к январю мы фиксировали их просадку на 21%, в марте их число вновь стало расти и, хоть незначительно (на 0,4%), но превысило показатель февраля.

Мы проанализировали параметры ипотечных заявок, оформленных пользователями Банки.ру в январе — марте 2024 года, и выяснили, какие изменения произошли в их целях, суммах, сроках, а также в социально-демографических характеристиках потенциальных ипотечников в сравнении с I и IV кварталами 2023 года.

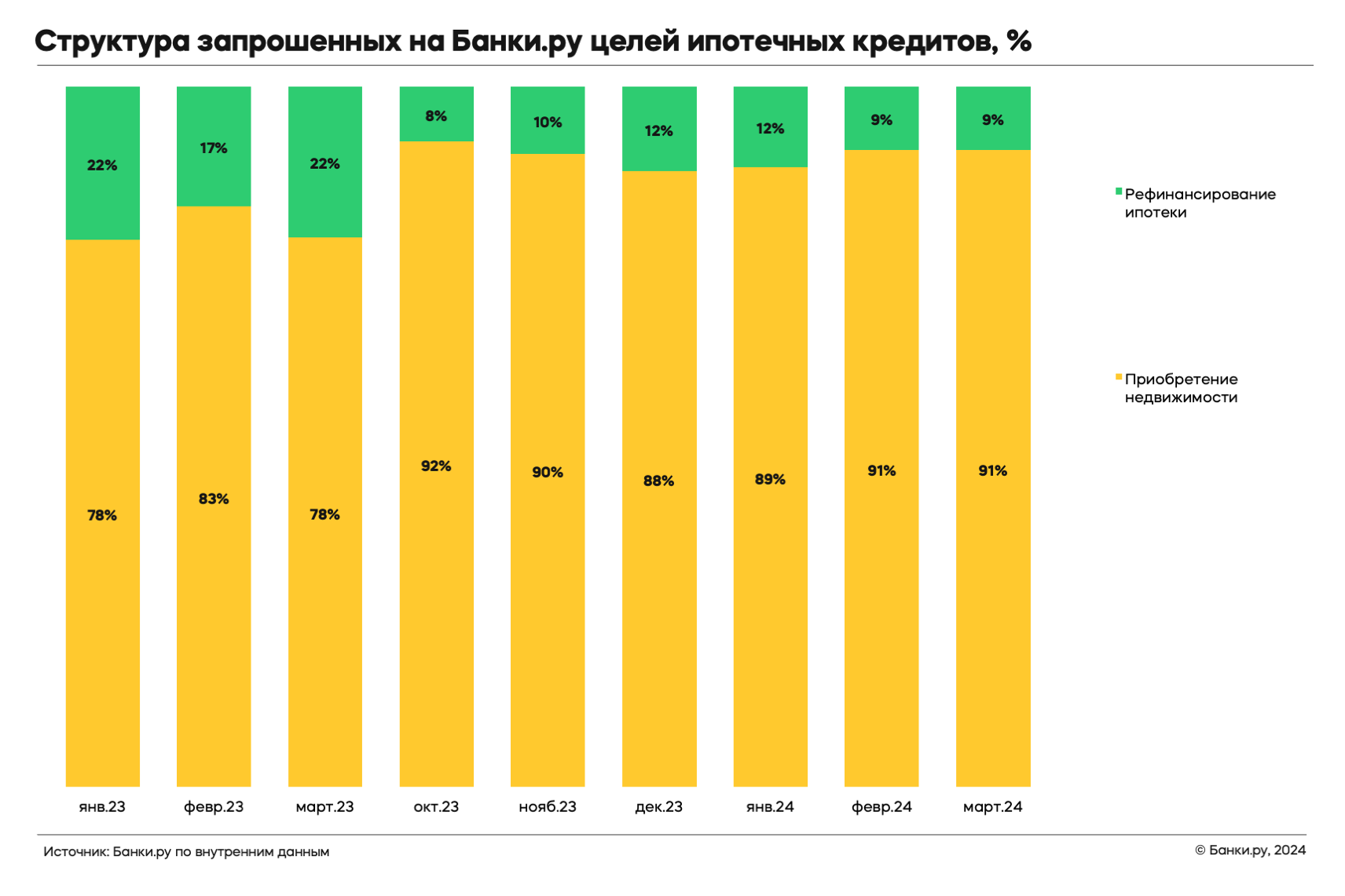

Цели

Высокие рыночные ставки привели к тому, что в I квартале 2024 года в целях запрошенной на Банки.ру ипотеки продолжил преобладать вариант «приобретение недвижимости». Начиная с октября 2023 года в среднем его выбирали более 90% потенциальных заемщиков, доля же имевших намерение рефинансировать уже имеющуюся ипотеку оставалась минимальной. Отметим, что ожидаемое рынком смягчение денежно-кредитной политики регулятора во второй половине года закладывает возможности для изменения тренда уже летом, когда ряд игроков сможет перейти к пересмотру ставок по рефинансированию, в том числе и с целью привлечения спроса со стороны заемщиков еще до принятия регулятором решения о снижении ставки.

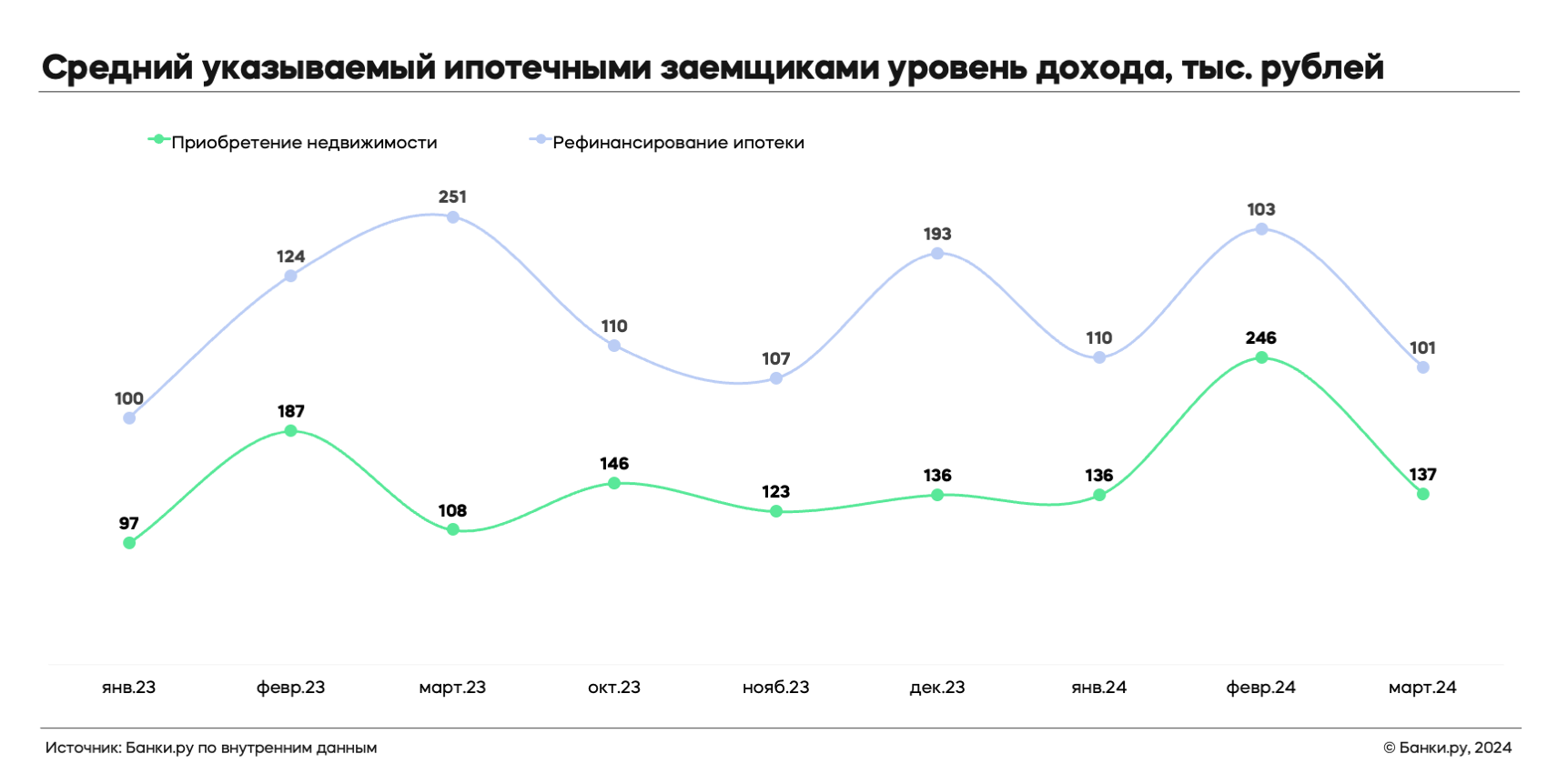

Одновременно по итогам января — марта 2024 года уровень дохода, который указывали пользователи, планировавшие впервые оформить ипотеку, превысил доход желающих ее рефинансирования. В среднем он был выше второго почти на 70%, в то время как по итогам IV квартала 2023 года эти показатели находились примерно на одном уровне, а в первые три месяца 2023 года соотношение было обратным (средний доход планировавших рефинансировать ипотеку пользователей превышал средний доход оформлявших ее впервые почти на 20%).

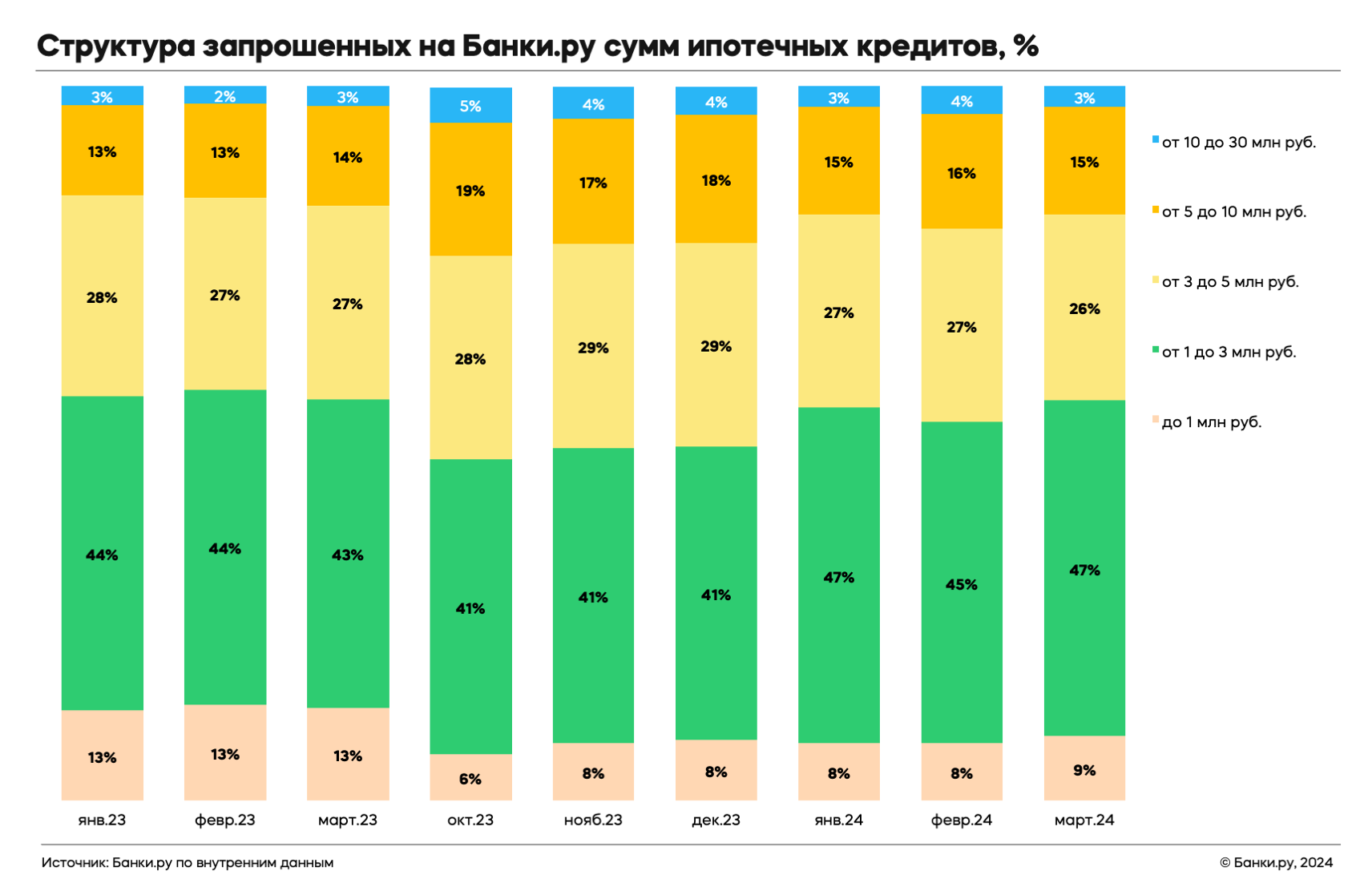

Суммы

В структуре запрашиваемых сумм ипотеки на Банки.ру продолжил лидировать диапазон от 1 млн до 3 млн рублей. По сравнению с I кварталом 2023 года его удельный вес увеличился на 3%, а по отношению к октябрю — декабрю 2023 года вырос на 5%. Наряду с ним на квартальном горизонте немного подросла доля запрошенной ипотеки на сумму до 1 млн рублей, а на годовом — от 5 млн до 30 млн рублей. Заявок же на остальные выделяемые нами диапазоны сумм по сравнению с предыдущим годом стало меньше.

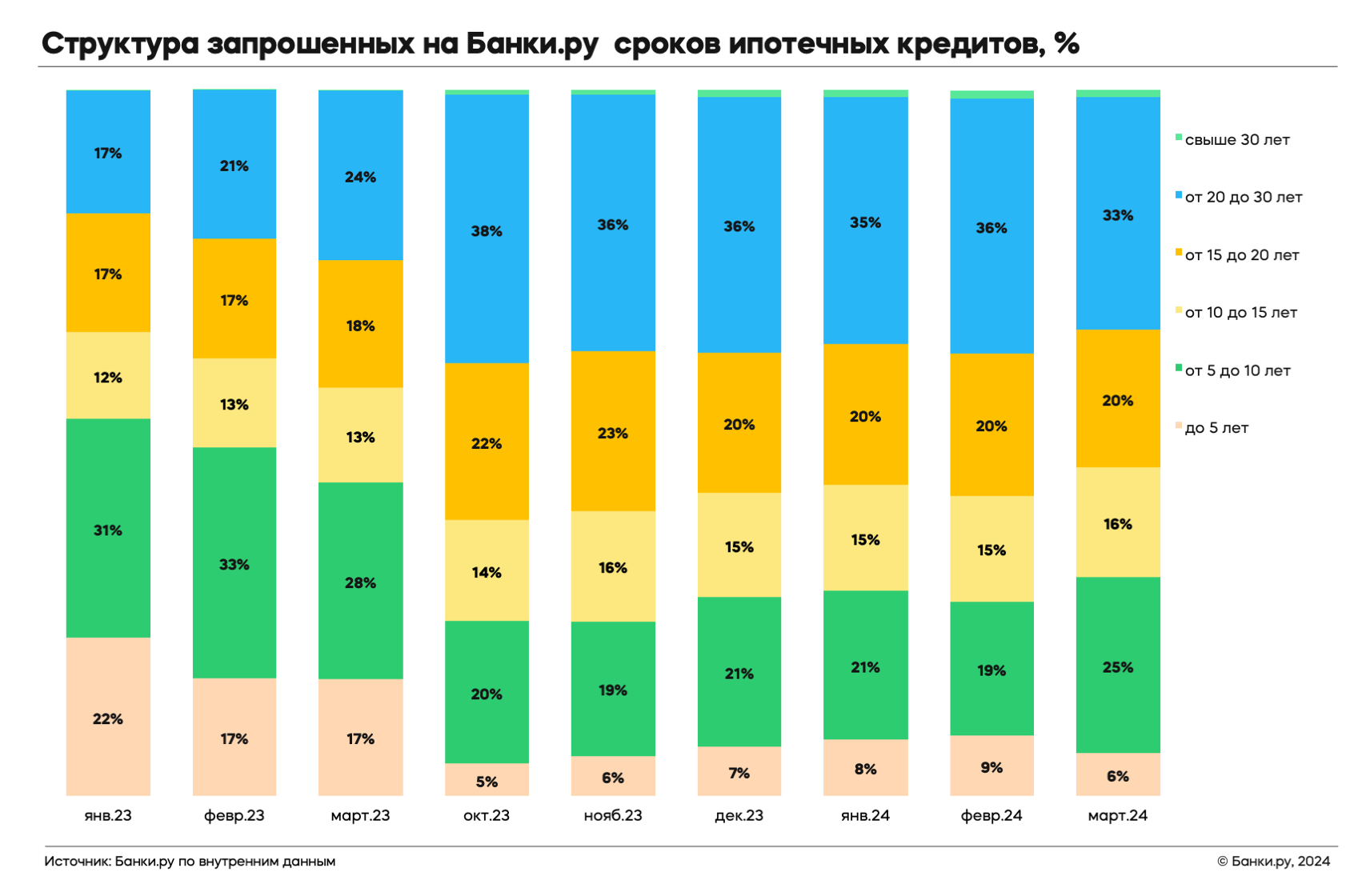

Сроки

Преобладающая часть потенциальных заемщиков по-прежнему хотела оформить ипотеку на срок от 20 до 30 лет, по сравнению с I кварталом 2023 года таких заявок на Банки.ру стало больше на 14%. Наряду с ними на годовом горизонте выросла популярность ипотечных кредитов на срок от 10 до 20 и свыше 30 лет. Запросы же на менее длительную ипотеку за год просели (на 9% в заявках сроком от пяти до десяти лет и на 11% — сроком до пяти лет), что закономерно на фоне значительного удорожания недвижимости. И заемщики, и банки были вынуждены удлинять сроки ипотеки — в целях как обеспечения приемлемого размера ежемесячного платежа, так и соблюдения требований ЦБ к показателю долговой нагрузки. В то же время по сравнению с IV кварталом 2023 года в январе — марте 2024 года число запросов на ипотеку до 10 лет выросло почти на 4%, в то время как в других выделяемых нами диапазонах сроков, напротив, сократилось.

Социально-демографический портрет и кредитоспособность заемщиков

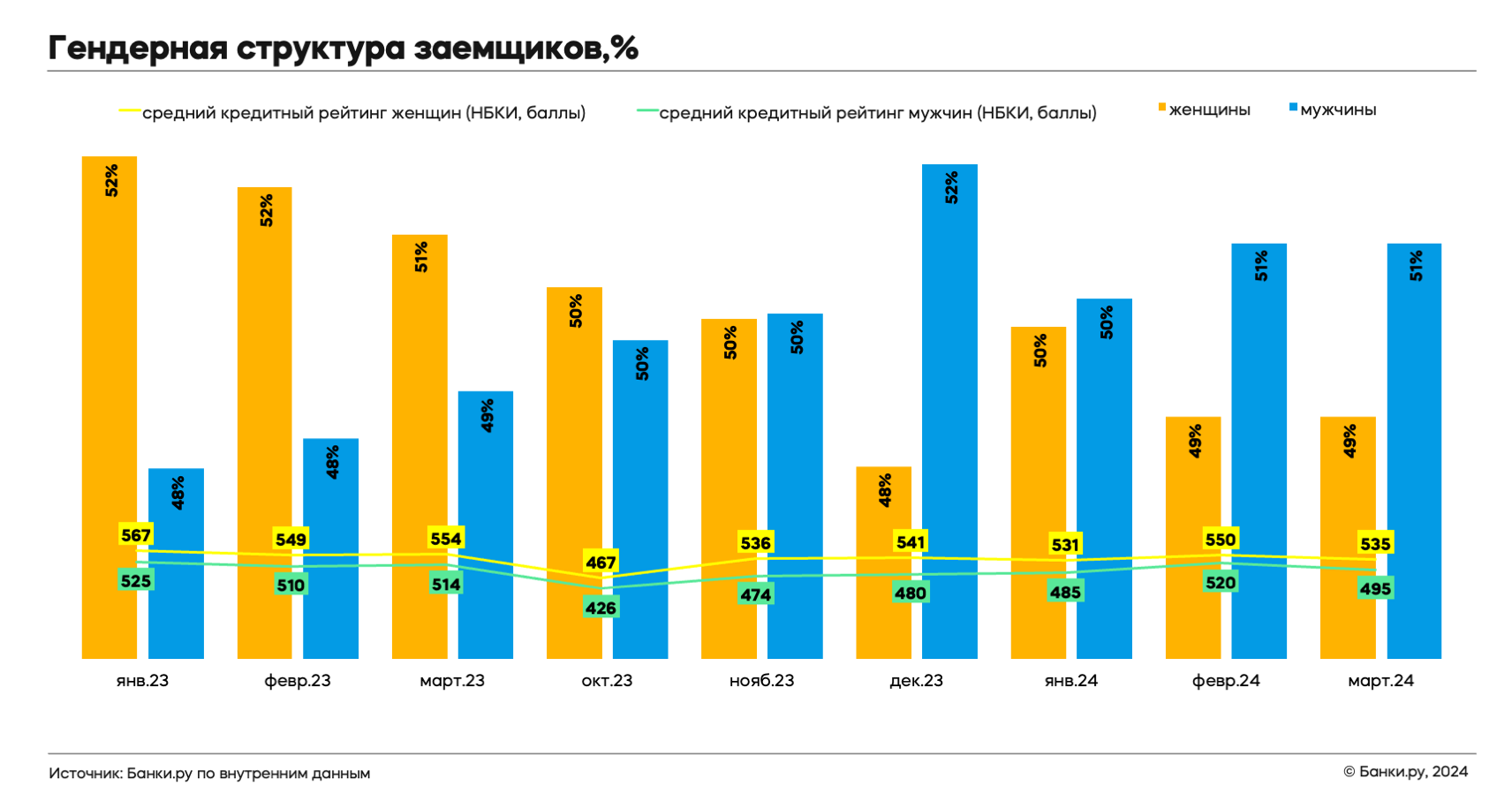

Преимущественный интерес к ипотечным продуктам на Банки.ру в январе — марте 2024 года, как и по итогам IV квартала 2023 года, отмечался со стороны мужчин, хотя в IV квартале 2023 года более половины всех заявок оставляли женщины.

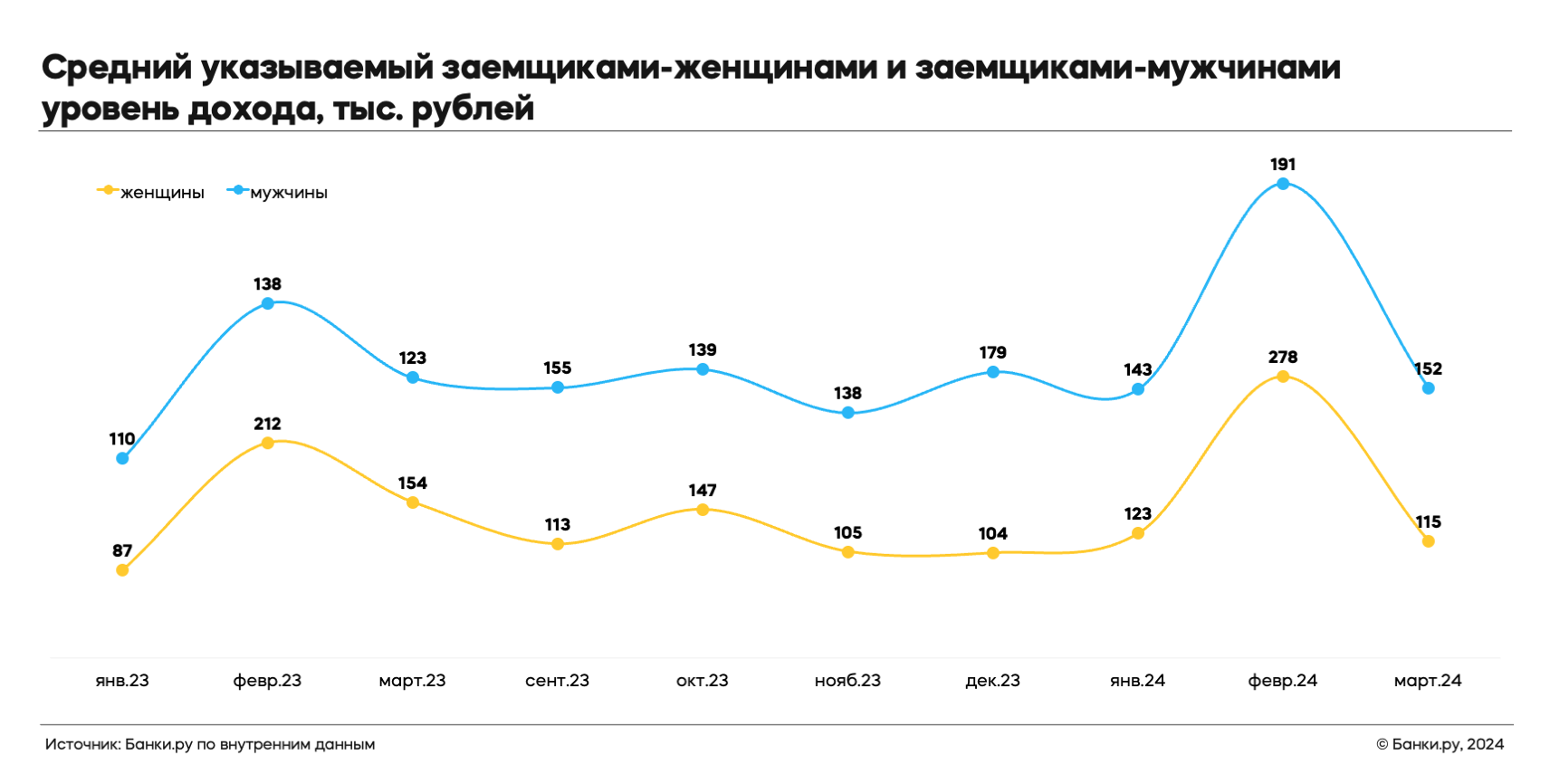

Примечательно, что средний кредитный рейтинг мужчин, планировавших оформить ипотеку, снизился за год меньше и вырос за квартал больше, чем у женщин, имевших более высокое абсолютное значение этого показателя, хотя средний указываемый мужчинами уровень дохода в I квартале 2024 года был меньше (162 тыс. рублей), чем у женщин (172 тыс. рублей).

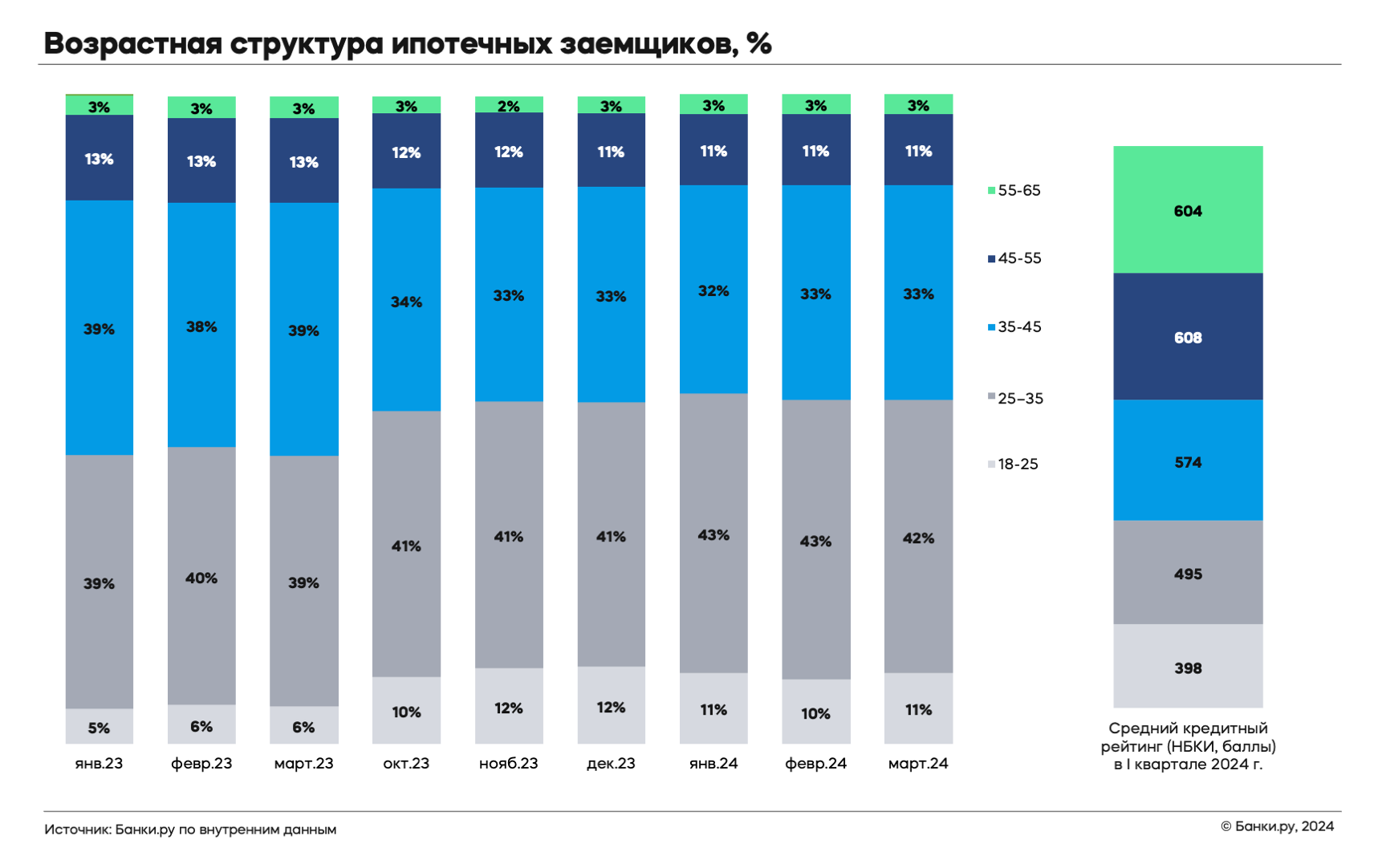

Почти половину заявок оставили пользователи в возрасте от 25 до 35 лет, и эта категория единственная показала рост числа заявок как на квартальном, так и на годовом горизонте. Вместе с ней на 3% по отношению к I кварталу 2023 года в структуре потенциальных заемщиков вырос и удельный вес лиц в возрасте до 25 лет. Минимальный же спрос на ипотеку, как и ранее, предъявляли лица в возрасте от 55 до 65 лет, отличавшиеся более высокой средней кредитоспособностью по сравнению с молодыми претендентами.

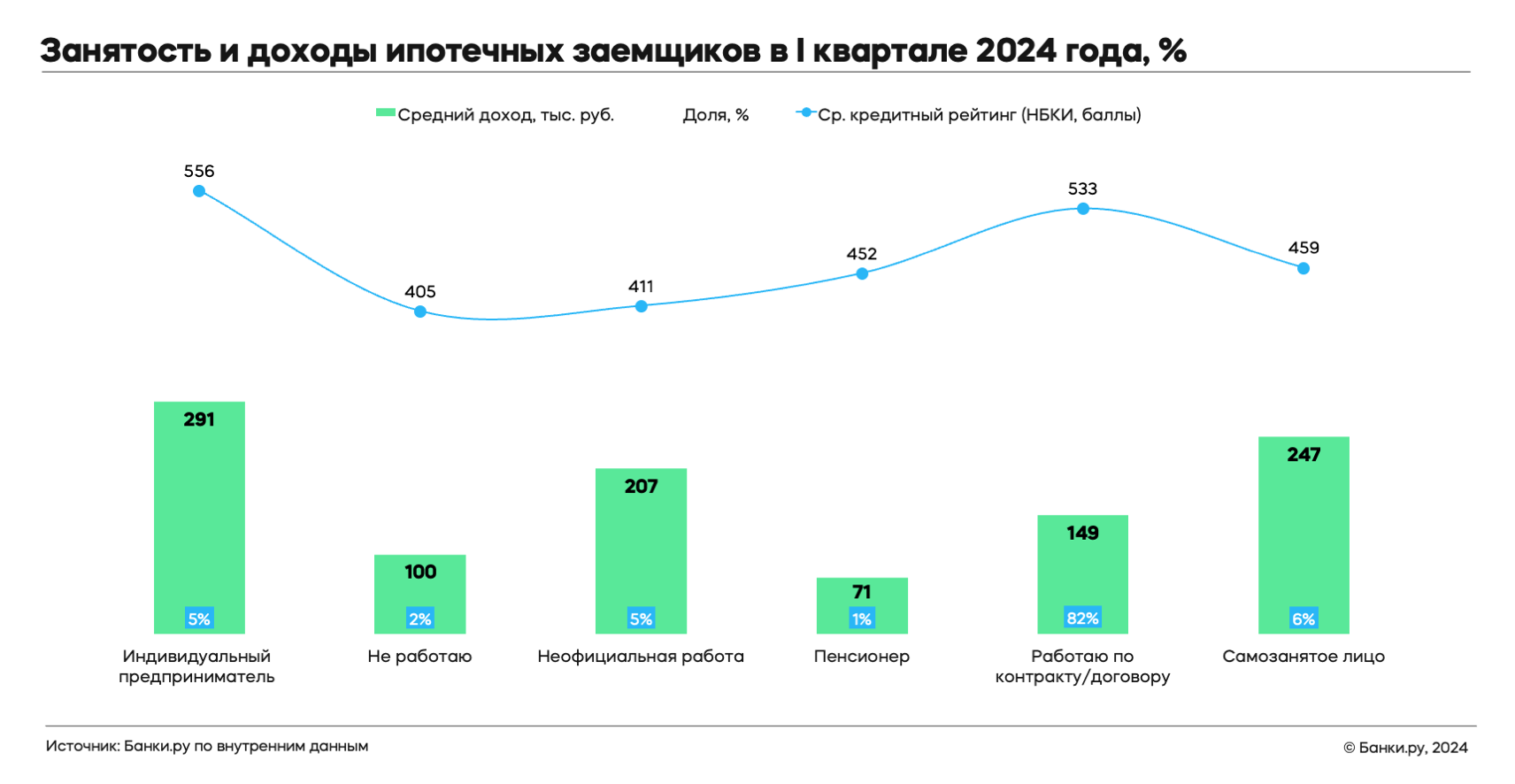

В среднем возраст пользователей, интересовавшихся в сервисах Банки.ру подбором ипотеки, не отличался в зависимости от цели и составил 35 лет. Как и в более ранние периоды, более половины потенциальных ипотечников состояли в браке (официальном либо гражданском) и не имели детей. Не произошло радикальных изменений и в типе занятости заемщиков – более 80% из них работали по трудовому договору и имели стаж до 10 лет. А вот людей со средним образованием среди оставлявших заявки на ипотеку в I квартале 2024 года было больше, чем с высшим, хотя по итогам 2023 года расстановка сил была обратной.

Примечательно, что наиболее высокий уровень ежемесячного дохода в анкетах указывали индивидуальные предприниматели и самозанятые лица. По итогам января – марта 2024 года он в 1,5–2 раза превышал доход работающих по найму, хотя годом ранее существенный отрыв по нему показывали только одни ИП. Эти же категории обладали и наиболее высокой средней кредитоспособностью. Сильнее же всего за год снизился средний кредитный рейтинг у пользователей, планировавших получить ипотеку, но неработающих официально, и в краткосрочной перспективе мы ожидаем усиления этого тренда, поскольку значимость возможности заемщика подтвердить доход документально в банках продолжает расти и непосредственно сказывается на одобрении.

Региональный портрет

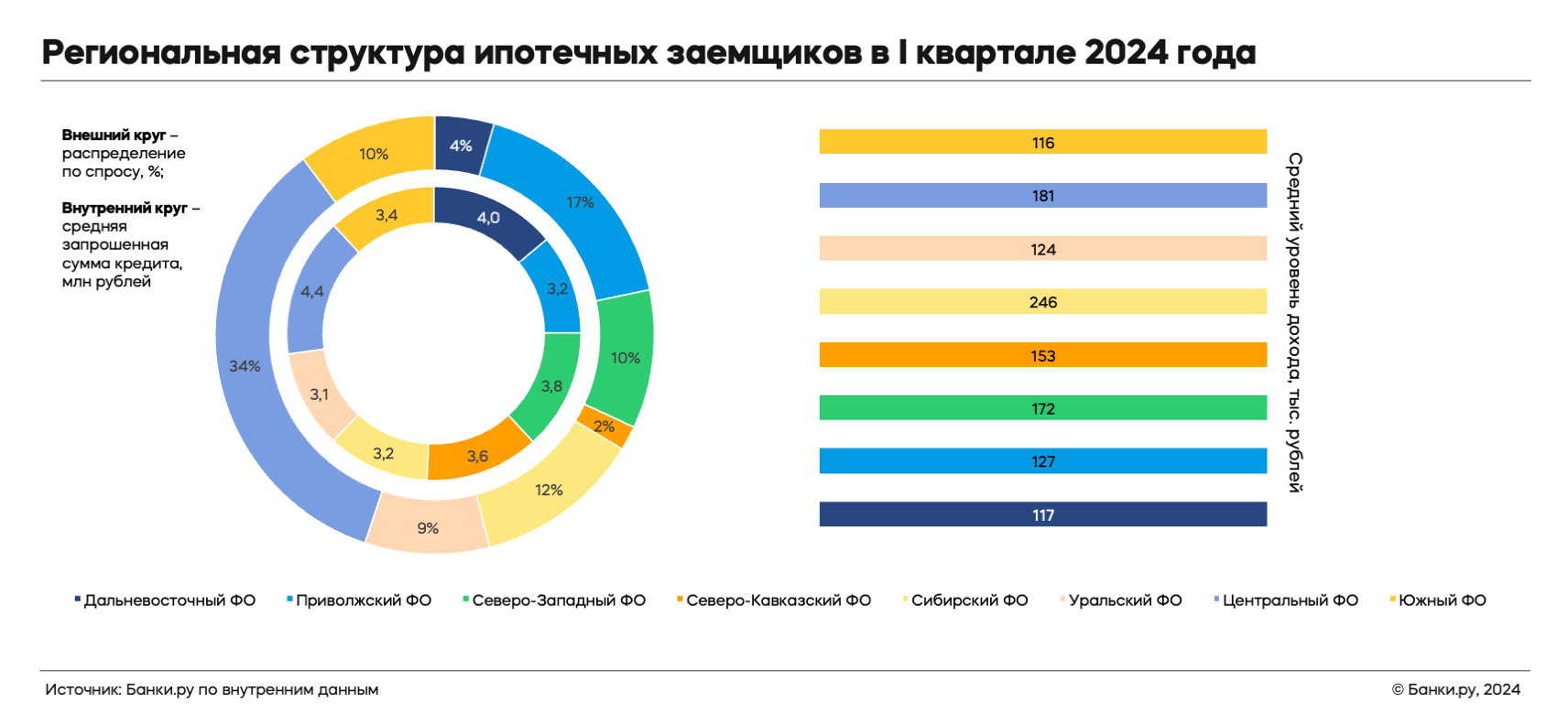

Больше всего ипотекой в сервисах Банки.ру в I квартале 2024 года интересовались заемщики из Центрального, Приволжского и Сибирского федеральных округов. Минимальный же спрос мы, как и в более ранние периоды, отмечали в Северо-Кавказском ФО.

Наиболее крупные суммы ипотеки запрашивали представители Центрального, Северо-Западного и Дальневосточного регионов, что объясняется высокой стоимостью недвижимости в них. Как и по итогам 2023 года, жители Центральной России и Северо-Западного региона лидировали и по среднему размеру указываемого дохода, но абсолютное первенство по этому критерию в январе — марте 2024 года на Банки.ру получили жители Сибири. В среднем последние указали в своих заявках на ипотеку ежемесячный доход в размере 246 тыс. рублей, хотя запрошенный ими средний чек был чуть больше 3 млн рублей. Примерно такую же сумму ипотеки наряду с ними в среднем пытались получить жители Урала и Приволжья.

Примечательно и то, что по сравнению с IV кварталом 2023 года средние запрошенные чеки ипотеки снизились во всех федеральных округах, кроме Северо-Кавказского региона, и сильнее всего это коснулось Северо-Западного ФО, где этот показатель просел на 14%, и Южного ФО, где он снизился на 11%. По сравнению же с январем —мартом 2023 года сильнее всего средняя сумма кредита выросла в СКФО (на 33% — с 2,7 млн до 3,6 млн рублей), а меньше всего в Северо-Западном ФО.

Для отслеживания произошедших изменений в портрете заемщика и параметрах кредитования использовались эксклюзивные внутренние данные Банки.ру. В расчет входили данные заявок на ипотечные кредиты банков, оставленные на Банки.ру в период с 1 января 2023 года по 31 марта 2024 года.

По состоянию на апрель 2024 года на нашей платформе уже более 17 млн зарегистрированных пользователей. Ежемесячно Банки.ру обрабатывает более 2,2 млн заявок на финансовые продукты. Наши сервисы работают более чем в 20 продуктовых категориях.