Страхование имущества для ипотеки относится к обязательным видам страхования. Без оформления этого полиса банк не выдает кредит, а если его вовремя не продлить, придется платить штрафы. На примере истории нашей читательницы из Москвы разбираем ситуацию, когда заемщик оформил ипотечный полис, но банк отказался его принимать.

Анастасия К. из Москвы взяла ипотечный кредит на покупку квартиры на этапе строительства. Пока дом не был сдан, Анастасия выплачивала кредит и оформляла только полис страхования жизни (с ним банк снизил ставку на 1%, оформить страховку было выгодно даже с учетом расходов на страхование).

О том, почему выгодно страховать жизнь и здоровье для ипотеки, читайте в этом материале.

В июле 2024 года дом сдали, Анастасия получила ключи и занялась оформлением имущественной страховки. Поскольку это обязательный полис со стандартным набором рисков, она не стала углубляться в выбор страховщика.

«У меня есть страховой агент, я просто попросила ее выбрать самый дешевый полис, потому что особой разницы нет», — делится героиня.

Эксперт-аналитик Банки.ру Эряния Бочкина подтверждает, что сейчас требования к выбору страховых компаний для ипотеки изменились.

«С сентября 2023 года у клиентов есть возможность купить полис ипотечного страхования у любого понравившегося страховщика с кредитным рейтингом не ниже "А–". Ранее это можно было сделать только в страховых компаниях, аккредитованных кредитной организацией», — объясняет эксперт.

Как узнать, принял ли банк страховку по ипотеке

Обычно на проверку банком полиса уходит некоторое время. Поэтому лучше оформлять страховку заранее, чтобы заложить время на эту проверку. Полис и чек об оплате вы загружаете в своем личном кабинете (например, в «Домклик»). Если полис не будет принят, банк пришлет уведомление.

Чтобы узнать, принят ли банком полис страхования для ипотеки, можно воспользоваться несколькими способами:

- Обратиться напрямую в банк. Позвоните в службу поддержки банка или посетите отделение лично и уточните статус вашего страхового полиса. Обычно сотрудники могут проверить информацию о том, был ли полис успешно зарегистрирован.

- Проверить через личный кабинет. Если у вас есть доступ к онлайн-банкингу, вы можете посмотреть разделы, связанные с ипотекой. В некоторых банках информация о статусе страховки отображается прямо там.

- Связаться со страховой компанией. Вы также можете обратиться непосредственно в страховую компанию, которая выдала вам полис. Они смогут подтвердить, что полис передан банку и зарегистрирован.

- Запросить подтверждение от банка. Иногда банки присылают уведомления о принятии страховки. Проверьте свою электронную почту или сообщения в мобильном приложении банка.

Если все вышеперечисленные способы не помогли, лучше всего связаться с менеджером в банке для уточнения деталей.

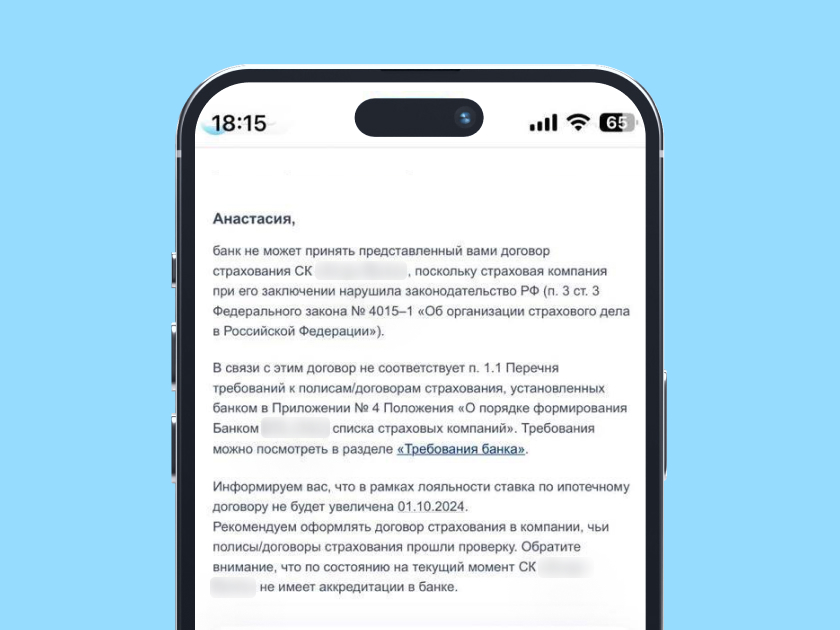

После того как Анастасия купила полис, банк попросил время на его проверку — на это ушло почти полтора месяца. В середине сентября Анастасия получила ответ от банка, что ее полис принять не могут.

Что делать, если банк не принимает страховку

Если банк отказывается принять ваш страховой полис для оформления ипотеки, это может быть связано с различными причинами. Решать проблему можно следующим путем:

1. Уточнить причину отказа

Прежде всего узнайте у сотрудника банка, почему именно полис не принимается. Возможные причины могут включать:

- Полис оформлен не в аккредитованной банком страховой компании.

- Неполный пакет документов (например, отсутствие квитанции об оплате).

- Несоответствие условий страхования требованиям банка (например, недостаточный объем покрытия).

2. Пересмотреть условия полиса

Убедитесь, что ваш полис соответствует всем требованиям банка. Возможно, потребуется внести изменения в договор страхования, чтобы он соответствовал условиям банка. Например, добавить дополнительные риски или увеличить сумму покрытия.

3. Оформить полис в другой страховой компании

Если ваша текущая страховая компания не соответствует требованиям банка, то стоит рассмотреть возможность заключения договора с одной из компаний, рекомендованных банком. Список таких страховых компаний обычно можно найти на сайте кредитной организации.

4. Повторно подать документы

После внесения изменений или получения нового полиса подайте документы повторно. Убедитесь, что все необходимые бумаги заполнены правильно и соответствуют требованиям банка.

5. Обратиться за консультацией к специалисту

Обратитесь к своему ипотечному менеджеру или консультанту в банке. Он сможет помочь разобраться в ситуации и предложить возможные решения.

6. Подать жалобу

В случае неправомерного отказа вы имеете право подать официальную жалобу в банк. Это можно сделать как письменно, так и через интернет-приемную на сайте банка.

Важно помнить, что страхование является обязательным условием для ипотечных программ, поэтому без полиса оформить кредит будет невозможно, а если не продлить полис вовремя, банк может назначить штрафы и даже пойти на расторжение ипотечного договора.

«Каким требованиям не соответствует мой полис, я так и не поняла. Но на сайте банка в списке рекомендованных страховых компаний моей компании действительно не оказалось. Поскольку у меня заканчивалось время — с октября банк назначил бы мне штраф за отсутствие полиса, я не стала ждать и купила новую страховку», — говорит Анастасия.

Эксперт Банки.ру подтверждает, что банки все еще могут устанавливать свои требования к страховщикам, даже если они имеют необходимый рейтинг. Кроме того, наличие у страховщика аккредитации не является гарантией одобрения банком договора страхования. Обычно на сайте банка публикуется список страховых компаний, сотрудничающих с ним, документы от которых не потребуют дополнительной проверки.

«Если важна скорость проведения сделки или не хочется проходить лишние этапы проверок, лучше выбрать компанию из этого списка. Удобнее всего это сделать с помощью калькулятора Банки.ру — в нем при вводе названия банка автоматически предлагаются рекомендуемые им страховые компании», — говорит Эряния Бочкина.

На калькуляторе Банки.ру Анастасия ввела название своего банка и получила список предложений от страховых. Она снова выбрала самый дешевый полис, но на всякий случай проверила, была ли эта СК в списке на сайте банка. В этот раз все было правильно — страховая оказалась среди рекомендуемых банком.

Калькулятор ипотечного страхования

Рассчитайте цену и оформите полис онлайн

Можно ли отказаться от страховки при ипотечном кредитовании

Поскольку полис страхования имущества для ипотеки относится к обязательным видам страхования, отказаться от него, если вы платите кредит, нельзя. Также он не входит в список страховок, которые можно вернуть в период охлаждения. Однако существуют некоторые нюансы, когда заемщик может изменить свои обязательства по страхованию или даже полностью отказаться от него.

Вот основные моменты, касающиеся возможности отказа от страховки по ипотеке:

1. Страхование жизни и здоровья

Это добровольное страхование, которое не является обязательным по закону. Банк может рекомендовать его, но отказ от этого вида страхования не приведет к увеличению процентной ставки или другим санкциям. Тем не менее многие банки предлагают более выгодные условия по кредиту (например, сниженную ставку) при наличии такого полиса.

2. Титульное страхование

Оно также относится к добровольным видам страхования. Титульное страхование защищает заемщика от риска утраты права собственности на недвижимость. Отказ от титульного страхования возможен, однако без него банк может повысить процентную ставку или потребовать дополнительное обеспечение кредита.

3. Имущественное страхование (страховка квартиры)

Это обязательное условие для всех ипотечных кредитов согласно законодательству. Заемщик обязан застраховать объект недвижимости от рисков повреждения или уничтожения (пожар, наводнение, землетрясение и т. д.). Отказаться от этой страховки нельзя. Единственная ситуация, когда можно не оформлять этот полис, — покупка квартиры на этапе строительства. В таком случае банк попросит оформить страхование жизни. Но после сдачи объекта заемщик будет обязан покупать имущественный полис ежегодно до полного погашения кредита.

Когда можно отказаться от обязательного имущественного страхования?

Отказ возможен только после полной выплаты ипотечного кредита. Как только долг перед банком погашен, вы больше не обязаны продлевать страховой полис и даже сможете вернуть часть денег за страховку, если вы погасили кредит раньше, чем закончился срок действия полиса.

Можно ли уменьшить стоимость страховки?

Да, возможно. Через год после начала действия полиса вы можете сменить страховую компанию на ту, которая предлагает более выгодные условия. Важно уведомить банк о смене страховой компании и предоставить новый полис.

Анастасия оформила новую страховку, но оставался вопрос: вернет ли первый страховщик деньги за полис, который не принял банк? Формально страховщик мог отказаться возвращать деньги, ситуация должна была решиться в индивидуальном порядке.

«Я понимала, что период охлаждения уже прошел и что обязательные страховки нельзя вернуть даже в течение 14 дней, но мы с агентом понадеялись на порядочность страховщика. И нам повезло — мне вернули полную сумму за полис. Знаю, что в моем ЖК еще несколько жильцов столкнулись с тем, что полисы этой СК не приняли. Им тоже полностью вернули деньги», — рассказывает Анастасия.

Что важно знать при оформлении страхования имущества для ипотеки: главное

- Страхование имущества для ипотеки — это обязательный полис. Отказаться от него нельзя, без него банк не выдаст кредит.

- Если вы не продлите страховку вовремя, банк наложит серьезные штрафы.

- Чтобы банк гарантированно и быстро принял полис, выбирайте страховую из списка рекомендуемых банком. Обычно он публикуется на сайте.