Citi подтвердил, что будет сворачивать в России свой розничный бизнес и бизнес по работе с малыми и средними предприятиями. Как это решение повлияет на клиентов компании? Что будет с их кредитами, вкладами и счетами? Разбираемся вместе с экспертами.

О чем заявила компания

В апреле 2021 года компания объявила о выходе из потребительского банкинга в России, а в марте 2022-го — из коммерческого банкинга. Citigroup начнет сворачивать бизнес уже в этом квартале. В пресс-релизе сказано, что процесс затронет 2 300 сотрудников и 15 филиалов, а также продукты: потребительские кредиты, кредитные карты и вклады, брокерские и депозитарные услуги. В компании утверждают, что выполнят обязательства перед клиентами.

«Мы сосредоточены на поддержке наших пострадавших коллег, клиентов и партнеров в этот переходный период», — заявил Тити Коул, генеральный директор Citi Legacy Franchises.

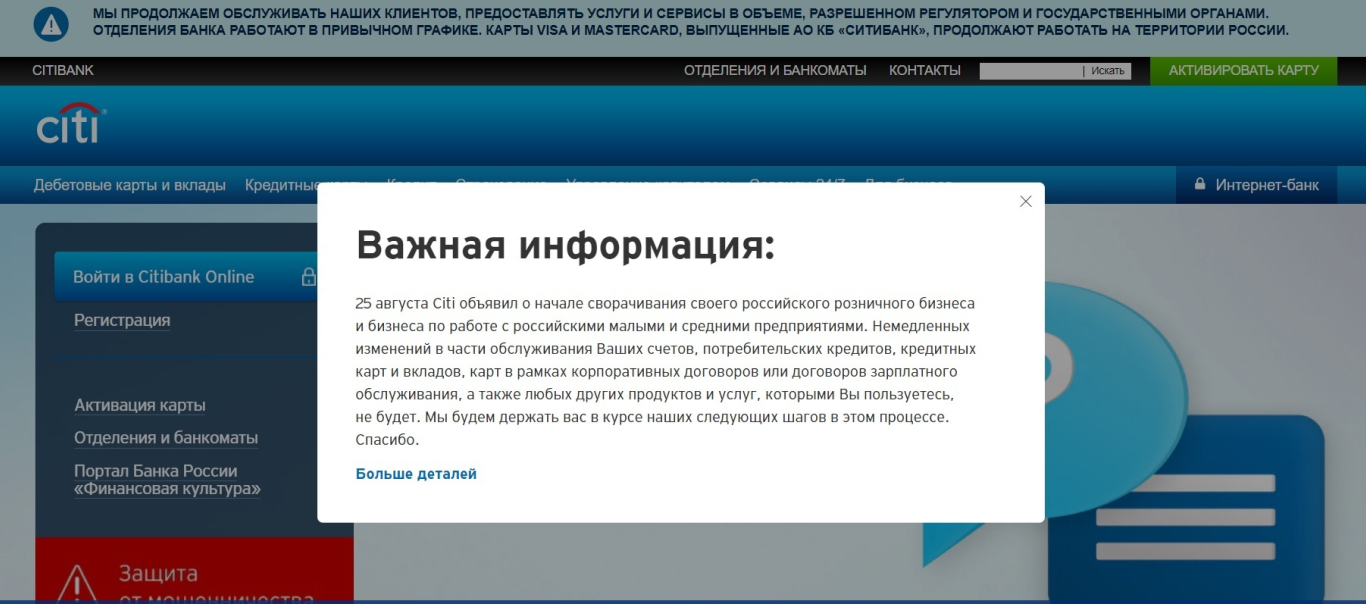

Ситибанк опубликован на сайте обращение к российским клиентам, объяснив, что немедленных изменений в обслуживании не будет. Отделения работают в обычном режиме, выпущенные банком карты Visa и Masterсard продолжают принимать для оплаты на территории России.

«Все наши банковские операции, включая кол-центр, Ситибанк Онлайн или мобильное банковское приложение, продолжат работать как обычно. Мы ожидаем, что процесс сворачивания вышеупомянутых бизнесов займет время, и мы сфокусированы на поддержке сотрудников, клиентов и партнеров, на которых повлияет данное решение, в течение периода изменений», — заявила Екатерина Комарова, руководитель бизнеса по работе с частными клиентами Citi в России.

В конце II квартала 2022 года оставшаяся доля Citi в России составляла 8,4 млрд долларов, в конце 2021-го — 9,8 млрд долларов, из которых 1 млрд приходится на потребительский и местный коммерческий банковский бизнес. Citi ожидает, что в связи с ликвидацией потеряет примерно 170 млн долларов в течение следующих 18 месяцев.

Что будет с вкладами, счетами и кредитами клиентов

Существует несколько вариантов ухода банка из России, говорит председатель коллегии адвокатов Москвы «Адвокатъ» Андрей Мисаров:

- уход с рынка без правопреемника – ликвидация или банкротство;

- уход с рынка с правопреемником – реорганизация (то есть изменение наименования, состава учредителей и участников компании).

«Самый быстрый и распространенный способ распоряжения активами банка (кредитными и ипотечными портфелями) – продажа их другим финансовым организациям», — указывает эксперт.

«Просто взять и уйти из страны банк не может — он обременен обязательствами по кредитам, — говорит Владимир Кузнецов, вице-президент Ассоциации юристов по регистрации, ликвидации, банкротству и судебному представительству. — Citi намерен сформировать финансовые портфели, которые впоследствии будут проданы российским компаниям. Это значит, что все кредиты, счета, вклады будут сконцентрированы в одном (или нескольких) предложениях, а впоследствии проданы одному или нескольким банкам РФ. То есть, по сути, нынешние клиенты Citi станут клиентами того банка, который приобретет его портфель».

«Благодаря эффективной системе оценки рисков у Ситибанка был достаточно сильный кредитный портфель, который может быть интересен многим участникам рынка. Получить хорошего клиента, который платит по кредитам, — очень выгодное вложение в текущих реалиях», — говорит Алексей Новиков, руководитель направления «Инвестиции» Банки.ру.

По словам Андрея Мисарова, требование возврата кредита, выданного физическому лицу, не относится к числу требований, неразрывно связанных с личностью кредитора.

«Это значит, что кредитная организация может уступить права по возврату кредита, ипотечного кредита или иным кредитным отношениям другой кредитной организации, если в договоре отсутствует соответствующий запрет», — разъясняет он.

Если банк продаст активы, то заемщикам придется выплачивать долг новому собственнику. Изменять условия кредита (срок, ставку и т. п.) правопреемник не сможет, если это не прописано в условиях договора.

«Клиентам банка необходимо внимательно следить за официальной информацией, которая публикуется на сайте банка, в том числе отслеживать замену кредитора по своему обязательству, чтобы выплачивать кредит (ипотеку) надлежащему лицу, — подчеркивает эксперт. — Что касается счетов и вкладов, то они также не могут просто исчезнуть, так как банки обязаны выполнить все свои обязательства перед вкладчиками. В ином случае ЦБ РФ не допустит закрытие и уход с рынка».

Что будет с брокерскими счетами

В структуру российского бизнеса Citi также входит брокерское и депозитарное подразделение.

«Вероятно, выходить из брокерского бизнеса Citi будет так же постепенно, как и из российского розничного бизнеса в целом», — полагает аналитик ФГ «Финам» Игорь Додонов.

По его мнению, брокерские счета клиентов будут переводиться какому-то другому брокеру, по аналогии с тем, что происходило с брокерскими клиентами попавших под санкции банков страны.

«После этого будет сдана брокерская лицензия», — поясняет он. — Citi не входит в число ведущих брокеров, так что ситуация затронет довольно небольшое количество людей».

Если вы — клиент банка и столкнулись с проблемами в обслуживании, хотите поделиться опытом, заходите в "Народный рейтинг" Банки.ру. Там можно оставить свой отзыв и почитать отзывы других клиентов кредитных организаций.

Надежда НИЗАМОВА, Юлия ЛИЩЕНКО, Анна МИЛЬКИНА для Банки.ру