Банки один за другим могут отказывать вам в кредите, даже если никогда не было просрочек. Почему — приходится лишь догадываться, ведь кредиторы не обязаны объяснять причины отказа. Разбираемся, существует ли список людей, которым нельзя давать деньги в долг.

Отказать в кредите могут даже идеальному, на первый взгляд, заемщику.

«Мне нужен кредит на 700 тыс. руб. Карты все закрыты, просрочек никогда не допускала, кредиты закрываю досрочно, военный пенсионер и ИП, доход показываю 50 тыс. Но банки не дают кредит, — пишет пользователь на горячей линии Банки.ру. — Я заказывала кредитную историю, там банки не убрали карты и показывает большую кредитную нагрузку, наверное... Все претензии по штрафам погашены, налоги плачу исправно. Не понимаю, в чем затор?»

Можно предположить, что банки ведут черный список, включая туда всех неплательщиков. Но это не более чем миф: такого списка не существует — каждый кредитор оценивает клиента по-своему.

«У банка есть система проверки потенциального заемщика. По нескольким критериям он оценивает надежность клиента. Если вы не проходите проверку, банк отказывает и причину отказа сообщать не обязан. Но с 1 марта 2015 года он заносит ее в кредитную историю клиента — именно там в итоге можно узнать, почему кредит не одобрили, и попробовать это исправить», — говорит руководитель отдела анализа банковских услуг Ольга Жидкова.

В описанном на горячей линии случае причина отказа, скорее всего, заключалась в кредитных картах заемщика.

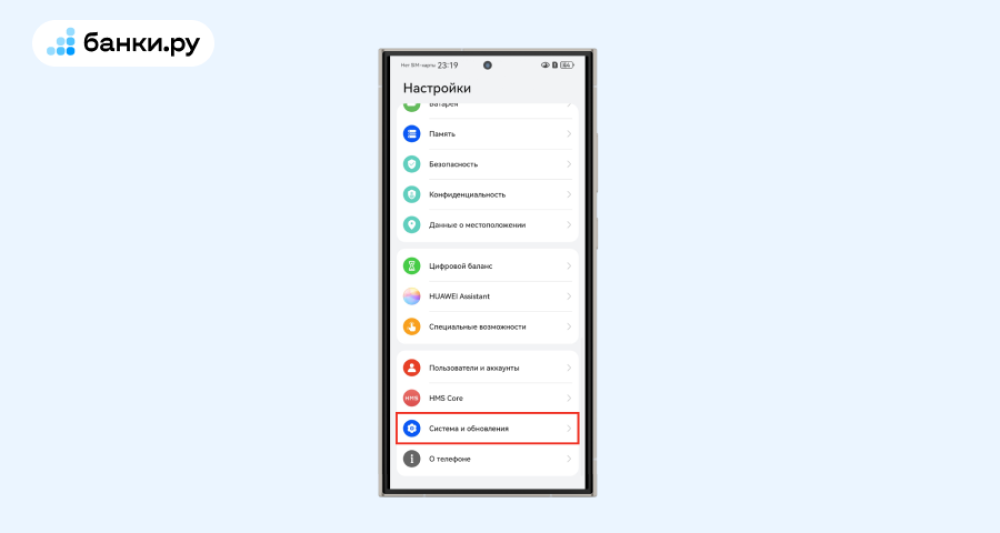

«Если в кредитной истории есть незакрытые кредитные карты, они влияют на показатель долговой нагрузки, который не должен превышать 50% от доходов, — говорят эксперты горячей линии Банки.ру. — Стоит обратиться в банки, карты которых числятся незакрытыми, и написать требование передать в Бюро кредитных историй достоверную информацию. Также можно взять у данных кредитных организаций справки об отсутствии задолженности и о закрытых кредитных картах и направить в БКИ просьбу исправить ошибки».

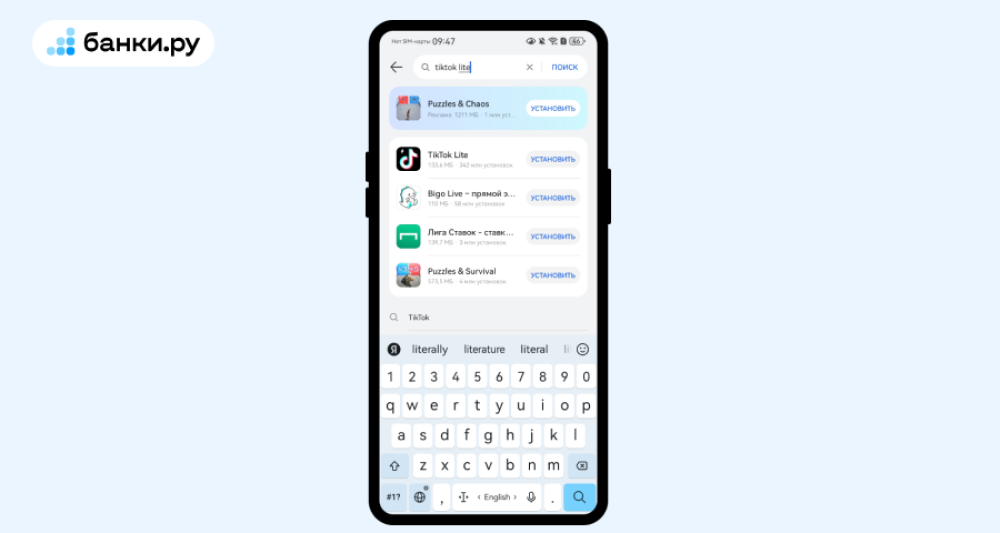

Проверить кредитную историю и узнать свой кредитный рейтинг вы можете на Банки.ру бесплатно и быстро.

Почему банки отказывают в кредите

Существует три критерия, по которым банки оценивают потенциального заемщика и могут отказать в кредите.

Кредитная история

В кредитной истории отражены все закрытые и действующие кредиты, просрочки, процедура банкротства. Банк может отказать в одобрении, если ваша кредитная история — нулевая, то есть вы никогда не брали кредит. Или было много микрозаймов — некоторые банки не одобряют частое кредитование в микрофинансовых организациях.

Кредитная нагрузка

Максимум 50% — такое отношение платежей по всем кредитам к ежемесячным доходам должно быть у заемщика. Если показатель долговой нагрузки (ПДН) выше, банки с большой вероятностью не одобрят новые займы. Чтобы уменьшить ПДН, нужно погасить оставшиеся кредиты, закрыть кредитные карты и подтвердить дополнительный доход — например, от сдачи в аренду квартиры или машины.

Как посчитать свой ПДН

Для расчета показателя долговой нагрузки нужно разделить сумму среднемесячных платежей по кредитным обязательствам на размер дохода. Итоговую цифру ПДН обозначают в процентах.

ПДН = сумма всех платежей по кредитам (в том числе по планируемому) в месяц / ежемесячный доход * 100%

Вы платите по текущим кредитам 30 000 рублей. По кредиту, который планируете оформить, платеж будет еще 20 000 рублей. Ваша зарплата — 150 000 рублей в месяц. ПДН в таком случае = 50 000 / 150 000 * 100% = 33,3%.

Кредитная политика

У каждого банка есть свои правила, по которым он принимает решение об одобрении кредита. Это могут быть требования к возрасту, региону прописки, профессии, уровню дохода, стажу работы.

Банки не ориентируются на один показатель, это всегда совокупность факторов. Поэтому, чтобы увеличить шансы на одобрение, нужно:

- Снизить кредитную нагрузку.

- Исправить кредитную историю. Как это сделать, можно почитать здесь.

- Подать заявку в зарплатный банк или в банк, где есть вклады, накопительные счета, где ранее были оформлены кредиты.

- Соответствовать указанным в условиях кредита критериям: по уровню дохода, возрасту, трудовому стажу, месту прописки.

- При необходимости предоставить созаемщиков или поручителей.

- Запрашивать сумму, платеж по которой не будет превышать 30-50% от дохода.