Когда подаете заявку на кредит, часто непонятно, какого решения ждать от банка — одобрят или нет, хватит ли суммы на желаемую покупку. Чтобы не гадать, можно заранее проверить свои шансы. Рассказываем, как это сделать с помощью сервиса «Кредитный потенциал» в приложении СберБанк Онлайн.

Что такое «Кредитный потенциал»

«Кредитный потенциал» — это инструмент в приложении СберБанк Онлайн и его веб-версии для компьютера и смартфона. Сервис позволяет узнать, одобрят ли вам кредитный продукт в СберБанке. С помощью «Кредитного потенциала» можно заранее посмотреть условия: доступные виды кредитов, их максимальную сумму. Сервис бесплатный, а расчет условий занимает 2–3 минуты. Оценивать свою платежеспособность можно каждые 30 дней. В течение этого срока последний результат остается актуальным и сохраняет за вами возможность получить деньги прямо на карту по известной ставке.

Чтобы понять, одобрит ли банк кредит, понадобится только смартфон

С чем поможет сервис

Правильно оформить заявку на кредит. Это повысит шансы на то, что нужную сумму одобрят с первого раза.

_____

Допустим, вам не хватает 1 млн рублей на ремонт квартиры. Но сервис рассчитал, что вам могут одобрить кредит только на 600 тысяч. Если бы вы не знали о своём потенциале и сразу подали в банк заявку на 1 млн рублей, то с высокой вероятностью получили бы сумму меньше, от чего ваши планы могли пойти не по плану. А частая подача заявок на кредитные продукты ухудшает кредитную историю, и в следующий раз получить одобрение было бы сложнее.

Проверить свои долговые обязательства. Иногда даже после погашения долга он все еще отражается в кредитной истории как актуальный. Из-за этого банк видит, что у вас есть долговая нагрузка, и может не выдать новый кредит. Чтобы повысить шансы на одобрение, лучше подавать заявку, когда информация о закрытом долге обновится в бюро кредитных историй. «Кредитный потенциал» как раз и показывает статус ваших кредитов — действуют ли они или считаются выплаченными.

Некоторые заемщики знают не обо всех своих обязательствах и не понимают, почему раз за разом получают отказ в кредите. Например, если есть договор поручительства, то он тоже влияет на долговую нагрузку, даже если фактически вы по нему не платите. Такие обязательства также отображаются в сервисе.

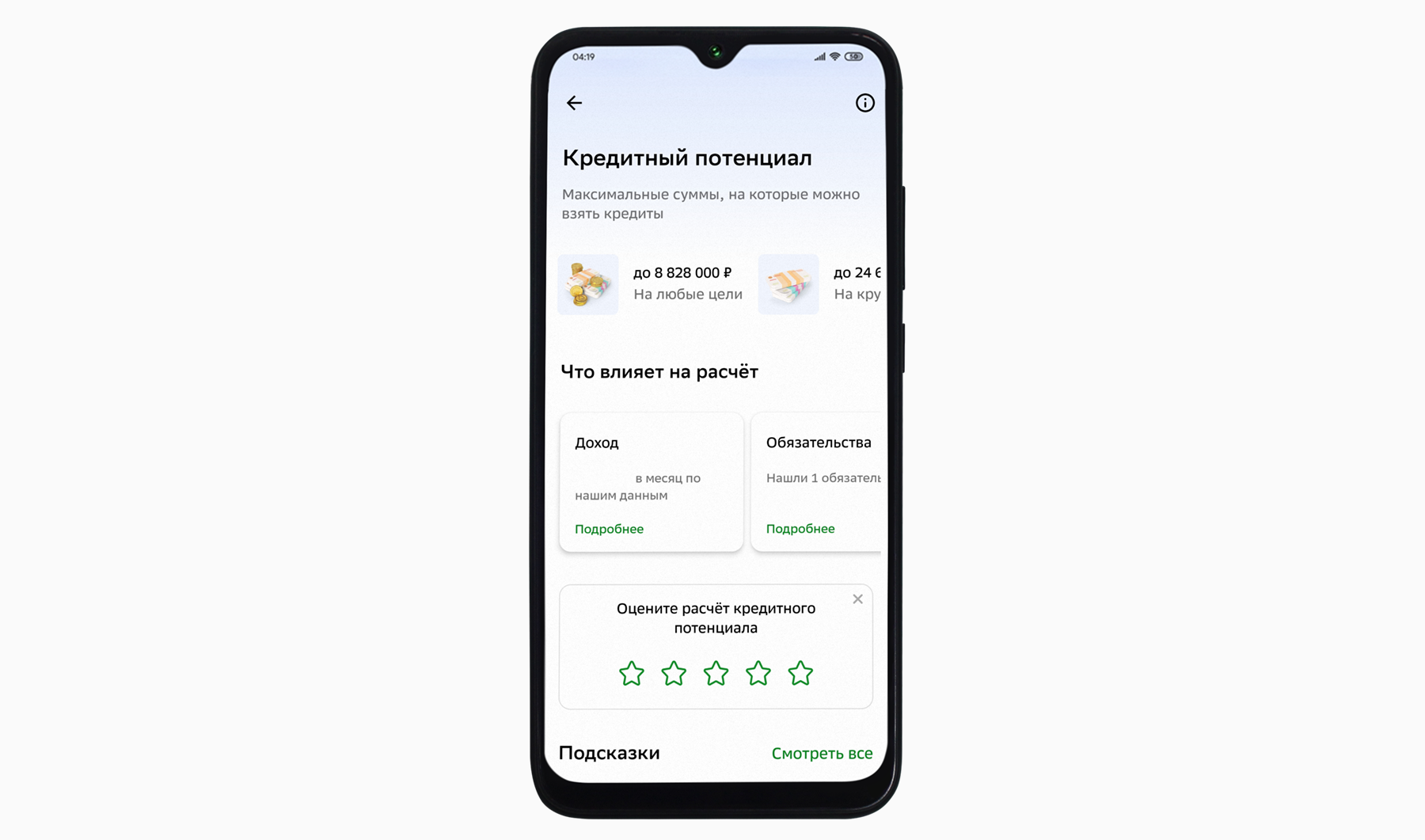

«Кредитный потенциал» показывает максимальную сумму кредита, обязательства и доход, каким его видит банк

Насколько точно сервис оценивает заемщика

«Кредитный потенциал» учитывает те же критерии, что и банк, поэтому результат будет точным. Сервис показывает, на основании чего был сделан расчет, чтобы вы могли посмотреть свои долговые обязательства, доход и другие данные и повлиять на решение. Например, если в приложении указан доход ниже реального, можно обратиться в банк и скорректировать информацию.

Факторы, от которых зависят предварительные условия:

- Кредитная история — какие суммы вы брали в прошлом, насколько быстро их погасили, допускали ли просрочки и штрафы, и как долго их не погашали.

- Текущая долговая нагрузка — кредиты в банках и микрофинансовых организациях, кредитные карты. По последним учитывается весь лимит в нагрузке, даже если из максимально доступной суммы вы потратили всего пару тысяч или вовсе не пользуетесь кредиткой.

- Уровень и источники дохода — например, менеджеру, который работает в найме, кредит одобрят с более высокой вероятностью, чем клиенту без подтвержденного дохода. Важную роль играет стаж на текущей должности: чем он больше, тем более надежным считается заемщик.

Чтобы повысить шансы на одобрение, можно закрыть кредитные карты, которыми не пользуетесь, чтобы их лимиты не учитывались при оценке, лучше это делать заранее — до важной покупки. Рефинансирование старых кредитов по новым условиям, также помогает уменьшить переплату или платеж, объединить несколько платежей в один, и тем самым снизить свою кредитную нагрузку. Еще один вариант — стать зарплатным клиентом банка.

Как пользоваться «Кредитным потенциалом»

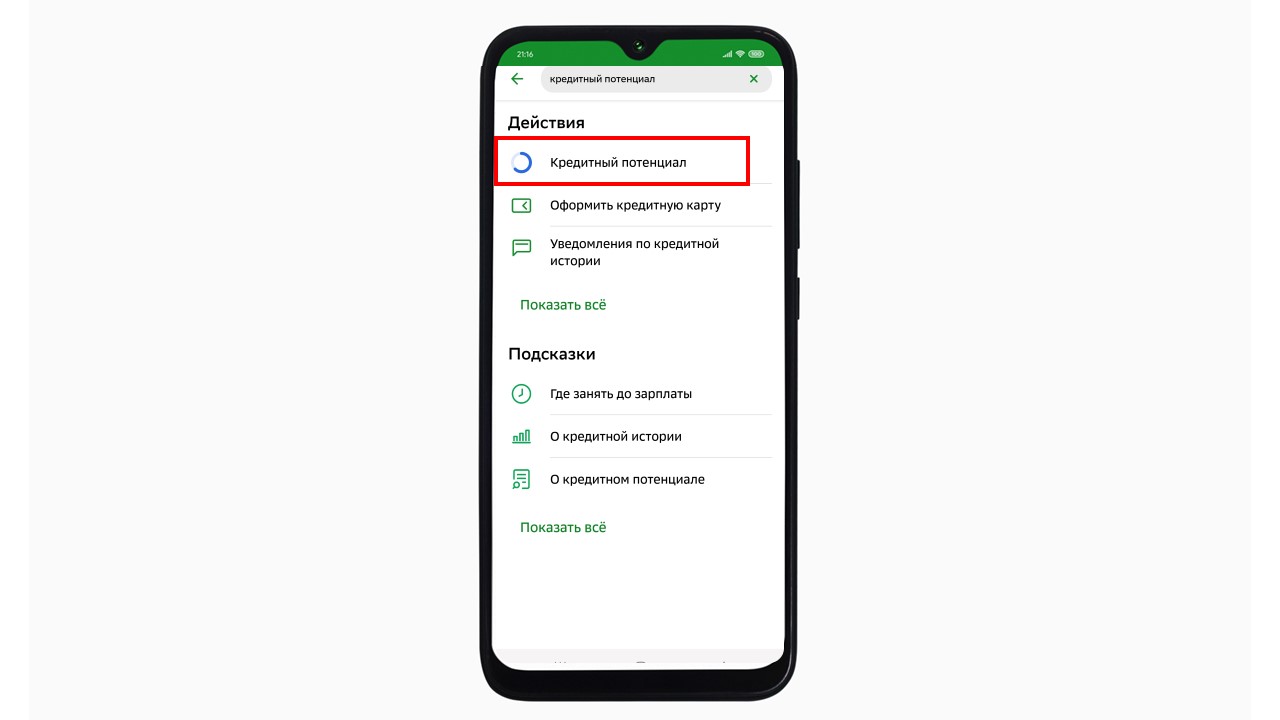

Шаг 1. Зайдите в мобильное приложение или на сайт СберБанка и наберите в строке поиска «кредитный потенциал».

Сервис «Кредитный потенциал» всегда можно найти в поиске

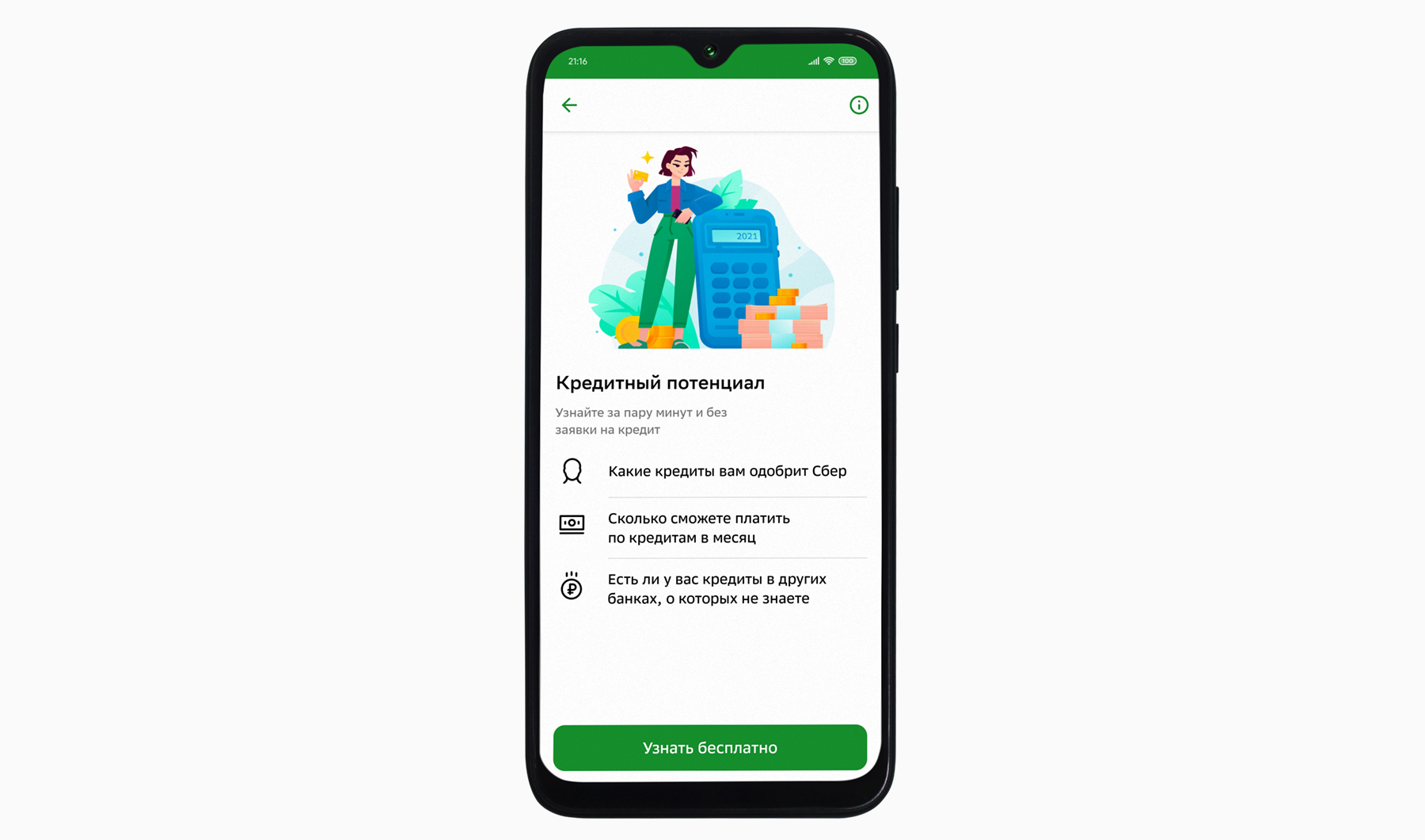

Шаг 2. Если вы пользуетесь «Кредитным потенциалом» впервые, откроется страница с описанием возможностей сервиса. Нажмите на кнопку «Узнать бесплатно».

Нажмите «Узнать бесплатно»

Шаг 3. Откроется анкета с вашими данными: именем, серией и номером паспорта, адресом регистрации и проживания, доходом. Проверьте, все ли верно. Если информация неправильная, например, уровень дохода ниже фактического, нажмите «Редактировать анкету» и введите актуальные данные.

Поставьте галочку в графе «Я соглашаюсь с условиями и подписываю заявление-анкету», чтобы сервис обработал данные. Нажмите «Подтвердить».

Проверьте анкету и поставьте галочку

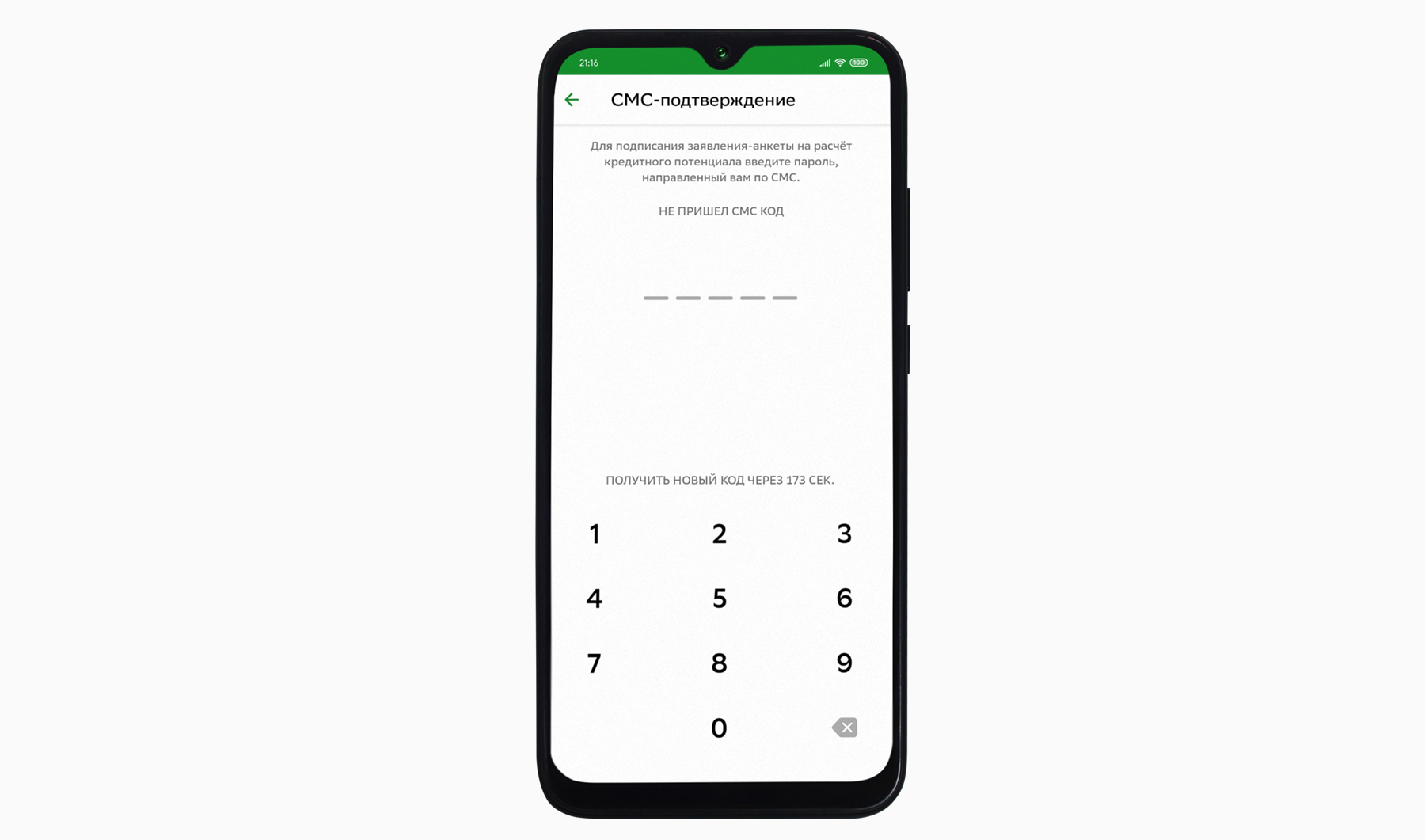

Шаг 4. Дождитесь SMS с четырехзначным кодом. Введите его, чтобы подтвердить запрос на расчет.

Сообщение придет на номер, указанный в анкете

Шаг 5. Через несколько минут вы получите SMS о завершении расчёта. Со списком доступных кредитов легко ознакомиться в приложении.

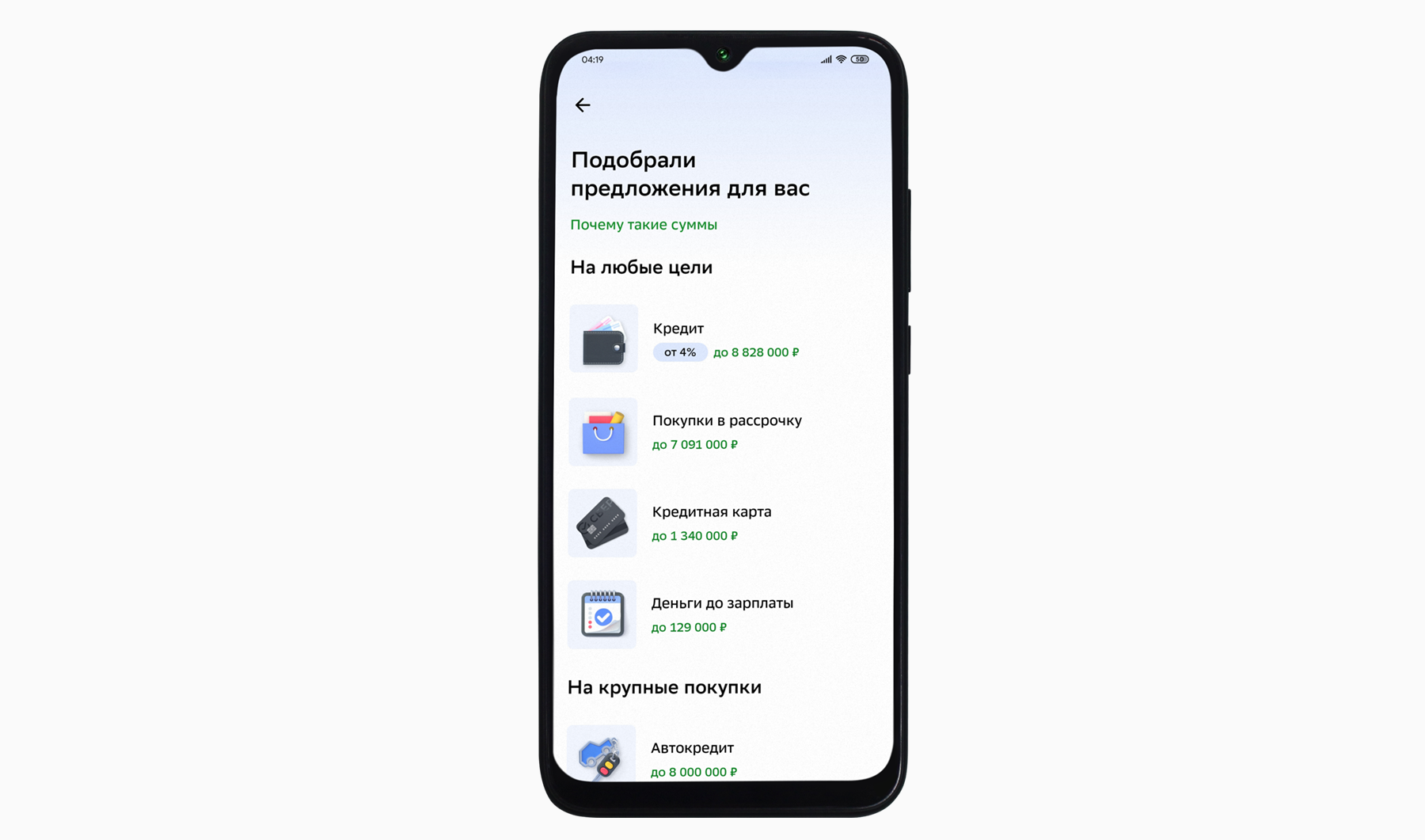

Рядом с каждым видом кредита отображается максимальная сумма, которую вам одобрят

После того как придет результат, сервис предложит сразу подать заявку на кредит, если предварительные условия вам подходят. Еще с помощью «Кредитного потенциала» можно просто отслеживать свою платежеспособность и статус текущих долгов. Например, если планируете брать кредит в будущем и хотите заранее присмотреться к условиям и определить бюджет будущей покупки.

Переходите в приложение СберБанк Онлайн, чтобы

воспользоваться «Кредитным потенциалом» и за несколько минут узнать, насколько вы надежный заемщик.