Рассказываем, что такое базовый актив, зачем покупать фьючерсы и как устроена торговля на срочном рынке биржи.

Что такое фьючерс простыми словами и как он работает

Фьючерс (фьючерсный контракт, futures contract) — это производная ценная бумага, или дериватив. То есть это договор между продавцом и покупателем о поставке базового актива с поставкой в будущем по цене, которая определяется в момент заключения сделки.

Пример-аналогия:

Света приходит в ателье за пальто. В ателье швея снимает со Светы мерки, они вместе выбирают ткань, цвет. Администратор говорит Свете цену пальто, которое будет готово через месяц. Света вносит предоплату.

Фактически Света и ателье заключили фьючерсный контракт на пальто. В момент первого визита Света не получает пальто, но знает, что оно будет готово через 30 дней, поэтому вносит часть денег за него. В то же время ателье весь следующий месяц будет шить Свете пальто, зная, что заказ есть, часть денег получена и если пальто будет сшито, за него поступит остальная часть денег.

При этом даже если цена закупки ткани через две недели поменяется, а пуговицы придется купить в другом месте по более высокой цене, ателье уже не сможет пересмотреть цену и продаст пальто по той, по которой условились со Светой. Также для Светы не поменяется цена, если ателье сможет купить новую ткань для ее пальто гораздо дешевле, а пуговицы закупит по скидке.

Фьючерсы бывают поставочные и расчетные. В нашем примере фьючерс на пальто был поставочным: договор между Светой и ателье подразумевает физическую поставку товара и его оплату в полном объеме.

Большинство же фьючерсов, которые котируются на бирже, являются расчетными, то есть в конце срока действия контракта происходит взаиморасчет участников сделки, выплачивается разница в цене, но поставки физического товара не происходит.

Условия каждого фьючерсного контракта прописаны в специальном документе, который называется «спецификация». Спецификация вместе с регуляторными правилами биржи содержит порядок возникновения, изменения и прекращения обязательств по фьючерсу.

В спецификации фьючерса находится следующая информация:

- название;

- код (сокращенное обозначение);

- тип контракта;

- лот (количество товара на один договор);

- дата первого торгового дня, в который может быть заключен контракт;

- дата последнего торгового дня, в которой может быть заключен контракт;

- дата экспирации;

- шаг цены.

Здесь можно найти спецификации на фьючерсы, которые торгуются на Московской бирже.

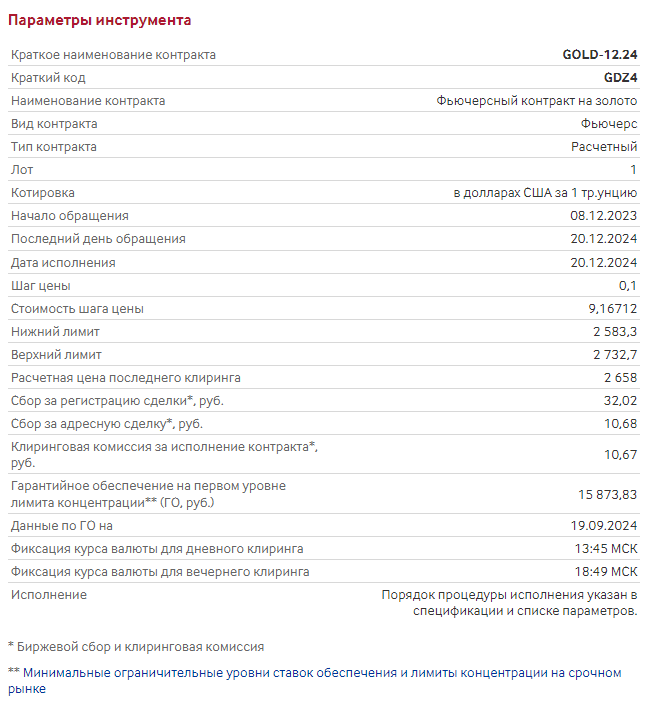

Для удобства на сайте Мосбиржи представлены карточки фьючерсных контрактов, которые содержат необходимую инвестору информацию.

Рассмотрим, как выглядит стандартная карточка фьючерса на примере контракта на золото:

Как цена фьючерса зависит от цены базового актива и в чем их отличие

Так как фьючерс — это производный финансовый инструмент, он не может существовать без базового актива. В противном случае не будет предмета договора. При этом, покупая фьючерс на акцию, инвестор не становится владельцем этой акции, не может получать с нее дивиденды или участвовать в собраниях акционеров.

Фьючерс — это отдельный биржевой товар, и его стоимость не равна цене базового актива. Она формируется исходя из текущих рыночных условий, аналитических прогнозов, финансовых рисков, в том время как цена актива может формироваться из условий долгосрочных контрактов, времени и стоимости транспортировки и других параметров.

В отличие от базового актива цена фьючерса подвержена очень сильной волатильности. В зависимости от рыночной ситуации цена фьючерса может быть как выше, так и ниже цены базового актива на спотовом рынке, где сделка исполняется сразу, по факту ее заключения.

Ситуация, когда цена фьючерса выше базового актива, называется «контанго».

Ситуация, когда цена фьючерса ниже базового актива, называется «бэквордация».

Термины «контанго» и «бэквордация» применимы и к сравнению цен фьючерсов с разными сроками поставки.

Например, если цена ноябрьского фьючерса выше сентябрьского, то есть более дальний контракт торгуется дороже, это ситуация контанго. Если цена ноябрьского фьючерса ниже сентябрьского, это называется бэквордацией.

Как устроен срочный рынок и где можно купить фьючерсы

Фьючерсы обращаются на срочном рынке биржи, то есть эти контракты имеют определенный срок действия. В отличие от акции фьючерс нельзя купить навсегда, забыть о нем и получать дивиденды.

Что такое срочный рынок

Срочный рынок — это секция биржи, на которой заключаются сделки на покупку и продажу производных инструментов (деривативов), то есть контрактов со сроком обращения.

Это разделение важно для самой биржи, брокеров, депозитариев, чтобы корректно производить расчеты. Для инвестора в современных реалиях это разделение практически незаметно.

Любой контракт имеет четкий срок начала обращения и окончания. Если инвестор забывает продать контракт самостоятельно, бумага все равно будет продана в принудительном порядке брокером в день экспирации.

Важная особенность фьючерса в том, что он может заключаться на один и тот же базовый актив, но на разное время. Например, на бирже есть несколько фьючерсных контрактов на нефть Brent. На данный момент это:

- BR-10.24 (26.09.2023-01.10.2024 — срок обращения контракта);

- BR-11.24 (26.10.2023-01.11.2024);

- BR-12.24 (27.11.2023-02.12.2024);

- BR-1.25 (25.12.2023-03.01.2025),

где BR — это обозначение базового актива, первая цифра — месяц исполнения фьючерсного контракта, а вторая — год.

На дату написания материала на Мосбирже доступны фьючерсные контракты на нефть Brent до сентября 2025 года.

Важно! Традиционно наибольший объем торгов происходит в ближайших к текущему периоду фьючерсах.

Фьючерсы, как и другие биржевые инструменты, будь то акции или облигации, можно купить на бирже — механика абсолютно одинаковая. Чтобы получить доступ к торговле, необходимо открыть брокерский счет.

Выбрать брокера можно с помощью сервиса Банки.ру.

При этом, чтобы торговать фьючерсами, неквалифицированный инвестор должен пройти тест у брокера на знание рынка деривативов.

Виды фьючерсов

Фьючерсные контракты можно разделить на несколько видов в зависимости от рынка, на котором котируется базовый актив:

- Индексные фьючерсы (фьючерсы на индекс Мосбиржи, на индекс «голубых фишек»).

- Товарные фьючерсы (фьючерсы на нефть, золото, пшеницу).

- Фьючерсы на инструменты фондового рынка (фьючерсы на российские акции, иностранные акции, депозитарные расписки).

- Фьючерсы на инструменты денежного рынка (фьючерсы на валюту, на ставку RUONIA).

Кто выпускает фьючерсы

В отличие от акций и облигаций у фьючерсов нет эмитентов — компаний, которые их выпускают.

Вместо этого есть продавцы и покупатели, которые готовы заключать между собой договоры, а посредником между ними является торговая площадка, то есть биржа, которая определяет условия, требования и правила торгов.

Торговля фьючерсами: ГО, экспирация и вариационная маржа

Для покупки фьючерсов нужно меньше денег, чем для приобретения базового актива в том же объеме. От инвестора требуется внести залог — гарантийное обеспечение (ГО). У каждого базового актива свой размер ГО, который формируется клиринговым центром на основе цены контракта и предполагаемой волатильности. Гарантийное обеспечение выступает своеобразной страховкой, которую требует биржа за свою работу. Чаще всего ГО составляет до 15% от стоимости контракта. По его истечении производятся окончательные расчеты с учетом суммы гарантийного обеспечения.

У фьючерса есть еще один важный параметр — день экспирации (окончания обращения), он указан в карточке контракта. На Московской бирже фьючерсы закрываются ежеквартально: в марте, июне, сентябре, декабре, обычно в третий четверг месяца либо ежемесячно.

В конце каждого дня по наиболее репрезентативной цене, обычно по цене закрытия, происходит перерасчет взаимных обязательств. Прибыль или убыток от торговли фьючерсами называется вариационной маржой. Разница между ценой открытия позиций и ценой закрытия либо начисляется на счет инвестора, либо списывается. После продажи фьючерса участник торгов получает обратно замороженные под ГО деньги. Также биржа пересчитывает вариационную маржу сделки, то есть фиксирует ее финансовый результат.

Польза фьючерсов: зачем покупать и как зарабатывать

Фьючерсная система торговли с изначальным сравнительно небольшим залогом, ежедневным перерасчетом цены и списанием или начислением разницы делает торговлю фьючерсными контрактами привлекательной для спекулянтов, так как может принести очень высокую доходность.

В то же время торговля фьючерсами — один из самых рискованных видов инвестиций на бирже.

С другой стороны, фьючерсный рынок позволяет поставщикам и покупателям страховать (хеджировать) свои риски, связанные с изменением цены в будущем. А за счет системы маржинальных взносов участники могут отвлекать денежные средства на страховку в пределах приемлемого минимума.

Главный аналитик Банки.ру Богдан Зварич

Фьючерсы выступают высокорисковым инструментом, что обусловлено наличием «плеча» из-за того, что гарантийное обеспечение по фьючерсному контракту, как правило, в несколько раз ниже, чем стоимость базового актива. Поэтому использование фьючерсов в портфеле возможно только при жестком контроле рисков и размера позиции.

При этом, несмотря на свои риски, фьючерсы дают возможность инвестировать в активы, которые нельзя купить напрямую, либо при их покупке инвестор несет существенные дополнительные издержки. Особенно это касается товарного рынка.

В частности, если акцию компании купить просто, то купить баррель нефти обычный инвестор не сможет. Однако при желании инвестировать в нефть он может купить фьючерсный контракт на нефть, что позволит добавить этот инструмент в портфель через производный инструмент.

Что нужно знать о фьючерсах: главное

Фьючерс — это производная ценная бумага, которая обращается на бирже, на срочном рынке. Фьючерс появляется благодаря договору между продавцом и покупателем о поставке базового актива в будущем по цене, которая определяется в момент заключения сделки.

Фьючерсы бывают поставочными и расчетными, но в современном мире большая доля фьючерсов являются расчетными и существуют как инструмент заработка на бирже.

Фьючерсные контракты можно разделить на несколько видов в зависимости от рынка, на котором котируется базовый актив:

- Индексные фьючерсы (фьючерсы на индекс Мосбиржи, на индекс «голубых фишек»).

- Товарные фьючерсы (фьючерсы на нефть, золото, пшеницу).

- Фьючерсы на инструменты фондового рынка (фьючерсы на российские акции, иностранные акции, депозитарные расписки).

- Фьючерсы на инструменты денежного рынка (фьючерсы на валюту, на ставку RUONIA).

Для покупки фьючерсов нужно меньше денег, чем для приобретения базового актива в том же объеме. От инвестора требуется внести залог — гарантийное обеспечение (ГО).

В отличие от акций и облигаций у фьючерсов нет эмитентов — компаний, которые их выпускают. Вместо этого есть продавцы и покупатели, которые готовы заключать между собой договоры, а посредником между ними является торговая площадка, то есть биржа, которая определяет условия, требования и правила торгов.

С помощью сервиса Банки.ру вы можете изучить тему инвестиций, выбрать подходящего брокера, а также купить акции, облигации или ПИФы.

Еще по теме: